(报告出品方/作者:财通证券,刘洋)

1、公司概况:专注重组胶原蛋白,行业地位领先

1.1、发展历程:技术功底深厚,巩固龙头地位

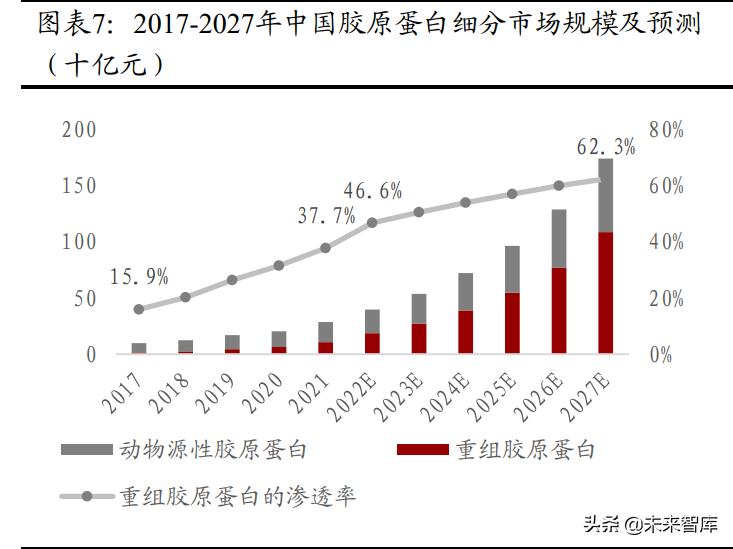

巨子生物以技术为基础,通过技术发源产品。公司注册成立于 2000 年,专注于 重组胶原蛋白及其他生物活性成分的研发,公司的创始人之一为范代娣博士。 2005 年,公司专有的重组胶原蛋白技术在中国获得行业内首个发明专利,并于 2009 年和 2011 年分别推出可丽金(中高端功能性护肤品)和可复美(面向C端消费者)两大旗舰品牌,成为中国基于生物活性成分的专业皮肤护理产品行业的 先行者和领军者。目前,公司建立起多元化的品牌体系和产品矩阵,并于2021年参与起草行业标准及技术要求,进一步奠定了公司的行业龙头地位。

1.2、股权及管理层:家族控股,核心高管医学背景深厚

家族企业股权结构集中,创始人家庭信托占比 59.97%。公司股权架构发生了几次 变动,分别是:1)2020 年之前,严建亚、范代娣夫妻二人全资控股;2)2020 年 12 月,公司推出针对核心员工的股权激励计划,占总股本比例 1%,夫妻二人 持股比例为 99%;3)2021 年,公司引进高瓴资本、CPE 源峰、鼎晖投资、中金 资本等知名机构,累计融资 73.6 亿元,投后总估值 193 亿元;4)2022 年 2 月, 公司以每股 20 元的对价向严建亚、范代娣夫妻二人回购 3.18 亿股,花费 63.6 亿 元;5)目前夫妻二人合计持股 60.06%,pre-ipo 轮投资机构共持股 37.98%,GBEBT Holding 为公司的员工持股平台,占比 1.96%。

联合创始人研究出身,高管团队拥有行业内多年经验。公司董事会共有 4 名执行 董事、1 名非执行董事、3 名独立董事。公司联合创始人范代娣博士现任西北大学 化工学院院长,其研究集中在重组蛋白质工程、生物医学材料、高密度发酵工程 及其生产产品开发等领域,其他高管也多具有生物科技及相关领域多年的从业经 验,与公司发展调性契合。

1.3、产品矩阵:覆盖护肤品、敷料及食饮,关注消费者需求

目前,公司旗下设有八大主要品牌,包括可复美、可丽金、可预、可痕、可复平、 利妍、欣苷(SKIGIN)和参苷,全品类产品组合共计 106 项 SKU,涵盖功效性护肤 品、医用敷料和功能性食品三大领域。两大拳头品牌分别为可复美和可丽金。

1.4、供应链:上游供应链稳定,下游客户集中度降低

供应端:供应链整体情况较稳定,对大供应商依赖度有所降低。公司供应商包括 DTC 店舖运营服务供应商、建筑服务供应商、包装材料供应商及原料供应商。2019 至 2021 年,最大供应商分别占比 9.3% /7.2% /4.6%,前五大供应商分别占比 29.2% /20.5% /15.8%,均呈现下降态势。 客户端:对单一客户的依赖度降低。公司主体客户包括个人消费者、电商平台、 医院、诊所、连锁药房、化妆品连锁店、连锁超市和经销商。2019 至 2021 年, 前五大客户占比为 58.9% /55.5% /38.7%,逐年下降。

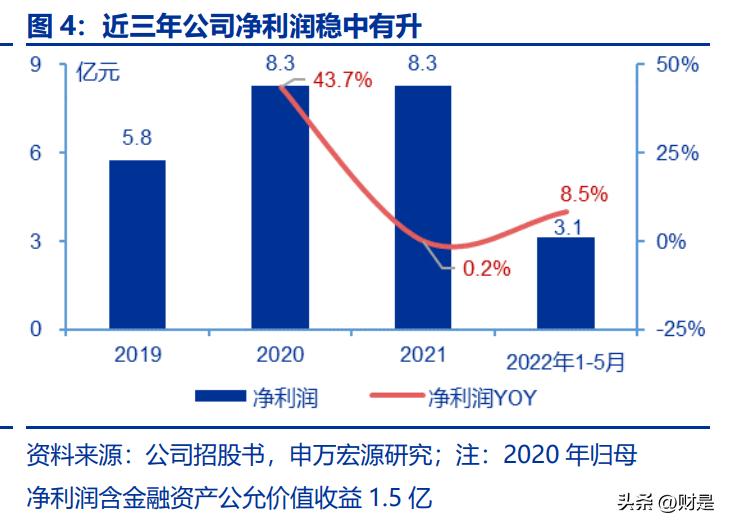

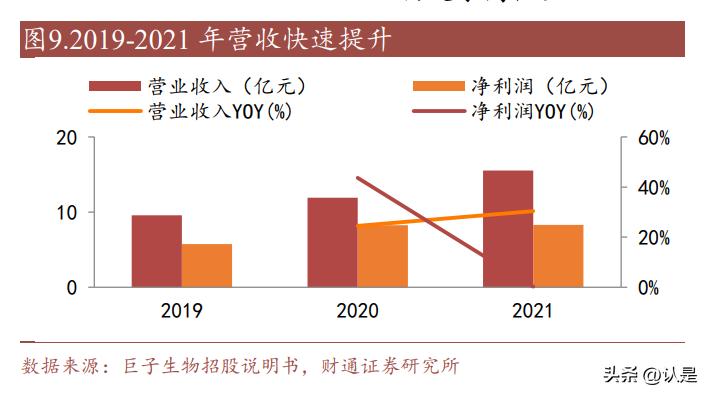

1.5、财务:盈利能力出众,加码线上渠道

营收平稳增长,毛利逐年提升,净利率维持 50%以上高位。2019-2021 年公司营 业收入复合增长率为 27.39%,主要系专业皮肤护理产品销售额增加;2019-2021 年毛利率净增 3.96pct,主要系高毛利产品占比提升叠加提价影响以及毛利较高的 线上直销增长迅速;2019-2021 年净利润复合增长率为 19.99%,而 2021 年净利率 下滑明显,主要系公司加强线上营销活动导致营销费用的增加,但整体盈利水平 仍处于高位。

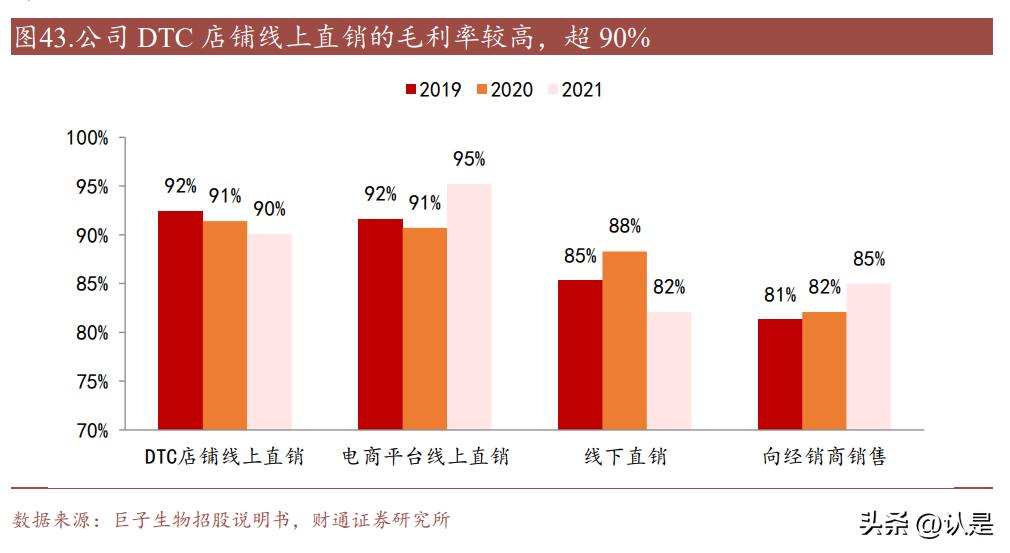

分品类来看,专业皮肤护理品类增速维持高位。2019 年以来,公司旗下皮肤科级别专业皮肤护理品牌可复美的收入占比迅速攀升,至 2021 年达 57.8%,超越可丽 金成为公司第一大品牌。分渠道来看,线上直销扩张,经销渠道占比下降。2019-2021 年公司线上 DTC 店 铺直销占比由 16.3%提升至 37.0%,线上渠道投入力度加大,经销渠道占比逐年 下滑,经销渠道的毛利率明显低于线上直销,通过改变销售结构可提升毛利水平。 2019-2021 年,整体费用率有所上升,其中销售费用率增长明显,主要系公司基于 线上营销策略,拓展电商及社交媒体平台上的线上营销活动,提升社交媒体中的 品牌影响力。

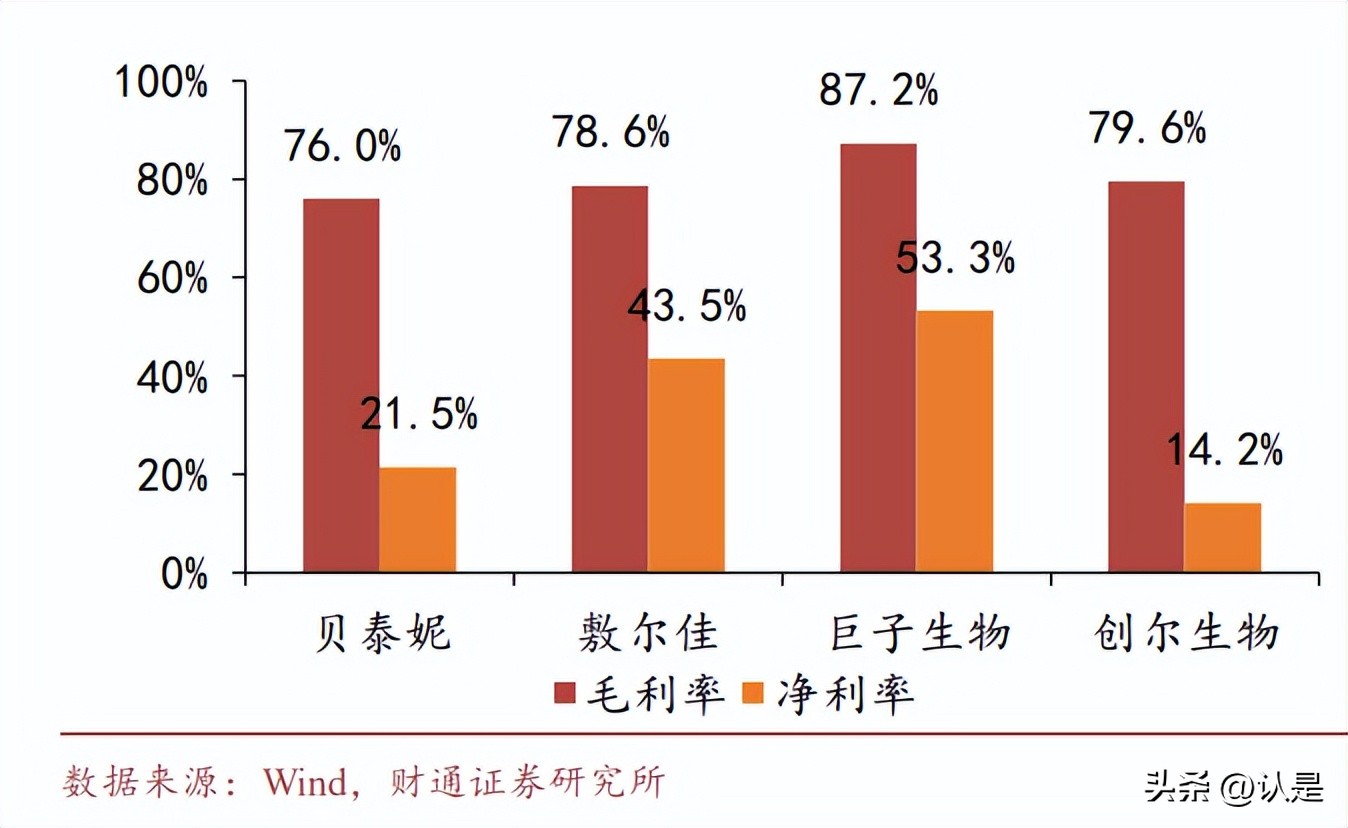

同业对比来看: 营收方面,整体来看敷尔佳和巨子生物体量相当,贝泰妮和巨子生物增速更快, 2020 和 2021 年均实现双位数增长;由于调整了营销策略且短期内效果并未显现, 创尔生物营收增速为负。盈利能力方面,得益于产品定价高和公司控费能力优异, 巨子生物毛利率、净利率均处于高位;而创尔生物净利率明显偏低主要与销售研 发等费用支出偏高有关。费用率方面,巨子生物销售费用率处于行业中下游,我们判断巨子生物销售费用 率偏低是因经销占比较高,叠加医疗机构信用背书,前期营销投入少,但随着营 销策略调整,预计销售费用率进一步提升;贝泰妮、敷尔佳和巨子生物的研发费 用率均处在低个位数水平。

1.6、募投项目及资金用途

公司 IPO 募资约 4.96 亿港元(超额配售权未行使情况下),募集资金拟用于研发、 扩产、营销、运营系统建设等方面: 研发(占募集资金的 11%):投资于基础研究及推进专有的合成生物学技术 以及新型重组胶原蛋白、稀有人参皂苷以及其他生物活性成分研发;开发管 线产品,包括:功效型护肤品、医用敷料、肌肤焕活产品、生物医用材料、 功能性食品及特殊医学用途配方食品。 扩产(占募集资金的 28%):拓展功效性护肤品的生产设施;重组胶原蛋白 生产设施扩建;肌肤焕活产品及生物医用材料的其他设施;功能性食品及特 殊医学用途配方食品的其他设施;稀有人参皂苷生产设施扩建。

营销推广(占募集资金的 46%):扩大线上直销渠道,拓展线上营销活动, 扩大销售营销团队;扩大线下经销及直销渠道,与合格经销商及知名连锁药 房、化妆品连锁店等合作,提高品牌和产品曝光率。 信息系统(占募集资金的 5%):招聘 IT 专家,包括开发人员与 IT 工程师; 提高运营与信息系统,采购软件和硬件;对服务器与互联网设备投资开发一 体化混合云基础设施。 另有约 10%募集资金拟用作营运资金及一般公司用途。

同时公司规划多项新增产能,总投资规模达 14.8 亿元,新增产能预计将于 2023H1 至 2026H2 陆续竣工。随着业务规模扩大,公司现已规划五项产能扩张计划,包 括扩大两个现有生产设施及建设三个新生产工厂,预计总投资额 14.8 亿元。扩产 后,公司的重组胶原蛋白产能规模将新增 212500 千克/年,稀有人参皂苷年产能 将新增 267800 千克/年。此外,功能性护肤品/医用敷料/功能性食品的年产能预计 将分别增加 3400 万件/年、1 亿件/年、500 万件/年。

2、胶原蛋白行业:应用广泛、市场认知加速,是黄金赛道

2.1、胶原蛋白:功效优质的理想生物医用材料

胶原蛋白与衰老、组织修复等生命活动密切相关,是理想生物医用材料。胶原蛋 白是人体中含量最多的蛋白质,约占人体蛋白总量的 30-40%,广泛分布于生物体 软组织和硬结缔组织中,连同弹性蛋白和角蛋白组成细胞外骨架。胶原蛋白能够 维持皮肤和肌肉弹性和柔韧性、联结骨骼与肌肉,能够促进细胞生长和粘附、与 新生组织协同修复创伤、抗衰美容等,同时具备生物降解、低刺激性等特性,是理想的生物医用材料,在敷料、美容美妆、再生医学等场景下有广泛应用。 公司基础研究及产品开发以专有的合成生物学技术为核心。公司研发由科学家带 头,范代娣女士带领研发团队聚焦于重组胶原蛋白研发,取得了丰硕的研究成果, 公司为皮肤护理产品行业重组胶原蛋白技术的领军者。

胶原蛋白种类:类型多样、功能各异,临床应用端以 I 型、III 型最为常见。目前 已发现的胶原蛋白有 29 种,I-V 型占比较高,其中Ⅰ型最丰富,约占胶原蛋白整 体含量的 80%-90%。不同类型的胶原蛋白的分布有差异,Ⅰ型胶原主要分布在真皮 肌肤及骨组织,能起到支撑作用;Ⅱ型在透明软骨中含量丰富;Ⅲ型常见于婴儿 皮肤,起维持弹性和修复作用,25 岁以后开始加速流失,与衰老息息相关。

2.1.1、动物源胶原蛋白vs重组胶原蛋白:当前胶原蛋白来源以动物源提取为主,同时重组胶原蛋白具备多重优势,是未来趋势

动物源提取: 动物源提取的方法起步早、发展较成熟,酸和酶提取法已形成产业化应用,且提 取的胶原蛋白具备三螺旋结构。动物源胶原蛋白提取过程大致分为样品的处理、 溶出和纯化 3 个阶段,目前已有热水提法、酸提法、碱提法、酶提法和复合法五 种,其中,由于高温时胶原蛋白的三螺旋结构被破坏所以热水提法基本不具备应 用价值,酸法能最大程度保持三螺旋结构且处理速度快,酶法提取的胶原蛋白则 具有安全性高、纯度高、理化性质稳定等优点。

来源方面,常见原材料有猪、牛、鸡和鱼类,但国内有关机构对原材料质量和溯 源要求高,一定程度会限制动物源胶原蛋白的大规模生产。动物源胶原蛋白的原 料来源以猪、牛、鸡为主,主要包括Ⅰ型、Ⅱ型和Ⅲ型胶原蛋白,其技术较为成 熟且应用广泛。近年来,鱼胶原蛋白因其低敏性、高生物相容性以及广泛的应用 场景受到青睐。但同时,动物源胶原蛋白的产能会受到上游动物养殖的限制,动 物源原料需依据药品规范实施管理,原料来源有限且对溯源要求过高,大规模生 产可能面临问题。

重组胶原蛋白制备: 重组胶原蛋白是借助基因工程手段,将人体胶原蛋白基因片段进行序列设计、酶 切和拼接并连接载体,而后将处理后的基因片段导入宿主细胞进行发酵诱导,表 达出重组胶原蛋白,再进行分离和纯化。其中发酵流程决定产量,纯化则决定质 量,同时纯化工艺复杂是制约重组胶原蛋白工业化发展的主要原因之一,纯化费 用约占生产成本的 20%-30%。 常见的表达体系有大肠杆菌、酵母、动物细胞、转基因动植物等,其中动植 物作为表达系统流程较为繁琐且成本高,应用程度不高,大肠杆菌表达系统 应用最为广泛,具有发酵成本低、生产周期短、效率高等优势,选择酵母作 为工程细胞则能够充分进行羟基化表达,随着发酵产量逐步提高具备工业化 生产前景。

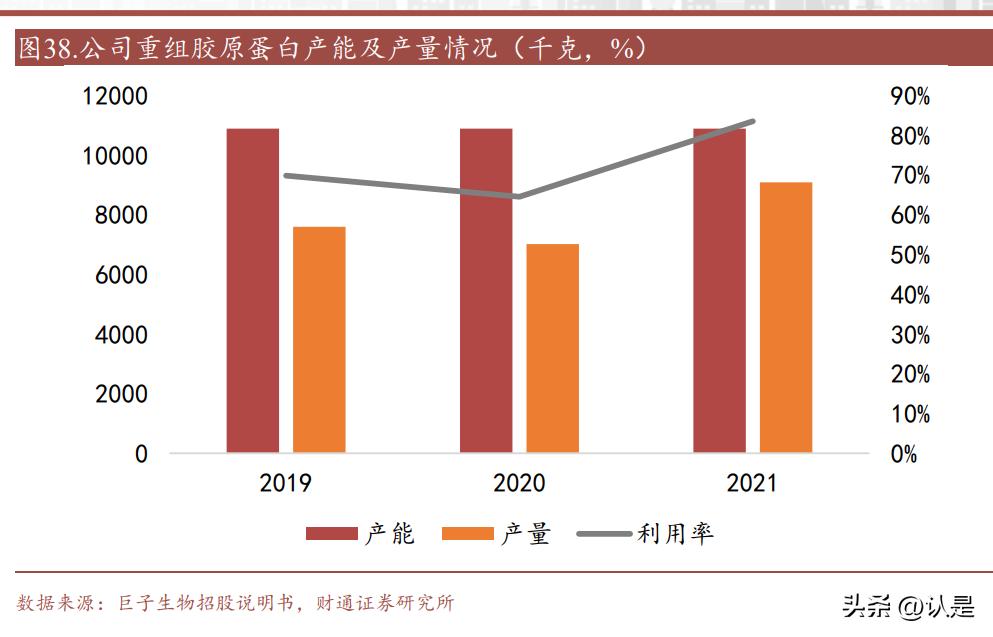

围绕专有合成生物技术,公司全力推进重组胶原蛋白的设计与研发,为科研团队 研究赋能,增加跨学科高学历人才储备,扩大研发费用支出,加强产学相结合。 当前,公司已经实现了重组胶原蛋白产品原料端高质量、大规模的生产,且产能 利用率的增长;截至 2021 年底,公司胶原蛋白产能 10880 千克,产能利用率拉升 至 83.5%。 对比来看,动物源胶原蛋白具有三螺旋结构,能够维持其生物活性,且可以以较 低成本大规模生产,但存在引起免疫排斥反应和携带动物病毒两大痛点,同时具 有水溶性差、变性温度低致使贮存成本高等缺陷。而重组胶原蛋白具有低免疫排 斥反应、无病毒隐患、较高变性温度(72°C 以上,动物源胶原蛋白为 40°C)、可 加工性强等优势,但由于表达工艺,其形成三螺旋结构的效率相对较低,生物活 性受到影响,亟待进一步技术突破。

2.1.2、海外市场vs国内市场:欧美日构成胶原蛋白市场第一梯队,我国重组胶原蛋白技术世界领先

欧美日自 20 世纪 80 年代起逐步建成胶原蛋白产业链,消费端意识培育已久,且 已经形成胶原蛋白广泛应用的大市场。胶原蛋白的发现源于明胶的生产过程,1951 年开始,随着明胶的研究进展,人们对胶原蛋白的关注也越来越多,其应用也渐 渐广泛起来。1977 年 Knapp 注射用牛胶原产品推出,而后胶原蛋白的临床应用 陆续开启,1981 年首款牛胶原蛋白填充剂获 FDA 批准。目前,美国、荷兰、日 本、加拿大、韩国等发达国家已将胶原蛋白广泛应用于医疗、乳品、饮料、膳食 补充剂、营养品、护肤品等多个领域,逐步发展成为消费者的日常必需品。

范代娣教授团队率先突破国际上重组胶原蛋白的产业化难题,目前国内厂商的重 组胶原蛋白技术水平世界领先且成功商业化更多产品。1980 年,美国的医学博士 Uitto J 等就从人体皮肤细胞体外培养中得到了Ⅰ型和Ⅲ型前胶原,但此后始终处于 实验室规模、无法实现产业化应用,直到 2000 年被范代娣教授的科研团队成功突 破。目前,中国本土品牌较国际品牌开发并成功商业化可生产的更多类型的重组 胶原蛋白,成功探索更广泛的下游应用,如功效性护肤品、医用敷料及生物医用 材料,并已于 2009 年开始重组胶原蛋白护肤产品的大规模生产,而海外大多数国 家仍处于实验室阶段。

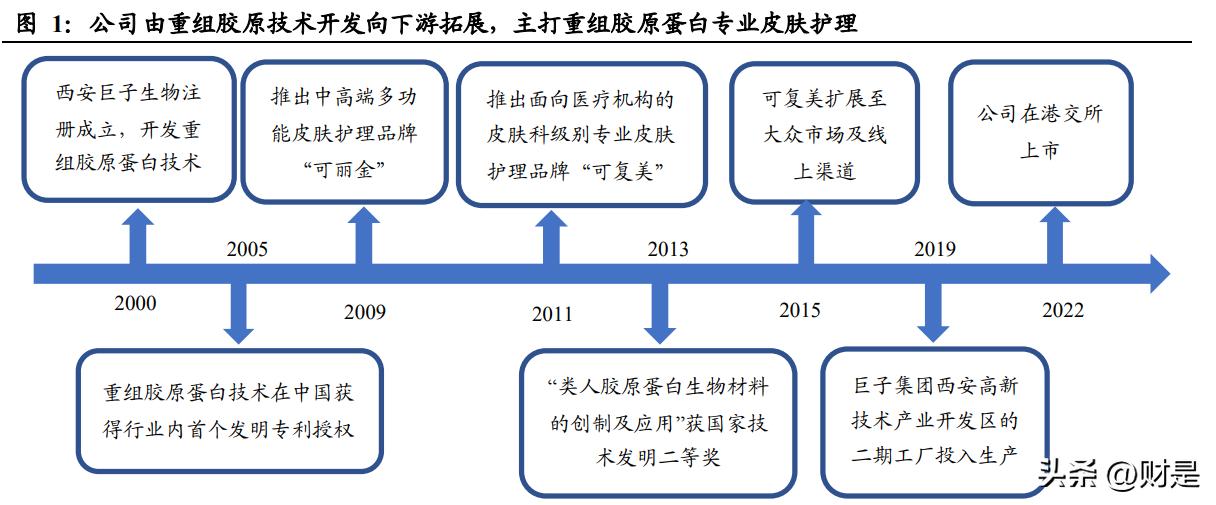

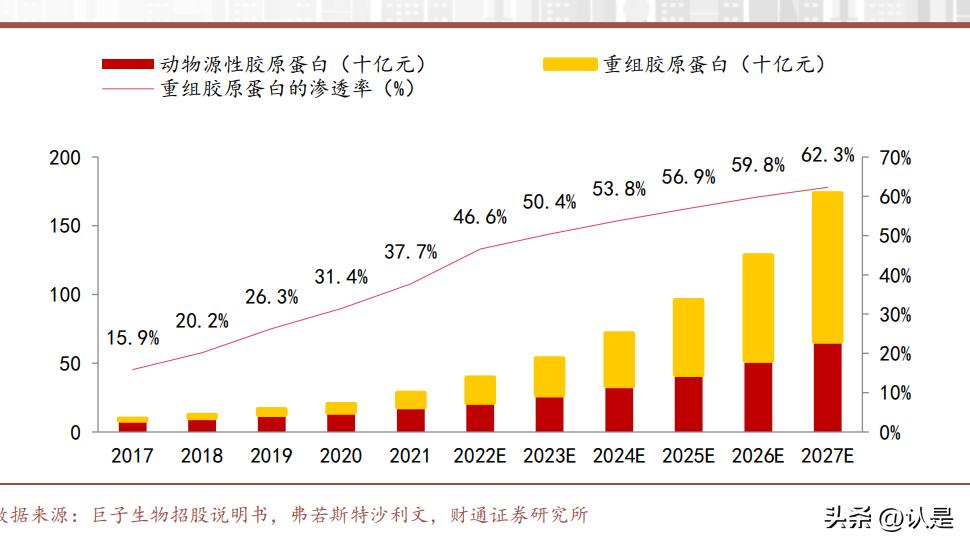

整体来看我国胶原蛋白市场正处在快速发展阶段,消费端意识培育仍有空间,目 前国内高端胶原蛋白产品的年销售量仅几百吨,对于大多数中国消费者而言,胶 原蛋白产品仍属于一种奢侈品。规模方面,我国胶原蛋白应用规模由 2017 年的 15 亿元提升至 2021 年的 108 亿元,CAGR 为 63.0%,至 2027 年有望达 1083 亿 元,2022-2027 年 CAGR 为 42.4%。其中,重组胶原蛋白产品渗透率持续上升, 占比从 2017 年的 15.9%增至 2021 年的 37.7%,且预计将进一步从 2022 年的 46.6% 增至 2027 年的 62.3%。

2.2、应用:专业皮肤护理赛道景气度高,医美填充是蓝海方向

2.2.1、专业皮肤护理是重组胶原蛋白的核心应用领域

专业皮肤护理市场分为功效性护肤品和医用敷料两大板块。专业皮肤护理可用于 解决皮肤敏感、皮肤衰老、慢性湿疹及过敏等皮肤问题,亦可用于消费者的一般 用途。据弗若斯特沙利文,2021 年,专业皮肤护理整体市场规模为 566 亿元,其 中重组胶原蛋白专业皮肤护理产品市场的整体规模为 94 亿元,预计专业皮肤护理 市场规模至 2027 年将增至 3097 亿元。CR5 市占率为 44.7%,公司位列行业第二, 竞争格局较为集中。

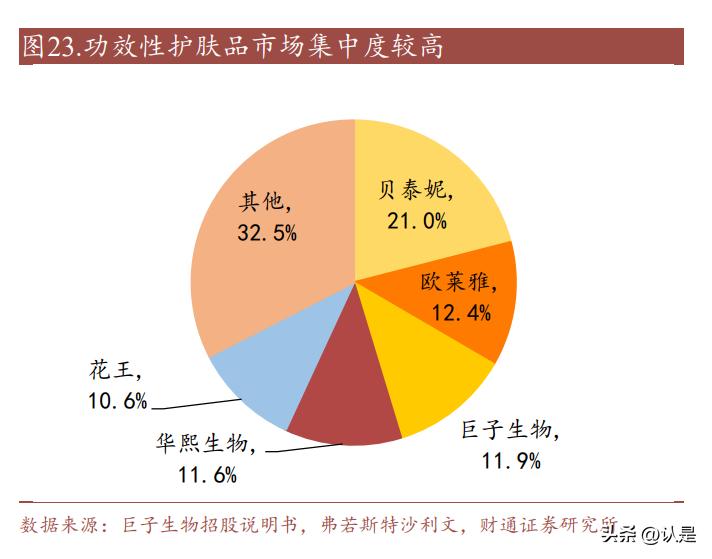

具体来看: 功效性护肤品市场:市场销售额由 2017 年的 133 亿元提升至 2021 年的 308 亿元, CAGR 为 23.4%;据沙利文,预计 2027 年销售额将达到 2118 亿元,2022 年至 2027年 CAGR 为 38.8%。该细分领域参与者上百家,行业集中度高,CR5 达 67.5%, 其中公司销售额位列第三,占比 11.9%,次于贝泰妮和欧莱雅,且在胶原蛋白功 效性护肤品市场中排名第一。

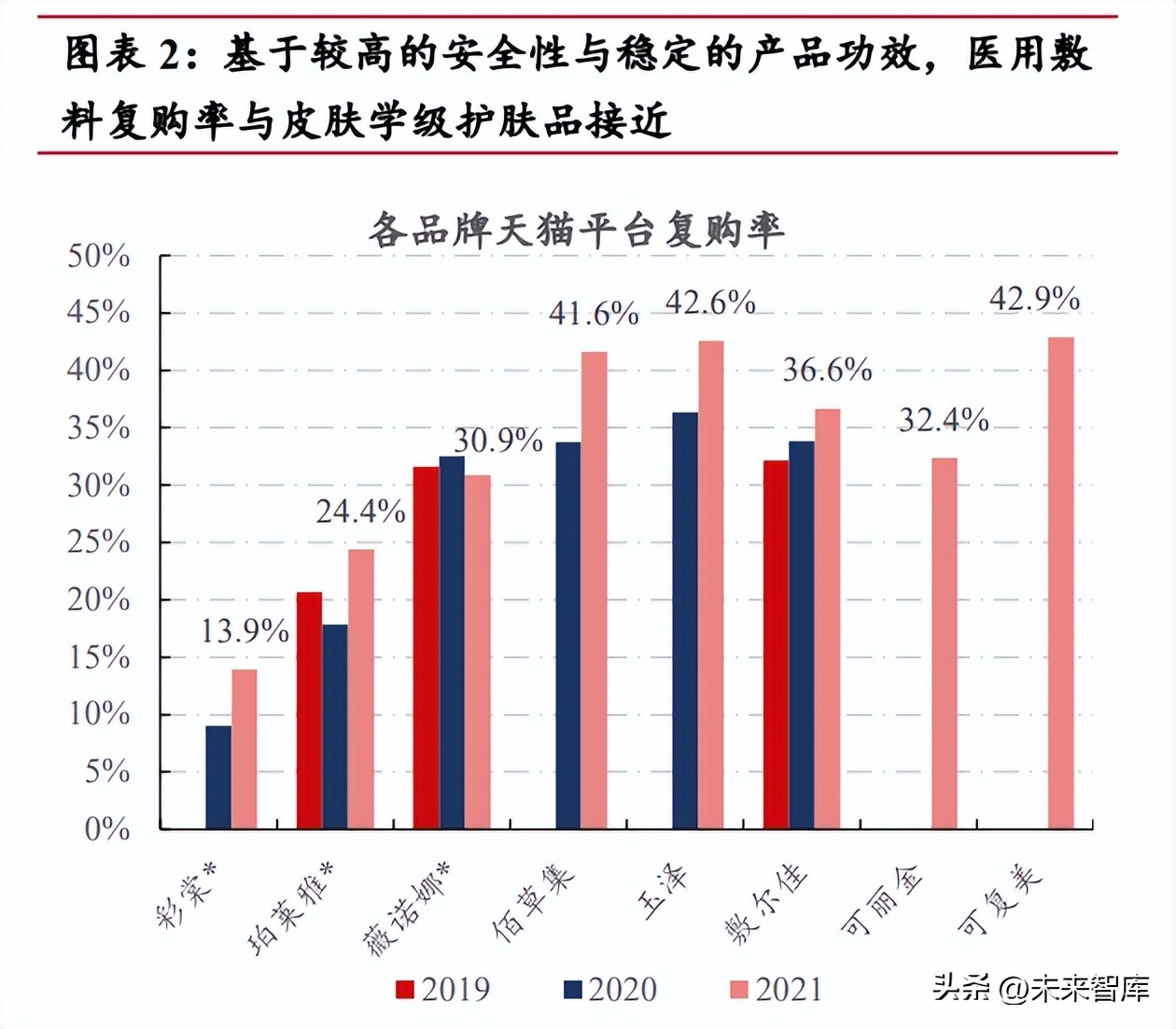

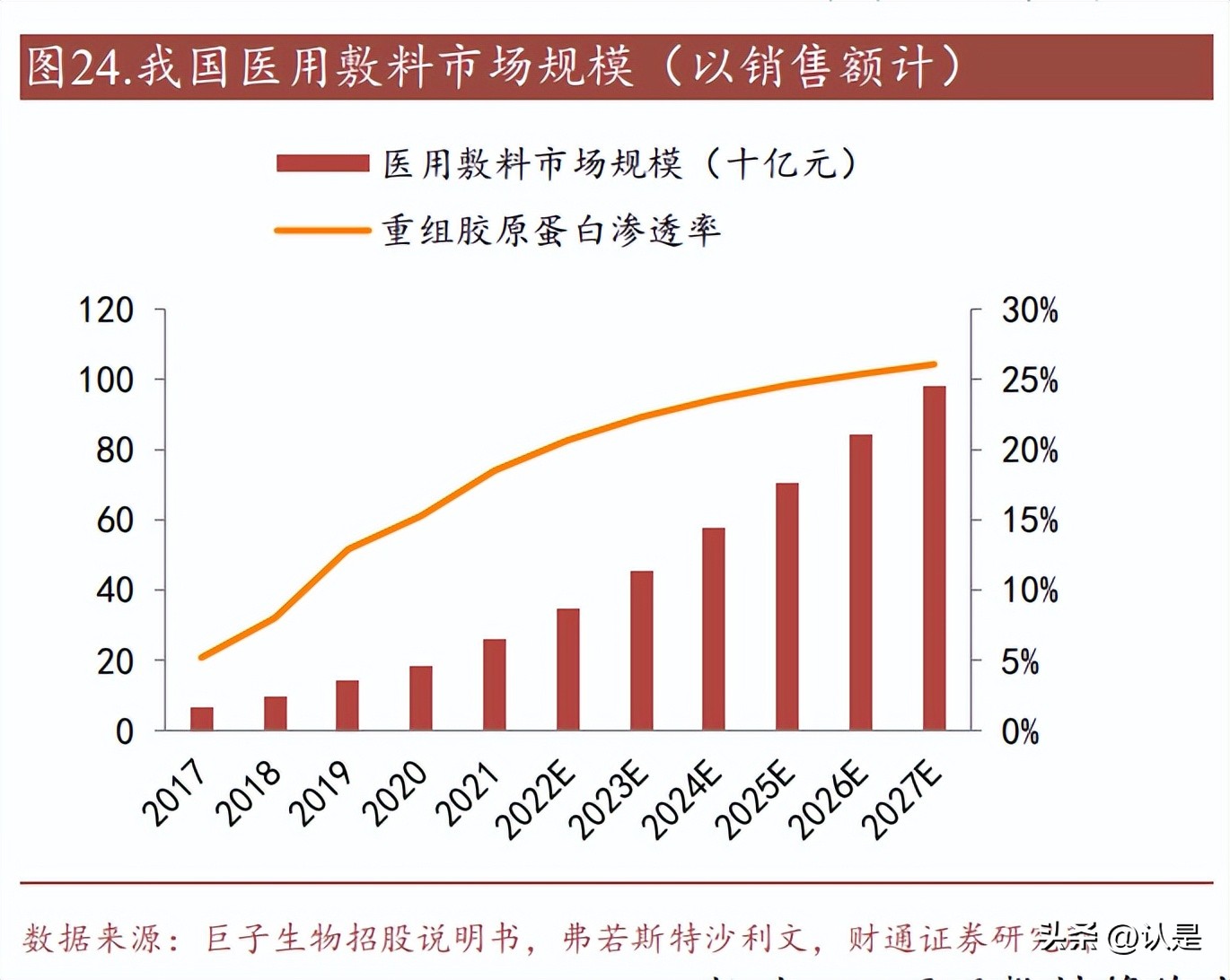

医用敷料市场:市场销售额由 2017 年的 67 亿元增长至 2021 年的 259 亿元,CAGR 为 40.0%;预计行业规模将进一步拓展,由 2022 年的 347 亿元增长至 2027 年的 979 亿元,CAGR 为 23.1%。据沙利文,预计基于重组胶原蛋白的医用敷料渗透 率将进一步提升至 2027 年的 26.1%。医用辅料领域的主要参与者有敷尔佳、巨子 生物和创尔生物,其中敷尔佳主打透明质酸敷料,巨子生物和创尔生物分别专注 重组胶原蛋白敷料和动物源胶原蛋白敷料,行业 CR5 约为 26.5%,竞争格局较为 分散。护肤品、医用敷料等作为公司主要产品,截至 2021 年底,功能性护肤品年产能达5523 万件,医用敷料达 5720 万件,公司分别具有 11 条、6 条产线,产能利用率 均在 75%以上;随着消费者专业护肤需求的提高,充足的产能将为公司在专业皮 肤护理行业的市场扩张蓄势,占据将来的市场空间。

2.2.2、注射类医美方兴未艾,是胶原蛋白的蓝海应用领域

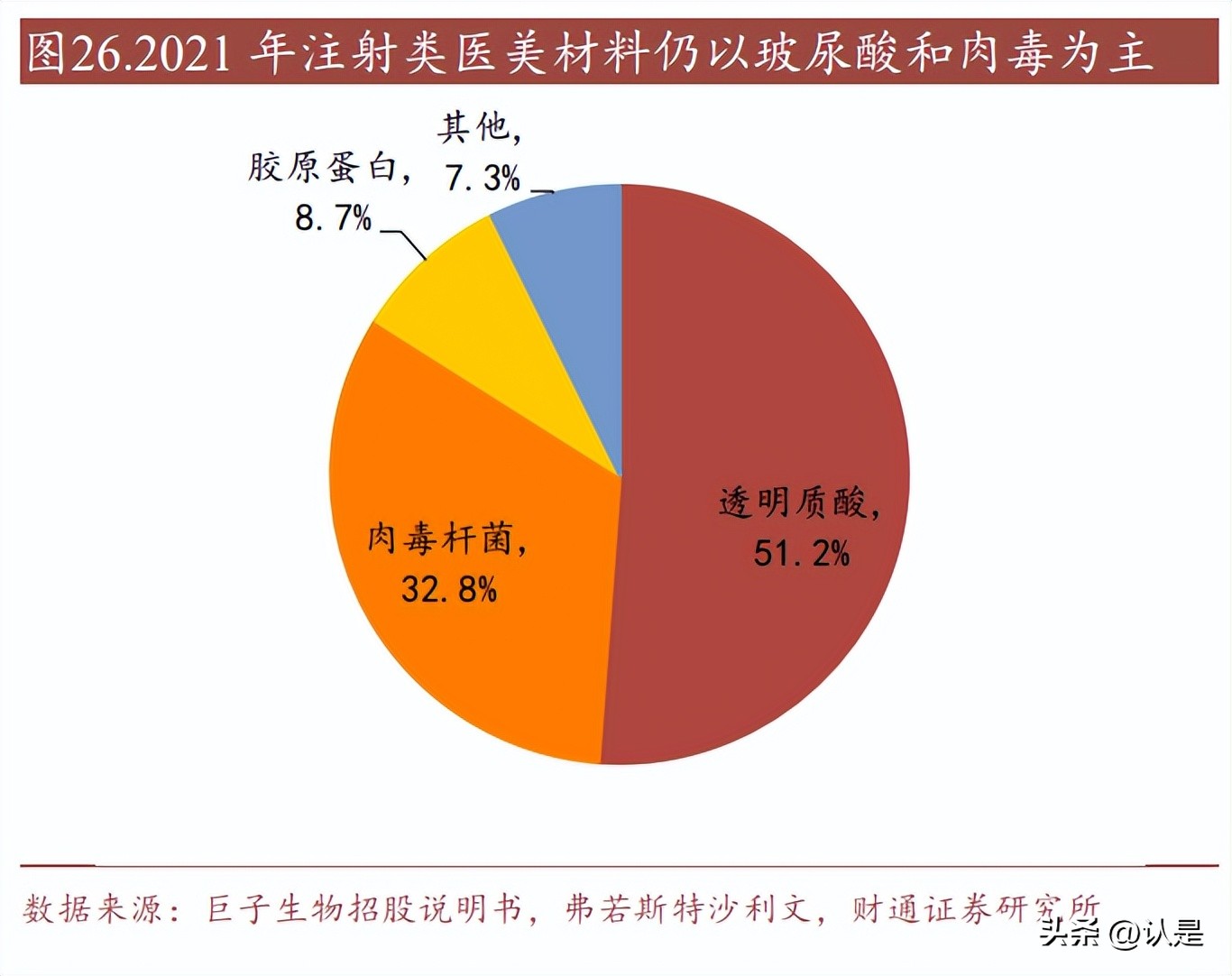

随着抗衰意识崛起,注射填充类轻医美项目受青睐,当前我国医美注射类材料仍 以玻尿酸和肉毒为主,胶原蛋白针剂仅占 8.7%。2021 年中国医美注射(肌肤焕 活)市场规模 424 亿元(2017-2021 年 CAGR 为 19.7%),其中玻尿酸、毒素和胶 原蛋白分别占 51.2%、32.8%、8.7%,预计至 2027 年,胶原蛋白注射针剂占比将 提升至 10.9%。胶原蛋白针剂细分来看,当前仍以动物源胶原蛋白为主,重组胶 原蛋白针剂于 2021 年首次上市,但其有望快速放量,预计 2022 年可快速占领胶 原蛋白针剂 50%的市场份额,在整体注射类医美市场中的渗透率预计将从 2022 年的 4.8%增至 2027 年的 9.7%。

填充+诱导再生,胶原蛋白“标本兼治”,作为填充新材料大有可为。经过多年的 消费者培育和市场应用,玻尿酸填充已是红海应用,但其存在一定缺陷,如在重 力作用或挤压下会移位、无法被人体完全代谢、出现颗粒状等,而相对于玻尿酸 的容量填充功能,胶原蛋白在起到填充作用的同时能促进自身细胞合成再生胶原 蛋白、细胞外基质等成分,恢复皮肤的弹性及光泽。当前受限于技术局限和昂贵 的价格,市场尚未完全打开,未来随着各厂商的持续研发投入和技术突破,市场 放量可期。

胶原蛋白注射剂归属 III 类医疗器械,审批机制严格、技术门槛高,当前国内市 场的胶原蛋白注射剂参与者仅 4 家,获批产品仅 6 款。当前国内市场胶原蛋白注射剂获 NMPA 三类医疗器械认证的仅 6 款,其中基于重组胶原蛋白的产品仅薇旎 美(重组Ⅲ型人源化胶原蛋白冻干纤维)一款,由锦波生物于 2021 年 6 月获批推 出,标志着重组胶原蛋白在医美领域的应用技术取得突破性进展,其余包括基于 猪胶原蛋白的台湾双美生物获批的肤柔美、肤丽美和肤力原,基于牛胶原蛋白的 斐缦(长春)的弗缦和汉福生物的爱贝芙。较动物源产品而言,重组胶原蛋白具 备无病毒性,且免疫排斥反应小,在医美注射填充领域具备可观存量替代和增量 提升空间。

2.3、驱动:颜值经济带动“求美”需求扩张和细化

2.3.1、“成分热”风潮起,护肤观念向功效性进阶

近年来护肤需求细化,“成分党”群体崛起青睐产品功效,部分品牌依托某一成 分打造爆品的成功在消费市场引起成分热潮,对美白、抗衰、保湿等功效领域的 关注提升。核心用户定位为追求成份人士的成分查询类 App 美丽修行在 2016 年 上线当年活跃用户数即达到 500 万,2022 年活跃用户数已超 3000 万;小红书平 台上“成分护肤”的推文数超 100 万篇(“护肤”的推文数超 700 万篇)。

具体而言,动物胶原蛋白已处于广泛应用期,伴随着成分热潮,重组胶原蛋白的 消费者认知普及正在加速、大批品牌方投入研发和使用该成分,市场端口即将进 入应用高速增长期。当前市面上热门护肤成分众多,包括透明质酸、烟酰胺、视 黄醇、胶原蛋白等等,所处生命周期不尽相同,根据美修大数据,2022 年重组胶 原蛋在护肤品中的应用率增长至 3.3%,近三年 CAGR 达 49%,增长势头迅猛; 公司眼光长远,深耕重组胶原蛋白原料与产品的研发与创新,占据重组胶原蛋白 市场高地,抢得未来在国内市场扩大影响力及市场份额的先机。

2.3.2、医美市场快速发展,术后修复需求抬升

美容意识增强、医美市场培育驱动专业护肤消费增长。在“颜值经济”的催化下, 消费者的美容保养、抗衰意识日渐增强。据弗若斯特沙利文,2015-2020 年我国医 美市场规模由 637 亿人民币增长至 1549 亿人民币,预计到 2025 年,市场规模将 超过 3500 亿人民币,增速领先全球市场。当前大部分医美项目的作用原理是将针 剂送入皮肤深层注射营养成分或通过刺激手段让肌肤重塑生长,会造成破皮或者 皮肤屏障受损,因此术后须及时使用修复类产品,医用敷料作为理想的医美术后 修复产品将伴随着医美项目增长实现高增。

2.4、监管:行业标准出台、监管趋严,加速市场规范化

行业标准逐步规范,加速市场规范化发展。2018 年国家卫健委出台《食品安全国家标准胶原蛋白肽》标准,对胶原蛋白肽的定义及技术标准进行规定;2021 年 3 月国家药监局批准《重组胶原蛋白生物材料命名指导原则》,有助于规范因命名而 带来的市场乱象;2022 年国家药监局发布《重组胶原蛋白》行业标准,规定了重 组胶原蛋白(作为原料和终端产品)在医疗和制药行业的标准;并正编制用于化 妆品的胶原蛋白原料的技术标准。

胶原蛋白医疗器械类审批趋严,新入企业门槛增高。目前械字号产品按照风险等 级划分为一、二、三类,其中二类及三类医疗器械的注册要求较高,批文获取需 要经过产品注册管理、临床验证等流程,耗费时间较长(三类医疗器械审批时间 长达 3-8 年),医疗器械注册证有效期为五年,且重续须向国家药监局或其主管分 支机构提交重续申请,因此存在一定稀缺性和高进入壁垒。2017 年,国家药监局 发布了《医疗器械分类目录》,将所有动物源胶原蛋白产品都纳入三类医疗器械管 理。截至 2021 年底,医用敷料市场以一类、二类管理为主,一类敷料的批文占比 超过 80%,三类医疗器械批准文号仅有 5 个。

重组胶原蛋白处于产业发展前期,仅 1 款产品获批三类医疗器械。高技术要求和 严格审批阻挡了大多数企业,迄今为止,仅锦波生物旗下重组人源化胶原蛋白填 充剂“薇旖美”在 2021 年成功获批为三类医疗器械,目前巨子生物自主研发的 多款基于重组胶原蛋白的三类医疗器械产品已进入临床试验阶段。整体而言,随 着胶原蛋白成分在营销端的火热,大量企业快速涌入该领域,但行业标准和监管 相对滞后,使得概念营销、虚假添加、假冒伪劣产品等乱象持续损害行业形象、 制约行业发展,但近年来监管及规范化进程提速,有助于市场出清,在重组胶原 蛋白领域具有技术优势、产品布局和领先产能的优质龙头企业有望广泛受益。

3、人参皂苷行业:消费者健康意识增强,市场扩张迅速

健康意识推进新功能产品需求提升。人参皂苷是人参和其他人参属植物的主要活 性成分,其具有抗肿瘤功效以及降血糖及降血脂的功效。稀有人参皂苷是原型人 参皂苷的代谢衍生物,无法直接从植株中提取,只需通过转化或代谢原型人参皂 苷而获得,科学家目前已经发现了 60 多种稀有人参皂苷,包括 Rk2、Rg3、Rh2、 Rg5、Rk1、Rk3、Rh1、Rh3、Rh4、aPPT、aPPD 等,相较于原型人参皂苷,稀 有人参皂苷成分具备更强的生物活性。

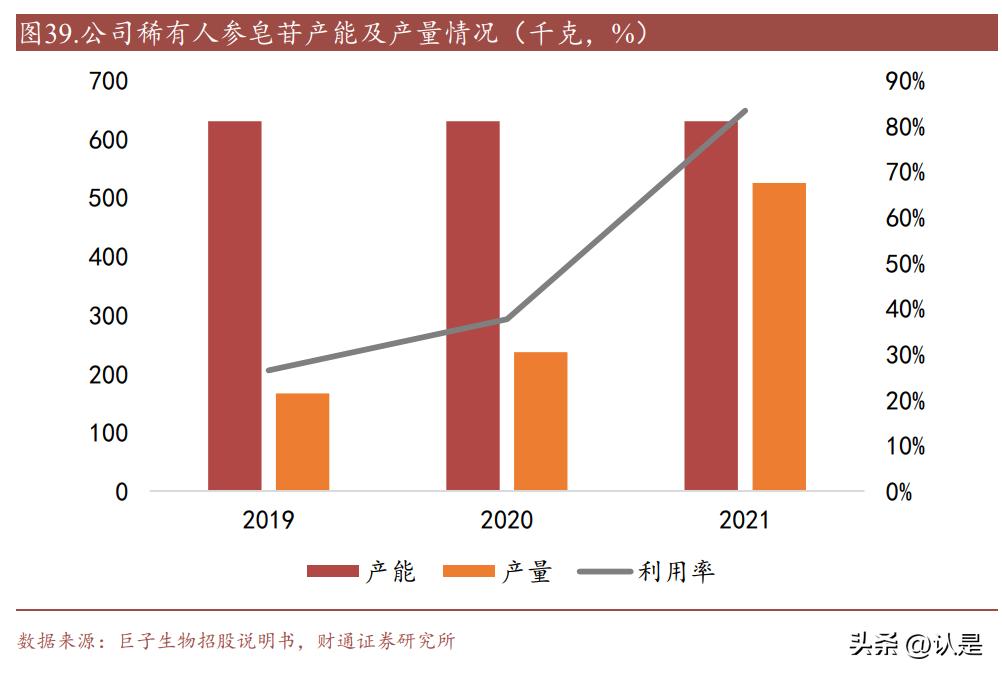

据弗若斯特沙利文,中国基于稀有人参皂苷技术的功能性食品的销售额从 2017 年的 4.06 亿元增至 2021 年的 6.45 亿元,CAGR 为 12.3%,预计未来将以更高的 16.1%的复合年增速进一步扩张至 2027 年的 15.61 亿元。公司作为人参皂苷行业 的领跑者,是全国首家实现五种高纯度稀有人参皂苷均能以百公斤级规模量产的 公司,目前年产能达 630 千克;2021 年,公司产能利用率 80%以上,在该市场的 市占率为 24.0%,居于行业第二位。

4、公司:研发实力领先,双轨销售+多元品牌共驱增长

4.1、产研:从优质原材料获取到产品研发生产全流程自主把控

公司主要聚焦的胶原蛋白与人参皂苷原料的研发与创新,随着胶原蛋白应用领域 日益广泛,消费者美容保养安全意识与健康意识的提高,未来胶原蛋白与人参皂 苷行业将有更广阔的发展空间;因而在原料成分方面,公司围积极推进胶原蛋白 与人参皂苷的基础研究及产品研发,已成功研发出四类重组胶原蛋白,实现五种 高纯度稀有人参皂苷百公斤级规模量产,以满足公司产品迭代需求,丰富产品功 效,拓展应用场景。

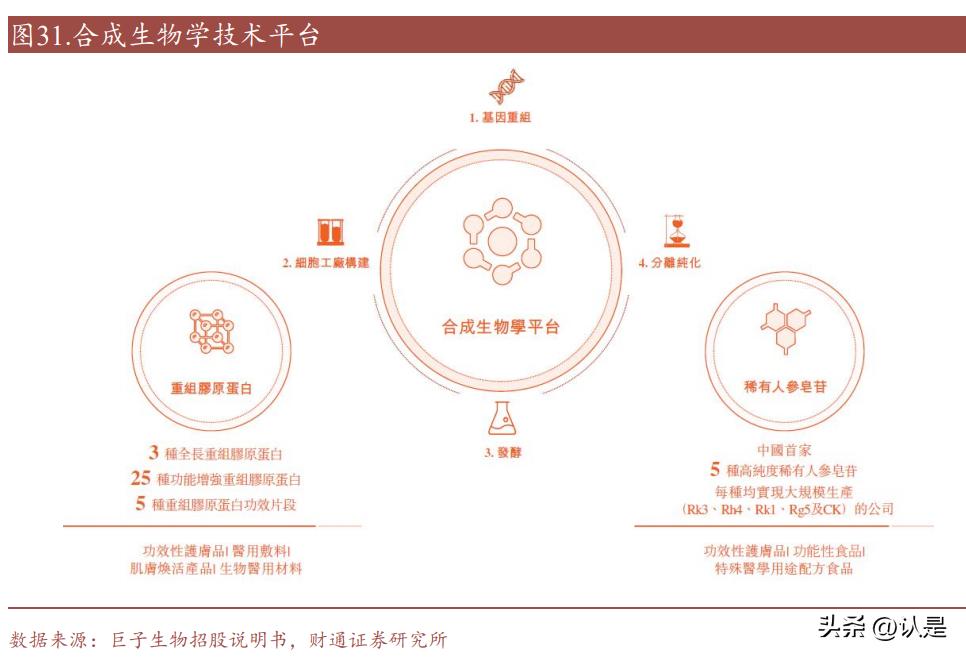

4.1.1、研究成果丰硕,专利技术覆盖技术层和应用层

公司的基础研究及产品开发以专有的合成生物学技术为核心。与石油化工产品、 动植物提取相比,合成生物学技术更为持续可靠,能够更大规模并保证稳定的质 量。合成生物学技术平台集合了公司 20 多年在生物技术、生物化学、生物工程等 跨学科的科研成果和行业专知,如基因重组、细胞工厂的构建发酵和分离纯化等 核心技术在业内都具备领先的优势以及独家的专知,构成了关键性的技术壁垒。

以合成生物学技术制得的重组胶原蛋白性质更优,应用潜力较大。对比来看,尽 管动物胶原蛋白已处于广泛应用期,但通过合成生物学技术得到的重组胶原蛋白在免疫排斥反应、病毒携带及储存成本几方面表现都更加亮眼。相比于动物胶原 蛋白,重组胶原蛋白具有低免疫排斥反应、无病毒隐患、较高变性温度(72°C 以上,动物源胶原蛋白为 40°C)、可加工性强等优势;但由于表达工艺,其形成 三螺旋结构的效率相对较低,生物活性受到影响,亟待进一步技术突破。

科学家带头精准研发,学术研究成果丰硕。研发由科学家带头,公司联合创始人、 首席科学官范代娣女士带领研发团队,采取精准研发的策略,聚焦于重组胶原蛋 白研发,积累了深厚的重组胶原蛋白研发技术,引领公司的技术进步。专利布局 技术层和应用层,构筑核心技术壁垒。公司目前在重组胶原蛋白和人参皂苷领域 拥有 79 项专利及专利申请,其中重组胶原蛋白技术在中国获得行业内首个专利授 权,并获得国家技术发明奖二等奖和中国专利金奖。从专利分布来看,公司专利 覆盖核心技术层和应用层,实现从原料提取到中高端产品研发的全流程技术升级。

胶原蛋白种类多样,功能各异,产品开发空间大。公司研究团队已成功研发四大 类重组蛋白,在化妆品、医疗器械、保健品等不同终端产品中得到应用;在重组胶原蛋白功能研发上,公司不断向达到胶原蛋白本身用途广泛的特性靠拢。目前 已发现的胶原蛋白有 29 种,I-V 型占比较高,其中Ⅰ型最丰富,约占胶原蛋白整 体含量的 80%-90%。其中,Ⅰ型胶原主要分布在真皮肌肤及骨组织,能起到支撑作 用;Ⅱ型在透明软骨中含量丰富;Ⅲ型常见于婴儿皮肤,起维持弹性和修复作用, 临床应用端以 I 型、III 型最为常见。

原材料工艺方面:基于专有合成生物学技术,同步推进基础研究和成分开发。公 司高度重视研发,持续提升研发投入,研发费用率由 2019 年的 1.2%提升至 2022 年 1-5 月的 2.0%,不断加强基础研究和推进专有合成生物学技术,以设计、开发 及制造多种可用于当前及未来产品的重组胶原蛋白、稀有人参皂苷及其他生物活 性成分。其中两大核心技术支撑公司主要产品迭代: 1) 类人胶原蛋白技术:成功研发四大核心成分。2000 年,公司联合创始人、首 席科学官范代娣女士带领研发团队发明重组胶原蛋白技术,开创以合成生物 学技术开发重组胶原蛋白的先河;2013 年专利获国家技术发明二等奖; 2021 年 4 月,公司升级类人胶原蛋白专利技术为“Human-like 重组胶原蛋白仿生组 合专利技术”,通过基因重组和生物工程技术,得到“水溶性、人源性、高活 性”更安全、更高效、更可控的胶原蛋白。

“Human-like 重组胶原蛋白仿生组合专利技术”:包含重组 I 型人胶原蛋白、重组 III 型人胶原蛋白、重组类人胶原蛋白、mini 小分子重组胶原蛋白肽,四种重组胶 原蛋白通过不同配比组合应用至化妆品、医疗器械、保健品等不同终端产品。公 司大部分专业皮肤护理产品中均包含一种或多种重组胶原蛋白的不同组合,从而 应用在护肤品上,通过不同搭配增强补水、保湿、修护、重塑肌肤年轻态等作用。

2) 人参皂苷技术:量产能力和生产效率全球领先。稀有人参皂苷长期以来被认 为具备保健及营养价值,但其量产始终难度较大。公司自 2012 年开始着手研 发稀有人参皂苷,已开发出行业领先的稀有人参皂苷生产技术,成为中国首 家实现五种高纯度稀有人参皂苷(Rk3、Rh4、Rk1、Rg5 及 CK)均能以百公 斤级规模量产的公司,也是具有全球最大的稀有人参皂苷产能的公司之一。 其中 CK 人参皂苷的生产效率是全球已报告公司的 20 倍以上,其浓度亦远高 于植物中发现的 CK 人参皂苷。公司通过各种稀有人参皂苷的不同组合,最 大限度丰富公司健康产品的功能和功效,可全面提升身体机能及机体免疫力。

技术与产品研发团队分工明确。公司研发团队依据不同职能分为技术研发团队和 产品研发团队,前者主要专注于研发专业皮肤护理产品、功能性食品及特殊医学 用途配方的新技术,后者主要负责设计和开发新成品,基于深入的行业洞察和市 场调查升级现有产品。截至 2022 年五月底,公司研发团队人数为 124 人,占员工 总数的 14.8%。研发团队成员学术背景涵盖了生物化学、分子生物学、生物技术、 发酵工程、应用化学、食品科学与工程、中药、制药工程及药学等众多科学,公 司核心研发人员中 45 名成员拥有硕士及以上学历,在研发团队中占比达 36.3%。

与医疗与学术机构展开广泛合作,产学结合赋能产品研发。基于创始人与西北大 学的紧密联系,公司与西北大学合作联合开展多项合作研究项目,如重组胶原蛋 白的高密度发酵技术、重组类人胶原蛋白的制作和性能研究,生物材料的创新开 发和测试等。同时,公司定期与医疗机构开展临床研究项目及知识分享会,以获 取公司产品的相关临床数据及反馈。通过与医疗及学术机构的合作,公司进一步 提升了在技术和产品端的竞争力。

4.1.2、产能利用率提升,积极筹备扩产计划

凭借专有重组胶原蛋白和稀有人参皂苷生产技术、端到端的制造平台,公司实现 从原材料到终端产品的高质量、大规模的生产,并具备快速推新及成本优势。 原材料: 胶原蛋白:截至 2021 年底,公司的胶原蛋白产能 10880 千克,总产量 9083.4 千克,产能利用率提升至 83.5%。伴随公司产销量提升,公司产能利用率整 体保持提升趋势。2019 年,重组胶原蛋白产能利用率仅为 69.8%,2020 年因 受新冠疫情影响生产短暂中断,利用率降至 64.5%。2021 年重组蛋白产品生 产及销售增长,利用率增至 83.5%。

人参皂苷:人参皂苷年产能 630 千克,2021 年产能利用率 83.3%。公司人参 皂苷产能同样位于西安,产线配备灭菌反应釜、离心机、粉碎机、真空干燥 器等,年产能 630 千克,2021 年底产能利用率 83.3%。2019 年,人参皂苷生 产设施的利用率为 26.4%,2020 至 2021 年人参皂苷需求日益增长,利用率 分别增长至 37.6%、83.3%。

终端产品: 护肤品、医用敷料等主要产品的产能利用率均在 70%以上。公司的主要产品包括功效性护肤品、医用敷料及功能性食品,在西安拥有两个生产工厂,共计 11 条护 肤品产线、6 条医用敷料产线及 2 条功能性食品产线。截至 2021 年底,公司的功 能性护肤品年产能 5523 万件,医用敷料年产能 5720 万件,功能性食品年产能 315 万件,产能利用率分别为 77.3%、88.0%、8.2%。 2019 至 2021 年,公司功效性护肤品销量增长,利用率总体提高;2019 年医用敷 料生产设施的利用率为 61.3%,由于 2019 年 5 月生产设施的搬迁,2020 年利用 率下降至 58.7%,随着客户对医用敷料需求的日益增长,2021 年生产设施的利用 率提高至 88.0%;功能性食品的产能为后续市场扩张提前布局,未来有较大提升 空间。

4.2、渠道:“医疗+大众”双轨销售,直销经销结合加速渗透

公司通过“医疗机构+大众消费者”的双轨销售策略,构建了覆盖全国的全渠道销 售和经销网络,实现用户有效触达。公司销售和经销网络的建设起步于对医疗机 构的覆盖,在医疗渠道深厚的根基以及形成的良好口碑也帮助公司在大众渠道进 一步吸引消费者,公司渠道逐步从医疗机构扩张至面向大众市场的全国性的销售 和经销网络,形成“医疗机构+大众消费者”的双轮销售策略。 2B 医疗机构方面,公司与 1000 多家公立医院、约 1700 家私立医院及诊所、 约 300 个连锁药房品牌开展了合作。 2C 大众消费者方面,公司通过线上 DTC 平台和电商平台的自营部门开辟线 上直销渠道,通过化妆品连锁店和连锁超市的约 2000 家店铺开展线下直销及 经销业务,经销网络覆盖屈臣氏、妍丽、调色师、Ole、华联集团及盒马鲜生 等。

利用全渠道销售和经销的网络可以建立强大的销售反馈回路,跨渠道驱动客户的 需求,从专业医疗机构到大众市场、从线下到线上,在医学界积累的临床背书优 势及良好口碑和能够为其他线上渠道注入更多的用户流量。

直销收入高增长,线上直销占比加大: 直销方面,公司直销收入从 2019 年的 1.93 亿元提升至 2021 年的 6.9 亿元, CAGR 达 89.1%,营收占比由 20.1%提升至 44.4%,公司通过 DTC 店铺的直 销收入快速增长,带动了公司整体直销收入的提升。 经销方面,公司经销收入从 2019 年的 7.64 亿元提升至 2021 年的 8.63 亿元, CAGR 为 6.3%,营收占比由 79.9%降低为 55.6%,2022 年前五个月进一步下 降至 53.5%。公司与具备强大销售渠道管理能力以及护肤品销售和销售经验 的经销商合作,经销商数量由 2019 年初的 151 家提升至 2021 年末的 406 家, CAGR 达 39.1%,2022 年前五个月公司对经销商队伍进行进一步筛选评估, 终止 56 家合作关系,数量下滑至 385 家。

重点拓展 DTC 店铺线上直销,公司毛利率有望进一步提升。公司在销售网络的 布局上将重点打造 DTC 线上直销渠道,可以预计公司未来来源于线上渠道和直销 方式的收入规模将继续扩大,占比也将继续提升。从分渠道毛利率水平来看,公 司 DTC 店铺线上直销的毛利率在 90%以上,高于线下直销和通过经销商销售的毛 利率,随着公司在 DTC 店铺线上直销渠道的进一步拓展,公司毛利率有望得到提 升。

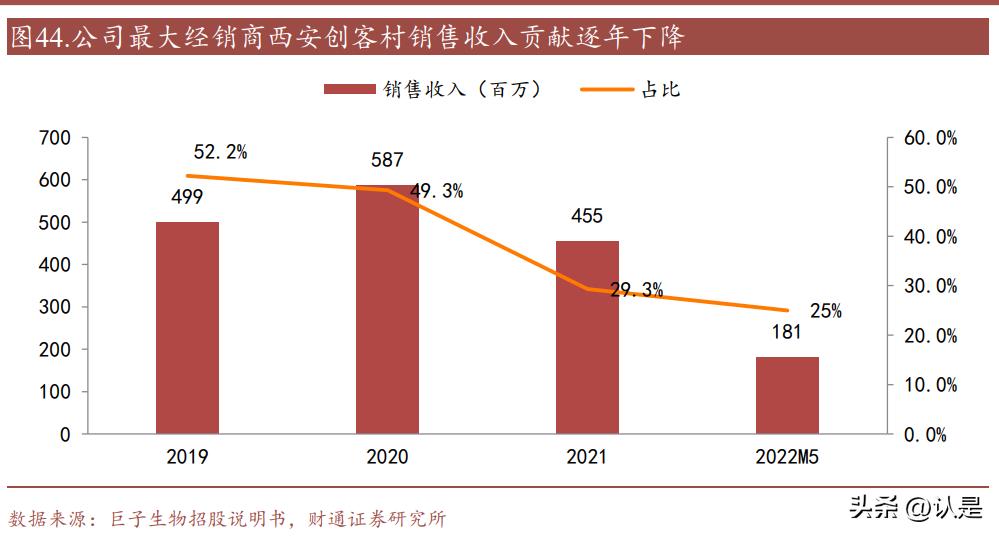

西安创客村为公司最大经销商,收入贡献占比持续下降。西安创客村于 2015 年 注册成立,创始股东为公司联合创始人严建亚先生和子公司陕西巨子生物技术, 尔后创始股东于 2017 年分别将股份转给张兵先生和马晓轩先生(二者均曾任公司 董事),当前马先生和张先生已经离职,西安创客村不再是公司关联公司。 2019-2021 年,西安创客村贡献的收入从 5.0 亿元下降至 4.5 亿元,占比由 52.2% 下降至 29.3%,2022 年前 5 个月,占比进一步下降至 25%,预计未来公司对该最 大经销商的依赖程度会进一步下降,有利于多元化渠道发展策略。

分品牌来看,1)可复美直营渠道提升明显、线上线下齐发力:2019-2021 年直销 占比由 46.8%提升至 65.9%,2022 年前五个月为 61.8%,已成为可复美的主力销 售渠道,同时线上渠道持续加码,2021 年 DTC 店铺线上直销和电商平台直销占 比 55.2%和 7.2%,同比分别为 139.9%和 118.3%,增速明显;2)可丽金仍以经销 渠道为主,直营占比逐年攀升:2019-2021 年可丽金经销渠道占比由 92.0%下降至 85.2%,2022 年前五个月进一步下降至 74.5%,但经销仍为可丽金的主力销售渠 道。

4.3、营销:围绕科技美学定位,学术界交流+线上线下多层次发力营销

围绕科技美学的品牌定位,通过学术界交流+线上线下多渠道营销提升品牌知名 度。公司围绕科技美学的品牌定位,通过多种渠道开展科学及知识驱动的营销活 动,包括通过专业知识分享会议与医学界及专业人士进行学术交流,线上营销活 动及线下营销活动,向消费者传递皮肤护理知识,展示产品实际功效,传达生物 活性成分的优势,通过和消费者的互动沟通进一步提升品牌知名度。 (1)学术界交流:定期参与由中华医学会及中国医师协会等组织举办的顶尖学术 会议及皮肤病学行业研讨会,获得皮肤护理最前沿的学术观点及见解,通过分享 公司最前沿的研发成果来扩大学术影响力,提升品牌知名度,在学术界及医学界 建立专业意见领袖网络。

(2)线上营销:拓展各类电商平台及社媒平台上的营销活动,有效提升品牌知名 度。进行线上品牌宣传和广告活动,向消费者提供专业的护肤知识,同时展示产 品的可靠性和功效性,构建“明星+注重化妆品成分和配方的美容博主+皮肤科达 人+护肤专家”的直播矩阵与消费者互动,持续提升消费者的专业护肤知识及对公 司产品功效的了解,公司还通过可丽金和可复美的社媒官方账号科普护肤知识, 传递品牌理念,在消费者端打造高认知度。

(3)线下营销:除了传统的广告、快闪零售门店及海报宣传外,公司多次举办线下工厂“溯源”、圆桌讨论、护肤义诊等活动,为合作伙伴及消费者提供现场体验 及专业服务,多维度提升品牌专业度和知名度。公司举办工厂“溯源”活动,邀 请 KOL、专业机构及媒体到公司进行实地考察,以便其更深入了解品牌及产品的 核心技术及价值主张。公司还多次邀请皮肤科医生与消费者共同参与圆桌讨论, 就护肤主题进行深入探讨。此外,公司还通过线下护肤义诊活动,不断拉近与消 费者的距离,2021 年“525 全国护肤日”,巨子生物联合中国医师协会皮肤科医师 分会开展大型公益义诊活动,免费诊断肌肤问题,普及皮肤健康知识。

4.4、品牌:多元品牌矩阵差异化定位,深挖美丽健康领域消费需求

4.4.1、可复美、可丽金:旗舰品牌紧抓消费者心智,多元产品触达广泛用户群体

旗舰品牌可复美、可丽金贡献突出。基于重组胶原蛋白的不同组合,公司开发出 一系列专业皮肤护理产品以满足不断变化且多元化的消费者需求,其中可复美和 可丽金作为公司旗舰品牌,贡献了公司的主要营收,2021 年可复美和可丽金分别 实现收入 9.0 亿元和 5.3 亿元,营收占比分别为 57.8%和 33.9%。

可复美:十年打磨成中国医用敷料市场第二畅销品牌,公司于 2011 年推出可复美品牌。同年可复美医用原料之一的类人胶原蛋白敷料获 得第二类医疗器械注册证,成为中国首款获得该类注册的基于重组胶原蛋白的产 品,得益于其功效和安全性,类人胶原蛋白敷料迅速获得医学界认可。此后公司 面向大众市场推出可复美品牌产品并取得成功,依据弗若斯特沙利文数据,2021 年可复美为中国医用敷料市场第二畅销品牌,也是中国第四畅销专业皮肤护理品 牌。

5 大系列 32 款 SKU,可复美全面覆盖敷料、护肤品类。目前,可复美品牌旗下 共有 5 大系列、32 款 SKU 产品,包括医用敷料系列(三款注册为医疗器械产品)、 4 大护肤品系列(含 27 款面向大众消费群体的 SKU)。32 款 SKU 产品主要包括 敷料、面膜、爽肤水、乳液、喷雾、精华、面霜及凝胶灯,功效涵盖皮肤护理及 皮肤补水、保湿、镇定及舒缓等。可复美品牌收入从 2019 年的 2.9 亿元提升至 2021 年的 9.0 亿元,CAGR 达 45.8%。

医用敷料为可复美核心品类,我们以可复美类人胶原蛋白敷料为例,来看品牌大 单品在终端市场的竞争力。整体来看,胶原蛋白成分的医用敷料价格高于透明质 酸成分,可复美价格与创福康近似,区别在于可复美使用重组胶原蛋白技术,而 创福康使用的胶原蛋白来自动物源提取,在产品认证维度,除创福康为Ⅲ类器械以外,包括可复美在内的大部分医用敷料产品均为Ⅱ类器械。截至 22 年 12 月 29 日,可复美重组胶原蛋白敷料在天猫医用敷料热销榜排名第二,同时可复美/可复 美敷料在小红书平台讨论热度高,品牌已在终端获得较广泛的消费者认可。

可丽金:定位中高端、多元化功效性皮肤护理 可丽金是公司第二大拳头品牌。公司将不同类型组合的专有重组胶原蛋白应用于 可丽金品牌产品,得益于专有重组胶原蛋白的安全与高效性,其与护肤品中的其 他成分良好配合后可有效提高护肤性能。目前,可丽金旗下产品组合包括 60 款 SKU 产品,涵盖了喷雾、面膜、面霜、精华、乳液和凝胶等多种形式,具备不同的抗衰老、紧致、美白、补水和保湿复合功效。2021 年可丽金品牌实现收入 5.3 亿元,营收占比为 33.9%。

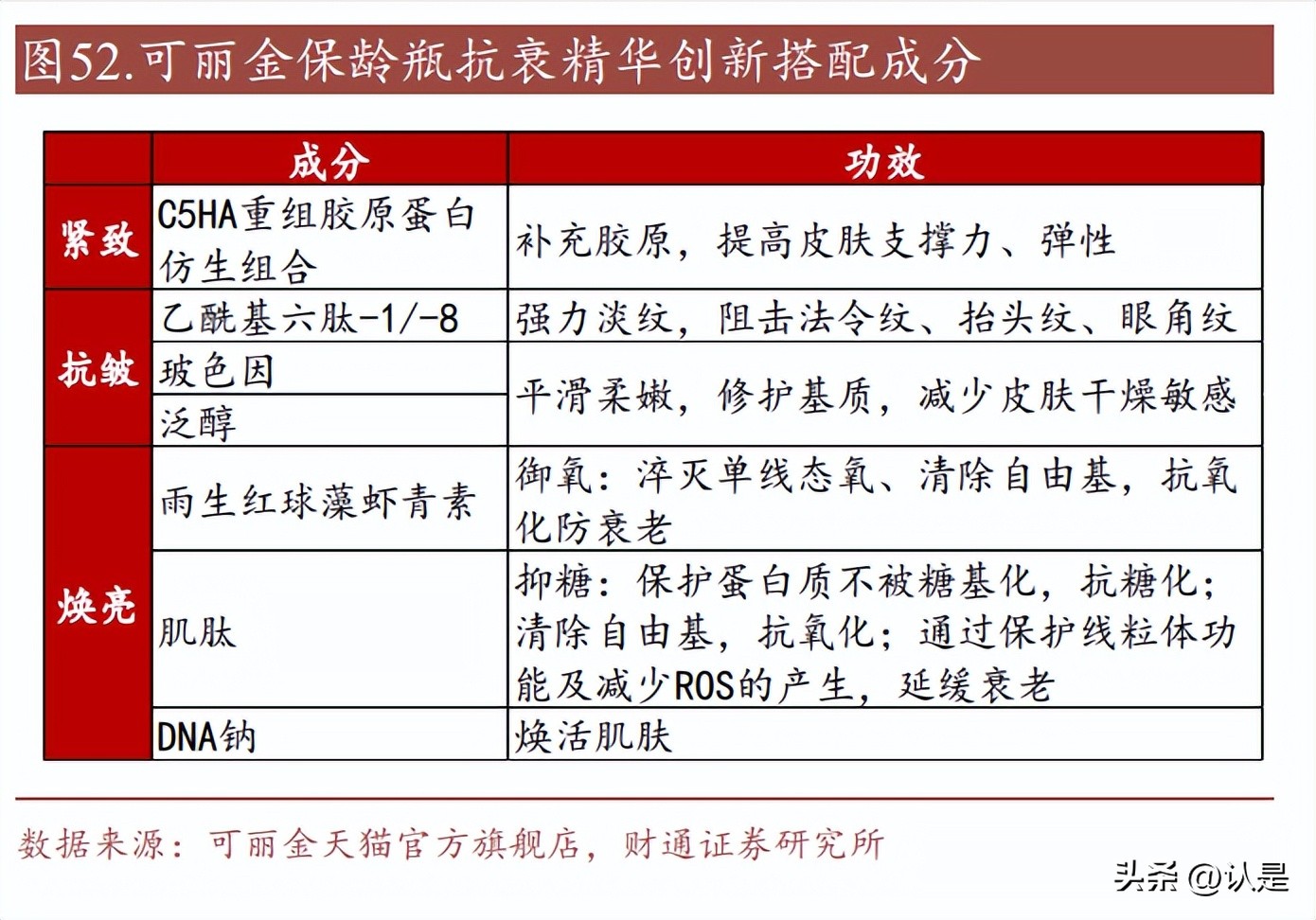

深耕产品创新成分功效。在产品端,可丽金不断对于成分与功效进行创新,推出 系列重组胶原蛋白产品,如 2022 年可丽金全新推出抗衰力作保龄瓶抗衰精华,基 于 Human-like 核心技术,复配乙酰基六肽-1/-8、玻色因、雨生红球藻虾青素、肌 肽,一瓶实现紧致提拉、淡纹平滑、焕活提亮三重功效。品牌持续打造系列管线, 旗下“新赋能系列”不断延展,目前已经涵盖胶原面膜、次抛精华、保龄瓶精华、 保龄霜四款核心产品。

破圈营销建立消费者情感联结,借助大促实现快速增长。可丽金在营销端积极破 圈,联手新世相打造母亲节特别策划短片《她的名字》,聚焦 25-35 岁的抗衰核心 女性用户群体,与女性消费者建立更深的情感与价值连接。2022 年双十一可丽金 在线上多平台实现销售额的快速增长,天猫/抖音/小红书/拼多多/唯品会官方旗舰 店 GMV 分别同比增长 85%+/5200%+/250%+/220%+/135%+,可丽金王牌产品胶 原大膜王全渠道销售超过 310 万杯。

在研产品管线丰富,支撑未来新品发布 。公司致力于持续创新,运用最新专有技术,提供跨皮肤类型、应用场景及消费者 群体的多品牌产品组合,满足消费者多样化和不断变化的需求。公司在研产品管 线丰富,目前公司共有 102 种在研产品,包括美丽领域产品组合下的 49 种功效性 护肤品、37 种医用敷料及 4 种肌肤焕活产品;健康领域产品组合下的 2 种生物医 用产品、7 种功能性食品及 3 种特殊医学用途配方食品。美丽领域产品组合包括 4 种肌肤焕活产品(重组胶原蛋白液体制剂、重组胶原蛋白固体制剂、重组胶原蛋 白凝胶及交联重组胶原蛋白凝胶)及健康领域产品组合下的 2 种生物医用产品(骨 修复材料和可吸收生物膜),预计首批作为第三类医疗器械产品的肌肤焕活产品最 早将在 2023 年后获批,骨修复材料和可吸收生物膜预计取证时间分别为 2024 年 和 2026 年。

新品研发专注于从功效和类型两方面扩充产品组合。功效维度,公司通过扩展产 品功效,如从皮肤修护和保养到抗衰老和美白,提供更广泛、对已有产品矩阵具 有互补价值和相似品牌定位的产品系列,在最大程度上扩大同客户的品牌接触点。 产品类型维度,公司通过扩充产品类型,将专有技术应用到新的产品类别种,如 生物医用原料,从而扩大消费者群体。以美丽领域在研产品为例,主要包括功效 性护肤品、医用敷料和肌肤焕活产品。其中用于皮肤修护、抗衰老和美白的功效 性护肤品 49 种,包括 38 种基于重组胶原蛋白和 4 种基于人参皂苷,极大丰富了 公司现有护肤品组合。

即将推出基于 Human-like 重组胶原蛋白仿生组合的关键产品。2021 年,巨子生 物全新研发出“Human-like 重组胶原蛋白”仿生组合,将重组 I 型人胶原蛋白、重 组 III 型人胶原蛋白、重组类人胶原蛋白和 mini 小分子重组胶原蛋白肽通过不同 的仿生组合,可以起到修护、舒缓、抗皱紧致、祛斑美白、保湿等多种功效。目 前已推出可丽金 human-like 胶原蛋白赋能珍萃原液、可复美 human-like 重组胶原 蛋白肌御修护次抛精华等,并计划于 2023 年一季度推出关键产品可复美 Human-like 重组胶原蛋白修护精华,其增加了产品中促进皮肤修护的重组类人胶 原蛋白比例,以修护脆弱的皮肤屏障,保持肌肤稳定性。

4.4.2、其他品牌:多元化布局,实现重组胶原蛋白功能利用最大化

巨子生物拥有 8 个主要品牌、106 个 SKU,布局了专业皮肤护理产品及功能性食 品领域。多品牌组合可以满足不断变化且多元化的消费者需求,包括各种不同的 皮肤、应用场景及消费者群体。 可预:医疗级医用敷料品牌 公司于 2015 年推出可愈,后更名为“可预”。品牌专为寻求缓解和抑制皮肤炎症 反应的消费者而研发,专注于专业皮肤护理后的皮肤愈合和修复,抑制和缓解皮 肤炎症反应,减少炎症后色素过度沉著和疤痕形成的风险。代表产品是类人胶原 蛋白修复敷料及修复乳,分别用于术后修复及日常维稳。同时,品牌考虑到不同 肤质,针对油皮和干皮分别推出 R 型/G 型产品,提升消费者使用体验感。

可痕:2016 年推出的疤痕修复品牌,专门用于预防和辅助治疗因烧烫伤、创 伤及外科手术所引起的疤痕。是基于胶原蛋白的祛疤医用敷料市场最畅销的 品牌之一。代表产品是类人胶原蛋白疤痕修复硅凝胶。 可复平:2016 年推出的利用重组胶原蛋白的修复特性预防及修复口腔黏膜炎 和口腔溃疡的品牌。代表产品为类人胶原蛋白口腔黏膜修复液。

利妍:2019 年推出的专注于女性护理的品牌,其中包含具有皮肤修护特性的 重组胶原蛋白。 参苷:2016 年推出的基于稀有人参皂苷的保健食品品牌,代表产品为西洋参 灵芝胶囊。 欣苷:2019 年推出的基于稀有人参皂苷的抗衰老皮肤护理品牌。产品利用稀 有人参皂苷 RK3 的抗氧化特性达到肌肤焕活的效果。

5、盈利预测

核心假设: 专业皮肤护理产品:该板块是公司的收入支柱和重要驱动力,2021 年该板块 收入占比达 96.8%,包含可复美和可丽金两大旗舰品牌,预计 2022-2024 年 该板块业务收入为 22.92/32.25/42.44 亿元,增速为 53%/41%/32%。具体来看, 1)可复美:凭借直销渠道的优异表现在 2021 年超过可丽金成为公司收入第 一的品牌,未来公司将会持续加码线上渠道,可复美将进一步受益。预计 2022-2024 年可复美收入 14.99/21.44/28.08 亿元,增速为 67%/43%/31%,毛 利率为 87%/88%/88%; 2)可丽金:2021 年受经销端下滑影响叠加部分产品受欢迎程度下降,可丽 金品牌收入下滑 6%,但随着 2022 年新品的推出和营销投入的加大,前五个 月展现出反弹势头,未来有望持续增长。我们预计 2022-2024 年可丽金收入 6.84/9.37/12.65 亿元,增速为 30%/37%/35%,毛利率为 82%/83%/84%。

保健食品及其他:2021 年因公司停止销售个别利润率偏低的产品,该板块收 入下滑、毛利率提升至 85%,公司计划未来加大对该板块的营销力度以提高 销售,同时进一步扩大保健食品的组合,因此我们认为公司该业务板块经历 下滑后会出现增长,预计公司 2022-2024 年该板块业务收入 0.35/0.38/0.42 亿 元,增速为-30%/10%/10%,毛利率水平维持在 83%左右。 皮肤焕活产品:预计 23 年底起上市,预计 24 年贡献 5000 万元收入,参考同 类产品预计毛利率为 75%左右。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】「链接」

版权声明:CosMeDna所有作品(图文、音视频)均由用户自行上传分享,仅供网友学习交流。若您的权利被侵害,请联系删除!

本文链接://www.cosmedna.com/article/476118665.html