(报告出品方/作者:华福证券,陈照林,来舒楠)

一、灵活组织引领持续变革

1.1、深耕国货美妆19载,灵敏变革持续高增

回顾珀莱雅的发展历程,公司依托较高敏锐度,顺应行业阶段及时调整策略: 1)线下渠道驱动:2003-2007 年,聚焦珀莱雅主品牌,全国范围内快速拓展商 超及 CS(化妆品专营店)等线下渠道; 2)营销驱动:2008-2012 年,自有产能湖州生产基地建成,成立优资莱、韩雅、 悠雅、猫与玫瑰等品牌开启多元化品牌发展,广告营销驱动增长; 3)筹备境内上市:2013-2017 年,拆除红筹架构,2017 年成功登陆 A 股;

4)线上渠道驱动:2018-2019 年,2018 年重建电商团队,电商渠道实现爆发式 增长,积极布局新媒体渠道,控股彩棠开启平台化美妆公司的探索;5)产品驱动:2020 年以来,提出 6*N 战略升级;主品牌珀莱雅将定位从深海护 肤转变为科技感、年轻感、未来感,成功孵化红宝石精华、双抗精华等大单品,引领 产品升级,凭借鲜明的品牌形象、创新的大单品策略,保持了稳定、快速的增长趋势; 彩棠借助创始人唐毅的知名化妆师 IP,结合珀莱雅集团强势赋能,逐步放量;输出内 容与情感,营销年轻化升级。 公司凭借多年沉淀的化妆品集团经验,不断保持战略、产品、渠道、营销等方面 的迭代升级,看好公司持续积淀和多品牌成功打造后开启品牌驱动之路。

公司股权结构集中,实控人持股 35%。截止 2022 年中报,公司董事长、第一大 股东、实控人侯军呈先生持股比例为 34.71%,总经理(董事长妻弟)方玉友先生持 股比例为 18.08%。

可转债募资投入产能、研发、信息化建设。2021 年 12 月,公司 7.52 亿元可转 债成功发行。募投项目从生产端、研发端、组织端全方位赋能公司发展。其中:1) 3.39 亿元拟投入湖州扩建生产基地,项目总投资 4.38 亿元,通过购置土地,建设新 化妆品产业化生产基地,引进国内外先进生产设备,建设自动化、智能化产品生产线, 扩张自有产能;2)1.95 亿元拟投入龙坞研发中心建设,项目总投资 2.18 亿元,从独 家专利成分入手构建研发壁垒;3)0.91 亿元拟投入信息化系统升级建设,项目总投 资 1.12 亿元,打造全域新零售业务支持中台和数字化营运支持平台,优化公司运营 效率。

推出新一轮股权激励,考核目标瞄准收入利润双增长。2022 年 7 月公司发布新 一轮限制性股票激励政策,本次激励对象范围覆盖 101 名中层管理人员及核心骨干, 包括副总经理、董秘兼 CFO 王莉女士, 副总经理金衍华先生,以及 99 名中 层管理人员和核心骨干,对比2018 年股权激励的 32 人范围明显扩大,有望绑定核心人才与公司利益,实现长远高 质量发展。本次股权激励的考核目标以 2021 年为基数,要求 2022-2024 年营业收入 和归母净利润增速均不低于 25%/53.75%/87.58%,对应 2022-2024 年营收不低于 57.91/71.23/86.91 亿元,归母净利润不低于 7.20/8.86/10.81 亿元,营收和归母净利 润同比增速均不低于 25%/23%/22%,2021-2024 年营收和归母净利润 CAGR 均不 低于 23.33%,彰显管理层对公司持续高成长的信心。

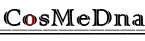

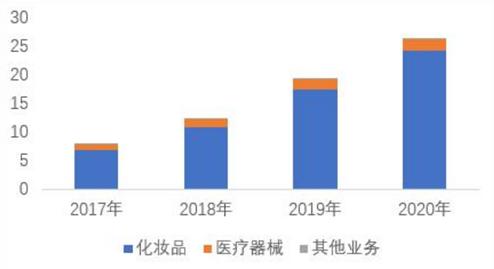

1.2、财务端:近四年营收业绩CAGR均超25%

2017-2021 年营业收入和归母净利润 CAGR 分别实现 27%和 30%的增速。公 司上市以来进入高速发展阶段,2017-2021 年营收 CAGR 达 26.96%,大单品策略持 续兑现,线上渠道快速增长。2021 年实现营业收入 46.33 亿元,同比增长 23.48%, 2020 及 2021 年在疫情影响下仍维持亮眼增速。2017-2021 年归母净利润 CAGR 达 30.11%,2021 年归母净利润为 5.76 亿元,同比增长 21.01%。2022 年 H1,公司营 收+36.91%至 26.26 亿元,归母净利润+31.42%至 2.97 亿元。

大单品策略带动公司毛利率提升。2017-2021 年,公司毛利率由 61.73%上升至 66.46%,2022 年 H1 进一步上行至 68.12%,处于行业中位。大单品策略持续推行, 高毛利的精华、面霜、眼霜等品类的销售占比提升,以及线上直营渠道营收占比提升, 共同拉高公司整体毛利率。

销售费用持续投入品牌推广和新品牌孵化,管理费用率管控良好。2017 年-2022 年 H1,公司销售费用率从 35.66%升至 42.53%,品牌投放加强大单品的打造,持续 投入孵化新品牌彩棠以及重塑其他自有品牌。2017 年-2022 年 H1,管理费用率从10.87%逐渐降低至 4.84%,自驱型组织提效,运营效率持续优化,规模效应显现。 2022 年 H1 公司研发费用率为 2.33%,同比提升 0.69pct,加大研发投入,通过参股 化妆品原料生产商、与国内外领先科研机构战略合作等模式,共同进行化妆品特别是 原料端的研发创新,同时持续增强核心原料的自主研发能力。

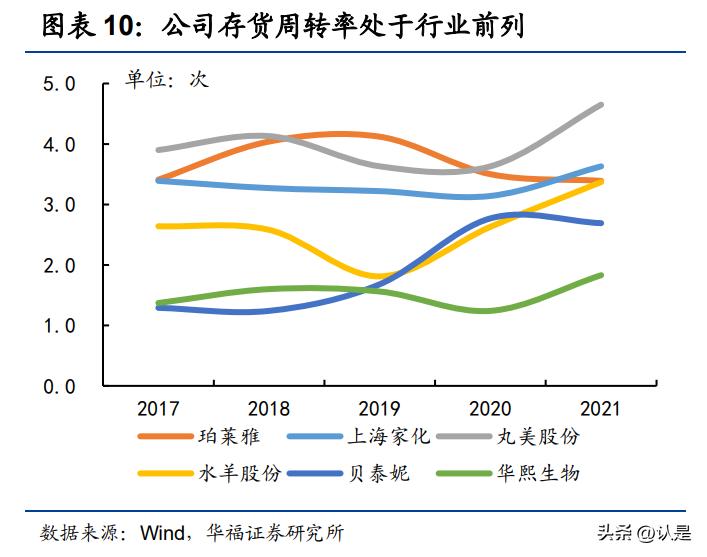

大单品打造期叠加新品牌建设期,公司盈利能力保持稳定。2017-2021 年,公司 净利率与 ROE 稳中有升,净利率从 11.26%提升至 12.02%,ROE 从 19.89%升至 21.87%。在大单品带动公司毛利率提升,叠加继续投入大单品建设、新品牌孵化阶 段,公司维持较为稳健的净利率,预计后期大单品步入成熟阶段且子品牌多点开花后, 公司有望取得长期稳定的利润增长。公司运营效率维持行业前列水平。2017-2021 年,公司存货周转率保持在 3 次 以上,存货周转效率在行业中表现优异,2021 年存货周转率为 3.39 次,公司主动缩 减线下渠道,加强传统渠道的精细化运营,经销商库存减少。2021 年公司应收账款周转率回升至 21.88 次,主要系疫情影响下,公司 2020 年给予线下经销商较大力度 的信用支持,2021 年线下经销商渠道按照正常账期结算,去信贷后应收账款减少。

二、大单品策略下看珀莱雅主品牌后续增长来源

2.1、大单品策略效果显现,量价齐增打开成长空间

2.1.1、量增来源:新品类带动连带销售,新系列拓展功效范围

从量增角度看,大单品横向衍生形成产品矩阵,打开单一产品天花板。雅诗兰黛、 欧莱雅等知名品牌将经典大单品的核心成分,例如小棕瓶的核心成分二裂酵母精粹、 小黑瓶的核心成分 BIO-7 酵母益生元组合(二裂酵母发酵产物溶胞物、酵母提取物、 5 种益生元),延伸至多种品类的护肤品,其中小棕瓶形成四大系列八种产品,小黑 瓶系列包含六种产品。大单品的横向延伸,一方面为消费者提供水-乳-精华/面膜-面 霜-眼霜/眼膜等多阶段,面部、眼部等多部位,常规护理、密集修护、局部护肤等多 元护肤需求的选择,增强消费者对品牌及大单品的认知度,产生复购提高粘性;另一 方面通过同系列产品的组合销售,促进客单价的提升。

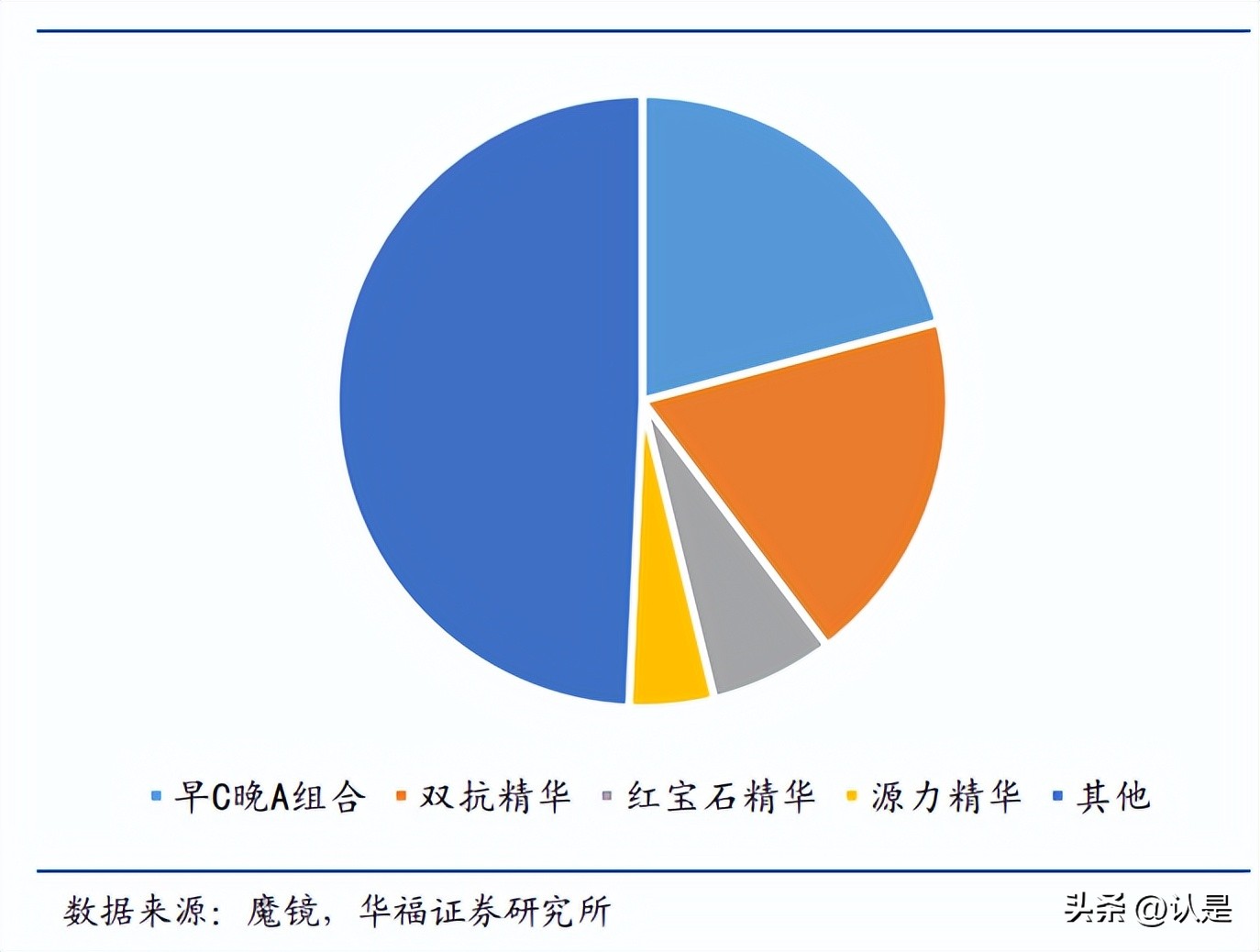

珀莱雅产品策略升级,大单品战略延长产品生命周期。回顾珀莱雅产品策略的发 展路径,初始阶段主打较为同质化的基础护肤套装,竞争优势不明显且运营效率较低; 2019 年成功推出以“泡泡面膜”为代表的爆款产品,短期声量较高但产品持续性差; 2020 年起升级至大单品策略,产品生命周期有效延长,品牌调性大幅提高,研发及 营销资源投放效率明显改善,同时通过迭代提价及套系产品销售,带动客单价的提升。 2021 年大单品合计营收占珀莱雅品牌比例超过 25%,占天猫平台 60%,其中红宝石 精华占比超 18%,双抗精华占比超 16%。大单品拥有优异的持续性,在非大促期间 的平销月,其销售额排名依然位居同品类前列。

1)横向延伸,打造产品矩阵满足多元化需求,提高客单价。红宝石系列衍生出 水、乳、面霜、眼霜、面膜等多款产品,双抗系列不仅包含水、乳、眼霜、面膜,还 拓展至底妆领域推出双抗粉底液和妆前乳,以及安瓶精华保龄球橘瓶。放大单品带动 效应,通过连带产品的销售推升客单价。 2)系列拓展,功效附加。珀莱雅通过双抗精华和红宝石精华组合塑造的“早 C 晚 A”营销深入人心,2021 年 2 月又顺势推出主打修护维稳的源力精华,核心成分 包含芽孢杆菌发酵产物和拳参根提取物,扩展至 ABC 护肤组合,一方面在强功效型 的产品之外附加修护肌肤屏障的产品,另一方面将新品的营销与已有大单品有效绑定, 成功打造源力精华为珀莱雅的第三大超级大单品。2022 年 7 月推出双白瓶切入美白 赛道,产品力比肩国际品牌,功效范围进一步拓展。

引领“早 C 晚 A”、“ABC”护肤公式,产品协同加强连带效应。珀莱雅将护肤 概念从“早 C 晚 A”(即早晨使用双抗系列抗氧化+晚上使用红宝石系列抗衰老)延 伸到“ABC”护肤组合(即早晨使用双抗系列抗氧化+早晚使用源力系列维稳修护+晚 上使用红宝石系列抗衰老),顺应强功效护肤消费者的皮肤屏障修护需求,且在精华、 面霜、眼霜、安瓶精华等品类形成多种功效产品组合。

2.1.2、价增来源:大单品迭代升级,叠加产品结构优化

经典大单品纵向迭代经久不衰,支撑品牌长青发展。以成熟品牌的典型大单品为 例,雅诗兰黛小棕瓶是护肤品历史上第一瓶精华,运用创新性原料二裂酵母提取物(二 裂酵母发酵产物溶胞物),主打“细胞修复”,1982 年诞生至今已历经 40 年,期间不 断升级迭代,在核心成分二裂酵母精粹的基础上,配方和技术持续升级,现已更新至 第 7 代小棕瓶,成为雅诗兰黛的常胜王牌。

珀莱雅初推大单品时凭借极致性价比在精华品类的竞争红海中突出重围,聚焦消 费者护肤痛点,2020 年 2 月和 4 月接连推出主打抗皱淡纹功效的红宝石精华、主打 抗氧抗糖功效的双抗精华,其中红宝石精华的核心成分包含 20%六胜肽、1%超分子 维 A 醇和红藻提取物,双抗精华的核心成分包含麦角硫因、虾青素和维 C,但产品的 单毫升售价明显低于同类型的大牌产品,依靠性价比优势强力渗透大众化护肤市场。 后续通过纵向迭代,升级配方和产品使用感,产品价格进阶。

2021 年 4 月、2021 年 5 月、2022 年 9 月,双抗精华、红宝石精华、源力精华分别推出 2.0 版本,双抗精 华中添加 EUK-134、LIPOCHROMAN-6 形成抗氧矩阵,零售价由 239 元/30ml 上调 至 269 元/30ml;红宝石精华配方升级、使用感更加温和,价格由 249 元/30ml 上调 至 329 元/30ml;源力精华针对肌底、真皮、屏障多层面优化升级,价格由 269 元 /30ml 上调至 299 元/30ml。

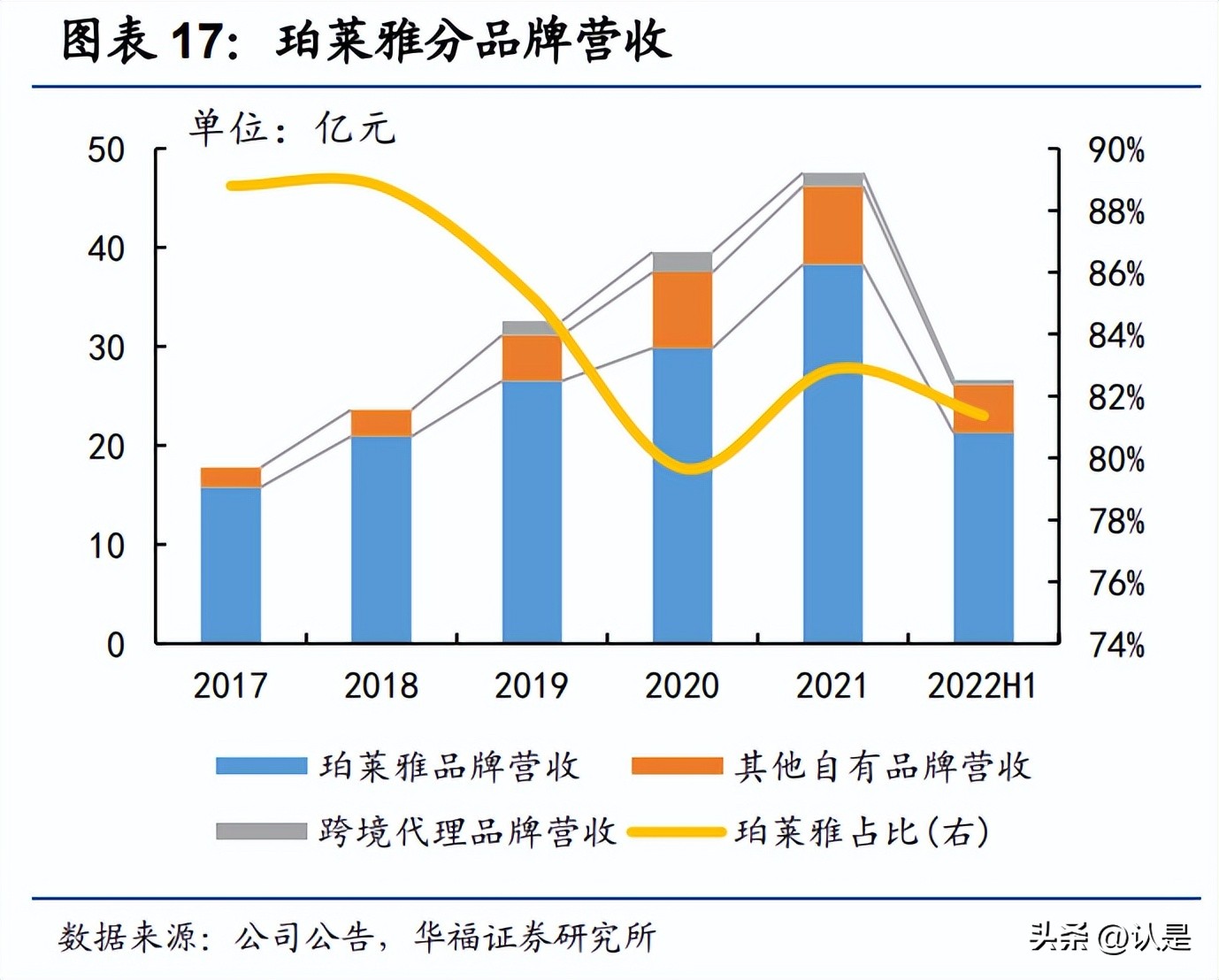

大单品策略推升珀莱雅盈利能力成效逐步显现。2017-2021 年,珀莱雅品牌营收 CAGR 达到 24.73%,2021 年实现营收 38.29 亿元;主品牌营收占比从 2017 年的 88.77%降至 2021 年的 82.87%,子品牌孵化逐渐放量,体现公司新品牌打造能力。 珀莱雅推行大单品策略以来,产品结构升级带动主品牌珀莱雅的毛利率持续走高, 2022 年 H1 珀莱雅品牌毛利率达到 70.29%,同比提升 4.46pct,红宝石精华、双抗 精华、源力修护精华等高毛利率大单品占比提升,拉动品牌毛利率增长。

面部精华、乳液面霜、眼部护理品类毛利率较高,产品结构优化带动整体盈利能 力上行。2020 年 7 月以来高价值量品类销售占比呈上行趋势,大促期间强势收割, 2021 年 6 月/2021 年 11 月/2022 年 6 月,珀莱雅天猫官旗面部精华品类销售占比分 别达到 42.8%/46.7%/55.6%,面部精华+乳液面霜+眼部护理品类合计占比分别为 55.4%/64.8%/68.0%。以 6 月大促月份的销售为例,核心大单品双抗精华/红宝石精 华/源力精华销售占比分别为 18.8%/6.5%/4.5%,早 C 晚 A 组合占比达 20.9%。

大单品带动产品结构改善对销售额和销售均价拉动明显。2021 年 11 月/2022 年 6 月珀莱雅淘系平台 GMV 分别同比+94%/+108%至 9.56 亿元/7.11 亿元,产品均价 分别同比+88%/+90%至 246.30 元/件/296.77 元/件;其中,面部精华品类淘系平台 GMV 分别同比+604%/+349%至 4.5 亿元/4.0 亿元,产品均价分别同比+70%/+69% 至 404.83 元/件/424.39 元/件,产品结构实现明显优化。

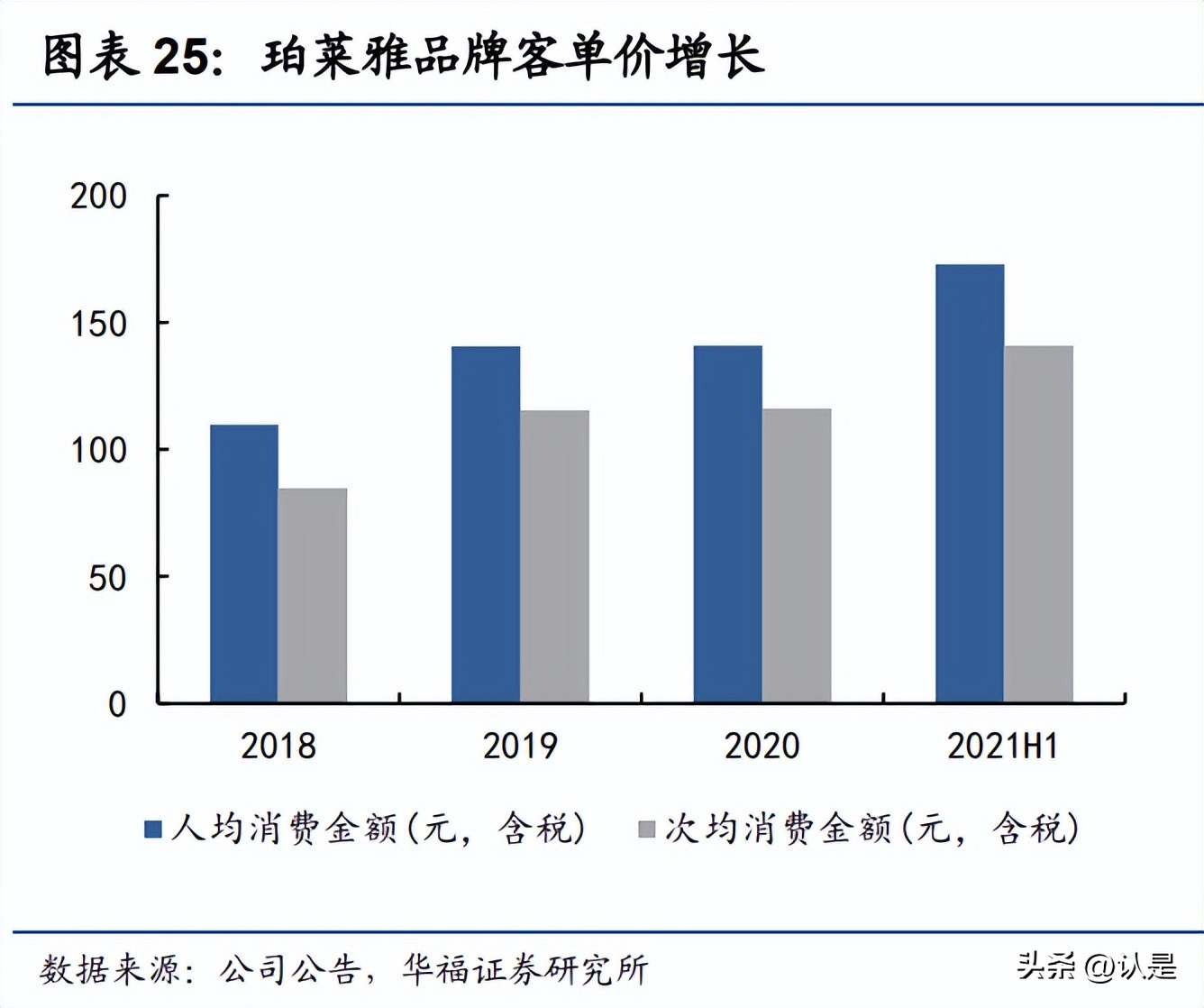

大单品策略推升品牌客单价和复购率,消费者粘性进阶。公司 2020 年起推行大 单品战略以来,高价值量的精华、眼霜等大单品持续带动客单价提升,2021 年上半 年,珀莱雅品牌的人均消费金额和次均消费金额分别增长至 173 元和 141 元,对比 2020 年分别提升 32 元和 25 元;同时极具科技力和性价比的产品使得客户忠诚度提 升,2021 年品牌复购率提升至 24.42%。

2.2、量价角度看珀莱雅主品牌增长空间

基于珀莱雅大单品拓展新品类、迭代升级、产品结构优化所带来的量价齐增,我 们测算得 2025 年品牌营收可达 86 亿元。预计珀莱雅维持淘系销售渠道基本盘,假 设珀莱雅淘系销量每年增长 15%;产品迭代提价和新产品价格带提升,参考以往调 价幅度,假设均价每年增加 10%,测算得 2025 年珀莱雅品牌淘系平台销售额可达 24亿元。参考雅诗兰黛 2021年在淘系销售结构,面部护理和液态精华合计占比55.6%, 假设珀莱雅 2030 年淘系销售结构中面部精华占比达到 55.6%,每年增长 2.8pct。平 台销售结构中,流量分散新渠道崛起,预计淘系销售占比每年下降 1.5pct。结合魔镜 口径销售额和公司报表端营收比例,测算得 2025 年珀莱雅品牌营收有望达 86 亿元。

2.3、市占率角度看珀莱雅主品牌增长空间

中国化妆品市场规模自 2017 年起迅速增长,人均 GDP 增长给予化妆品行业长 期空间。2016-2021 年中国化妆品市场规模 CAGR 为 10.89%,2021 年达到 5686 亿元。根据欧睿咨询的预测,预计未来 5 年中国化妆品市场规模 CAGR 为 7.54%, 增速仍将继续超越美法日韩市场,2026 年增长至 8177 亿元,增长空间 43.81%,规 模有望追平美国市场。由于化妆品具备可选消费属性,行业规模增长与人均 GDP 增 速高度相关,2008-2021 年中国人均 GDP 增速高于美法日韩,且在疫情冲击的 2020 年维持正增速 2%。对应到化妆品行业来看,成熟市场受疫情影响较为明显,高速成 长的中国化妆品市场韧性更强,2020 年规模仍然录得正增长,同比+7.52%至 5215 亿元。

品牌本土化趋势下国货崛起进程持续。在较为成熟的化妆品市场中,行业头部多 为本土品牌,2021 年美国 TOP15 护肤品中本土品牌占 11 席,日本 TOP15 护肤品 均为本土品牌,反观中国护肤品市场 TOP3 仍由欧美品牌占据,TOP15 品牌中仅有 百雀羚、自然堂、珀莱雅、薇诺娜 4 个国产品牌。相比 2012 年,2021 年中国护肤 品市场 TOP3 仍由外资主导但占比降低,优质国货排名及市占率上升,其中珀莱雅由 2021 年的排名第 15、市占率 1.1%提升至 2021 年的排名第 9、市占率 1.7%,消费 回流趋势下,中国化妆品市场本土品牌排名及头部占比有望持续提升。

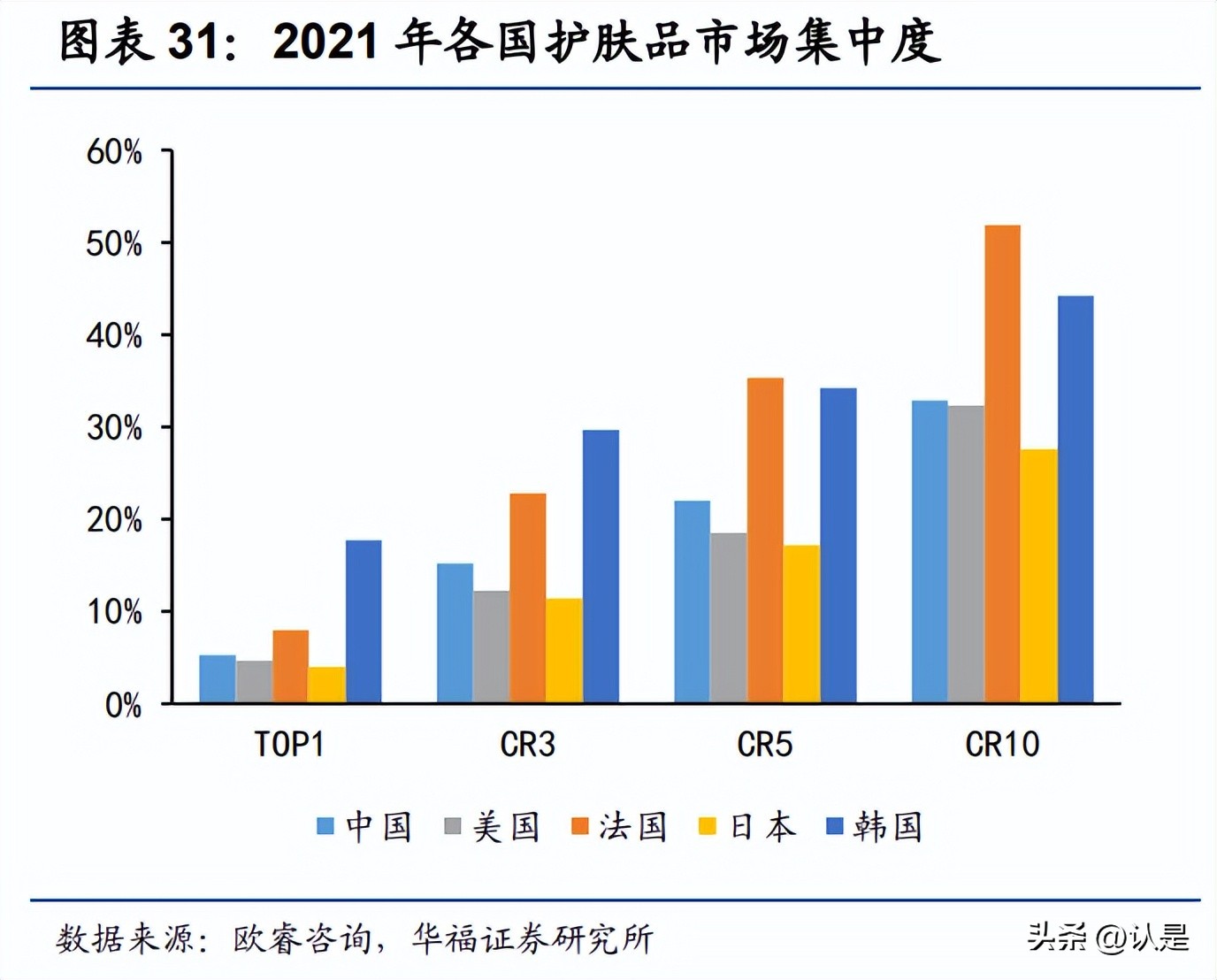

后续市场格局的转换更应期待国产品牌实现头部替代。2012-2021 年中国护肤 品市场集中度先降后升,但数据变化幅度较小,10 年 TOP1 市占率/CR3/CR5/CR10 均值分别为 5.2%/14.1%/20.2%/30.9%。具体到 2021 年,中国护肤品市场集中度与 成熟市场对比处于中等水平,TOP1 市占率/CR3/CR5/CR10 分别为 5.3%/15.2%/ 22.0%/32.9%,低于法国、韩国,略高于美国、日本。从供需两端来看,单品牌的目 标受众或核心功效相对聚焦,而护肤品消费者需求日益多元化和个性化,预计整体护 肤品行业的头部聚集效应相对较弱,即市场集中度提升幅度相对有限;而具体到某一特定需求,存在同类产品替代效应,因此应当关注后续国货品牌在中国市场对于头部 国际品牌份额的抢占。

从市占率角度看,预计珀莱雅品牌 2025 年营收可达 88 亿元。根据欧睿口径的 预测,中国化妆品行业规模 2025 年有望达到 7654 亿元。假设 1:化妆品市场结构 中护肤品占比维持 2021 年的 52.7%;假设 2:参考美国日本护肤品 TOP1 市占率, 假设 2030 年珀莱雅市占率达到 4.4%,市占率每年增加 0.3pct。测算得 2025 年珀莱 雅品牌销售额可达 117 亿元,结合报表口径营收和欧睿口径销售额比例,预计 2025 年珀莱雅品牌营收可达 88 亿元。综合以上量价角度和市占率角度的测算结果,我们预计珀莱雅主品牌 2025 年营 收可达 86-88 亿元,主品牌增长空间依然广阔。

三、多元能力支撑品牌长青

公司大单品战略所达成的后续增长空间,由公司全方位能力予以保障。研发能力 提供产品力的基础支撑;渠道运营能力有效维持销售增长,提高品牌消费转化力;营销能力提升公司品牌形象,塑造品牌价值观,与消费者情感共鸣;组织经营能力保障 公司的高效运营与创新,形成可持续发展。

3.1、研发为基构筑底层竞争力

消费者护肤观念进阶,从唯成分论向重视配方的方向转变,护肤品企业以独家原 料开发、源头科技的底层创新为核心竞争点,例如欧莱雅集团的玻色因专利和雅诗兰 黛的时钟肌因信源科技。珀莱雅在研发领域注重基础科学研究,以自主研发为主、产 学研相结合为辅的研发模式,打造难以复制的研发科技竞争力。此外,珀莱雅年轻化、 扁平化的组织结构保证了研发创意阶段在同一平面多点交流,打通市场和技术合力共 创,高效进行技术前瞻性研究。

1)自主研发方面:公司在原有研发创新中心基础上,成立国际科学研究院,可 转债募资投入龙坞研发中心建设,加强基础研发,重点覆盖细胞、皮肤和原料开发, 强化功效性原料研究。截至 2021 年末,公司拥有 201 项专利,包括发明专利 92 项, 实用新型专利 19 项,外观专利 90 项。2022 年 H1 新获国家授权发明专利 12 项,新 提交发明专利申请 17 项、外观专利申请 4 项,截止 2022 年 6 月末共拥有国家授权 发明专利 104 项。主导或参与多项国家、行业、团体标准建设,获得众多认证与奖 项、学术及研究成果。

2)产学研结合方面:公司与中国科学院微生物研究所、浙江工业大学、巴斯夫 中国、亚什兰中国、帝斯曼上海、西班牙 LIPOTRUE S.L.、深圳中科欣扬等前端研究 机构及优秀原料供应商保持研发合作关系,为珀莱雅提供专供成分、配方、解决方案 等支持。携手浙江湃肽,在创新多肽研发、多肽绿色合成、原料生产供应等领域深度 合作,研发成果将率先应用于红宝石系列中。

在化妆品行业法规日趋严格、渠道市场等外部环境快速变化的背景下,企业研发 要求多方面能力打通。珀莱雅以营销前置的产品开发思路成功打造大单品,关键优势 在于:1)原料开发前沿化,树立技术壁垒;2)配方开发模块化,利于快速迭代;3) 构建完善的功效评价平台,在上市前确保产品有效;4)借助理化检测为含量宣称保 驾护航;5)利用产品科技手册为内容营销添砖加瓦。

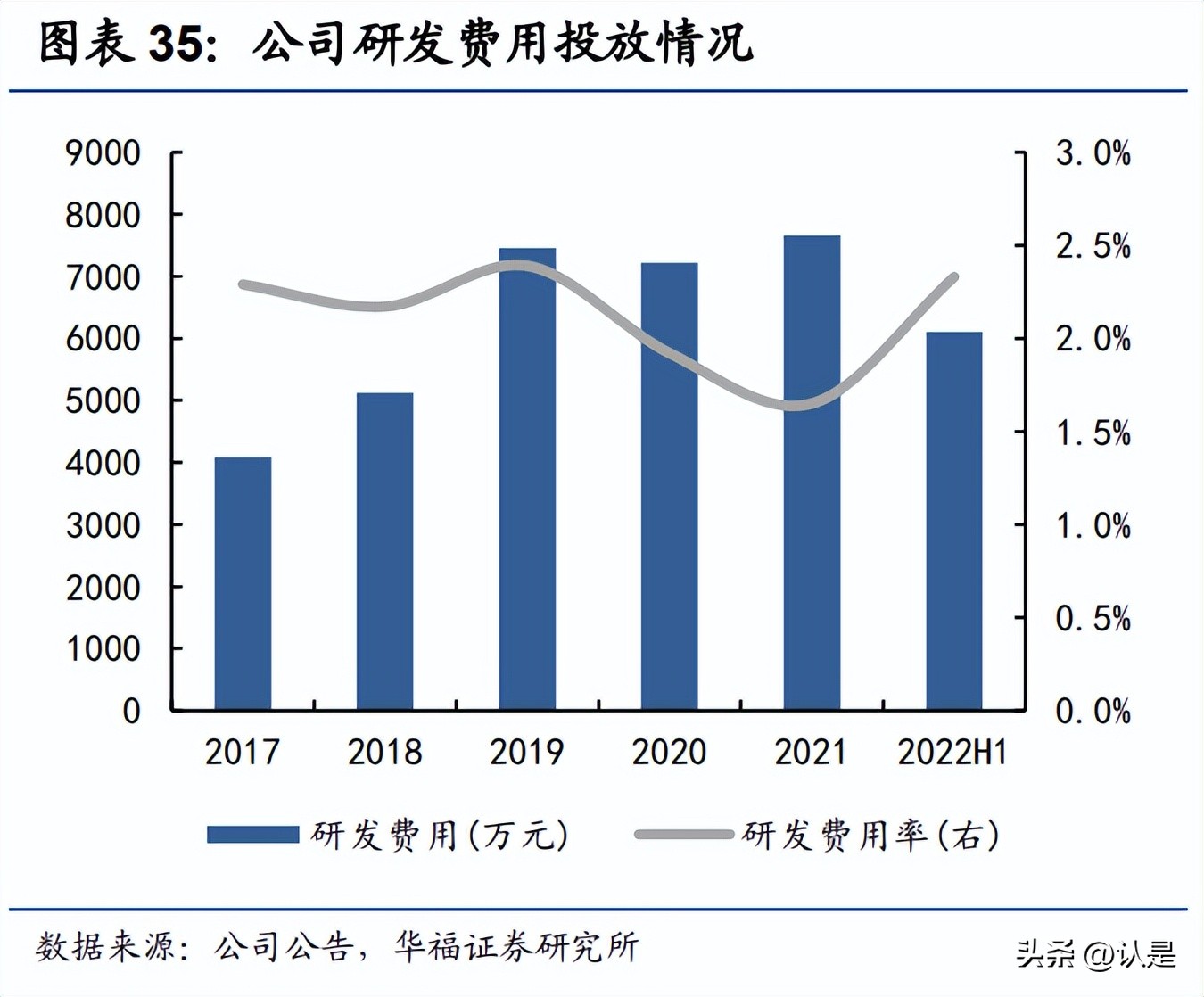

研发团队科研背景深厚。2021 年公司研发费用为 7658 万元,同比增长 6.07%, 研发费用率为 1.65%;2022 年 H1 研发费用为 6107 万元,同比增长 94.66%,研发 费用率提升至 2.33%,研发投入显著加大。上市以来公司研发人员数量呈增长趋势, 2021 年达到 159 人,占全部员工比例为 5.59%,公司核心技术人员的科研及产业经 验丰富,包含医学、化学、分子生物学、医药工程、生物学等学科的专业人才。新任 首席科学家魏晓岚女士拥有 20 年全球化妆品研发工作经验,有望为公司的科研事业 注入更多国际视野,为打造全球化研发团队、迈入国际化奠定人才基础。

3.2、渠道运营紧跟行业风向

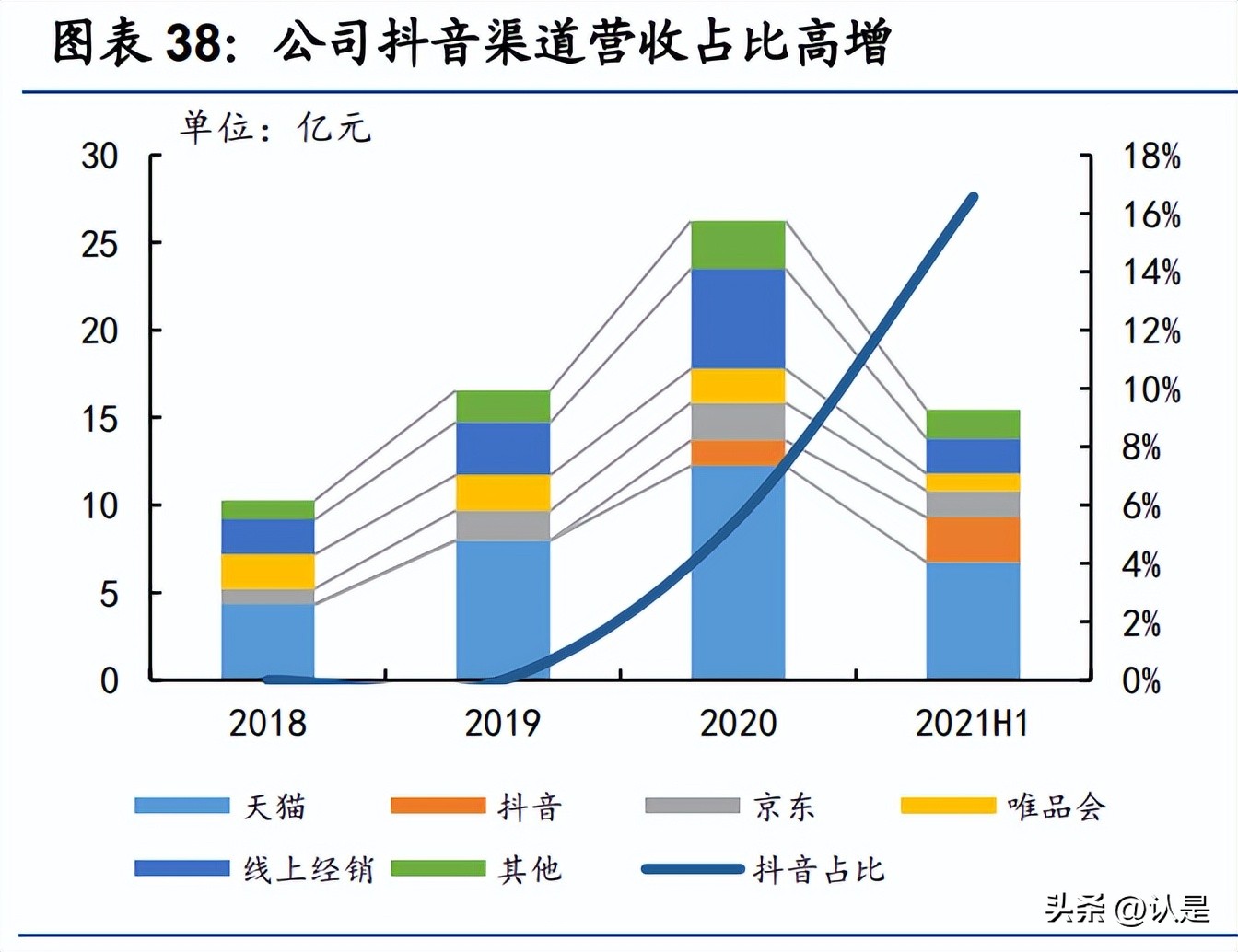

在天猫大盘整体增速放缓的背景下,公司依托强运营能力在天猫渠道依旧保持优 于行业的增速。抖音渠道接棒后续增长亮点,公司在新渠道开拓策略和顺应渠道特点 方面展现出强运营能力,新渠道开拓成效显著。 抓住渠道变迁线上直营持续高增,率先布局抖音渠道新风口。2016-2021 年,珀 莱雅线上直营渠道占比迅速从 10.15%攀升至 60.66%,2021 年线上直营收入 28.03 亿元,同比增长 76.18%。珀莱雅早期借力 CS 渠道建立了庞大而扎实的渠道网络, 迅速成长为全国性品牌;2018 年拓展社交电商、单品牌店等渠道;2019 年通过利用 抖音布局内容营销等新营销方式,实现线上引流;2021 年开启抖音直播新渠道,2020 年/2021 年上半年,珀莱雅抖音渠道营收分别为 1.45 亿元/2.56 亿元,占线上营收的 比分别为 5.54%/16.56%。

新渠道开拓策略方面,成熟产品打入新渠道,受众培育后重点转向大单品。与天 猫平台主推的大单品以及大单品系列之间的组合套装不同,珀莱雅在初期进入抖音渠 道的热销产品以传统护肤套装为主,2021 年珀莱雅抖音自播热销产品单价普遍较低, 以品牌产品体系中较为成熟的护肤套装和面膜迅速起量,更容易地进入新渠道,但同 时折扣力度较小,以维护新渠道良好的品牌价格体系。

待抖音渠道消费者对品牌认知建立后,珀莱雅通过抖音二店主推大单品,优化新 渠道产品结构。以 2022 年 9 月数据为例,抖音一店 TOP10 产品中仍包含传统护肤 套盒,抖音二店 TOP10 产品均为价值量和利润率更高的大单品及其系列产品,截止 10 月 10 日抖音一店/二店近 30 日客单价分别为 275 元/434 元,二店客单价明显提 升,看好大单品策略后续在多元渠道的顺利拓展。

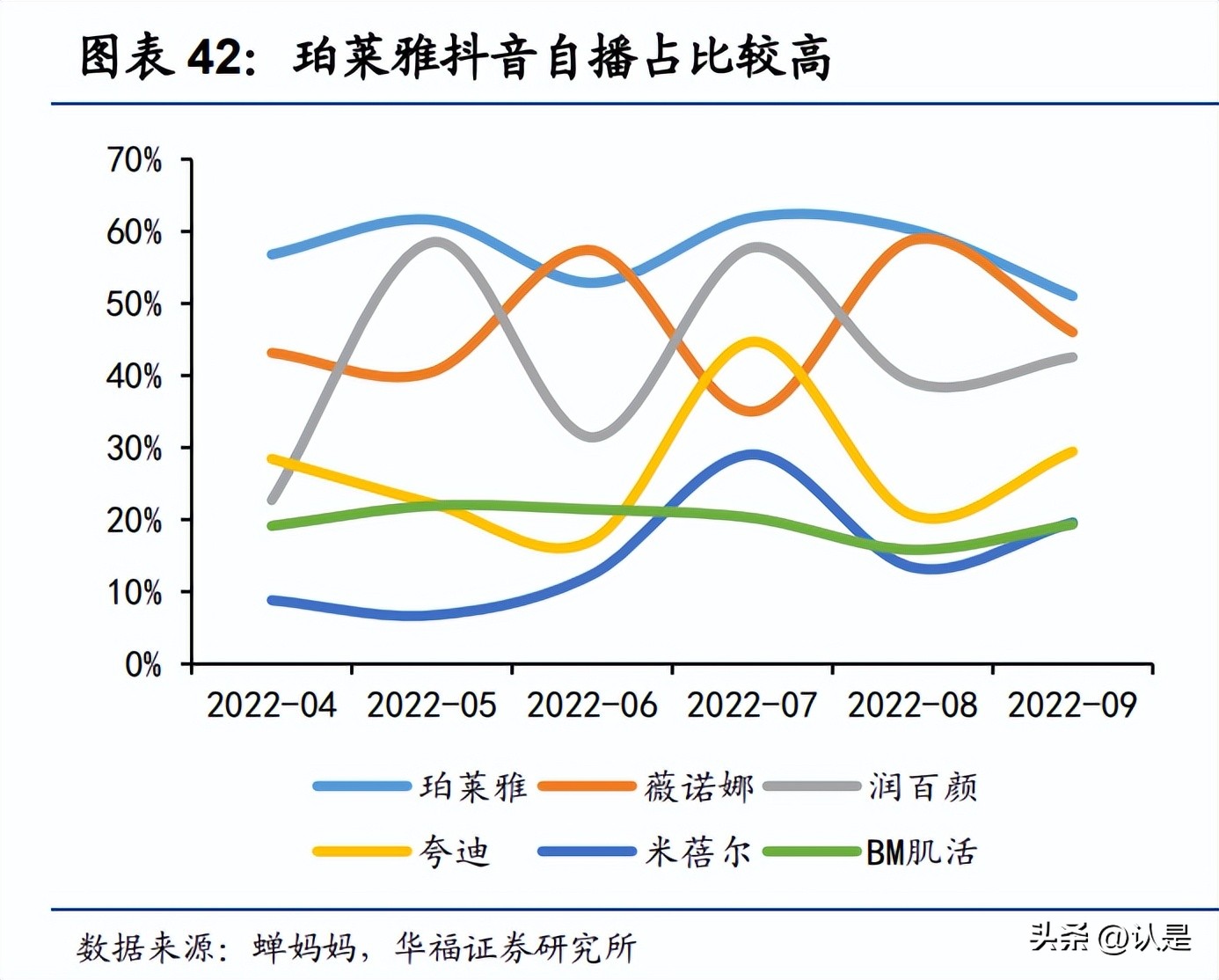

多平台运营能力彰显,顺应渠道特点加强运营,抖音自播占比提升。天猫旗舰店 持续进行“品牌+精细化运营改革”,定位“高客单、高毛利、高复购”。不同于天猫、 快手平台,抖音平台的流量分发机制导致单账号流量存在上限,头部品牌构建多账号 矩阵,根据产品类别、档次、自播内容等不同侧重点,以多元化流量触达消费者。珀 莱雅主账号珀莱雅官方旗舰的粉丝数接近 450 万,互动量达到 145 万;第二梯度 3 个账号的粉丝数在 30 万-50 万,单账号互动量在 4 万-8 万;同时珀莱雅继续孵化和 培育第三梯度账号,为抖音渠道的持续增长做足准备。重视自播运营,2022 年 4 月 -9 月,珀莱雅抖音自播占比均值为 57.39%,高于同业品牌,通过常态化直播低成本 可持续地形成品牌消费转化力。此外通过京东、唯品会、天猫超市等渠道加强大单品 和新品销售。

珀莱雅掌握多维平台运营特点,实现精准投放,抖音 ROI 优化效果显著。经过 多年的积累叠加公司强运营能力,珀莱雅熟悉各平台及各渠道受众的特色,从微博预 热,以小红书为切入点引爆和裂变,结合抖音、B 站等平台进行地毯式宣传推广,精 准地投放 KOL,并计算相应的曝光度和 ROI,不断优化 KOL 的选择。在平台的基础 上搭建 KOL 矩阵引导消费者种草:前期明星代言、头部 KOL 负责引爆;中期头腰尾 KOL 组合拳深度种草;后期头腰维持品牌声量,尾部进行长尾扩散,最后成功打造明星大单品。公司在天猫平台投入的形象宣传推广费的 ROI 较为稳定,2018-2020H1 期间维持在 3-4.7 之间;抖音平台 2021 年 ROI 明显优化,由 2020 年的 1.8 大幅提 升至 2021H1 的 3.7,实现了投放效率的优化。

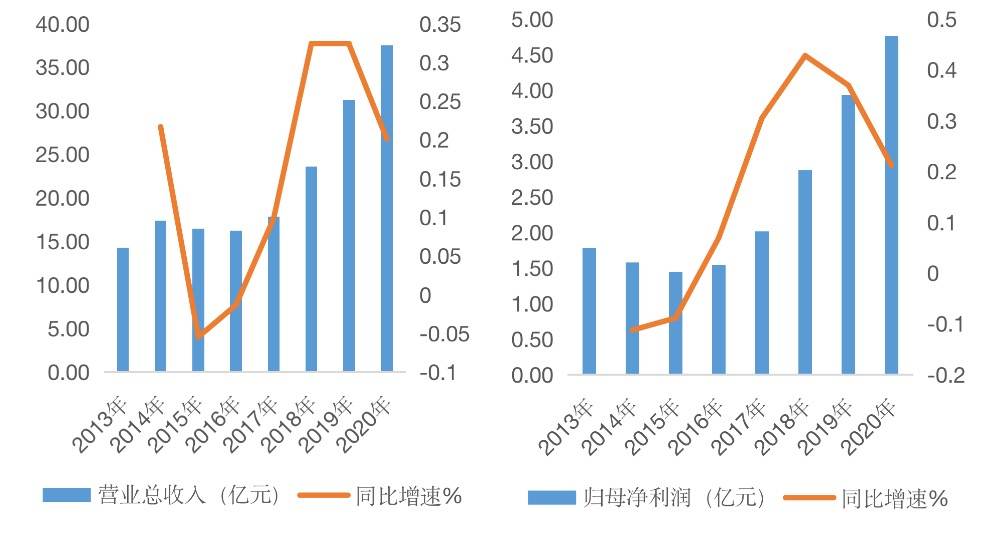

珀莱雅多渠道成绩优异,品牌力比肩国际品牌。公司的多渠道强运营能力直观表 现在销售额及排名的亮眼成绩上,以 2022 年 9 月数据为例,珀莱雅在淘系/抖音/京 东渠道化妆品排名中分列国货品牌第 1/第 2/第 1,全行业第 3/第 2/第 8,销售额分别 达到 2.48 亿元/1-2.5 亿元/0.54 亿元。其中淘系平台 9 月销售额超越传统强势国际品 牌欧莱雅、玉兰油,看好珀莱雅后续承抖音美妆之风持续优化多元渠道拓展,以及龙 头国货对外资品牌市场份额的持续抢占。

3.3、营销聚焦品牌价值观塑造

新消费背景下,化妆品高度依赖营销,虽然市场进入壁垒不高,但化妆品企业实 现持续增长的壁垒很高,珀莱雅通过自建内容团队,设立专门的大数据分析和广告投 放团队,进行持续优秀的营销输出,通过与年轻消费者价值观契合的情感营销打造品 牌价值。 泡泡面膜爆品的打造充分验证公司营销实力。2019 年 7 月泡泡面膜的爆火充分 反应了公司营销团队的实力,珀莱雅以抖音平台作为首发阵地,用海量密集的投放达 成种草收割,带动 2019 年 7 月销售额的十倍增长。在 2021 年 7 月为期一周的抖音 超级品牌日中,实现总 GMV 超 6000 万、全渠道曝光量破亿的成绩,珀莱雅在抖音 平台上的玩法创新和营销方式显然走在行业前端。

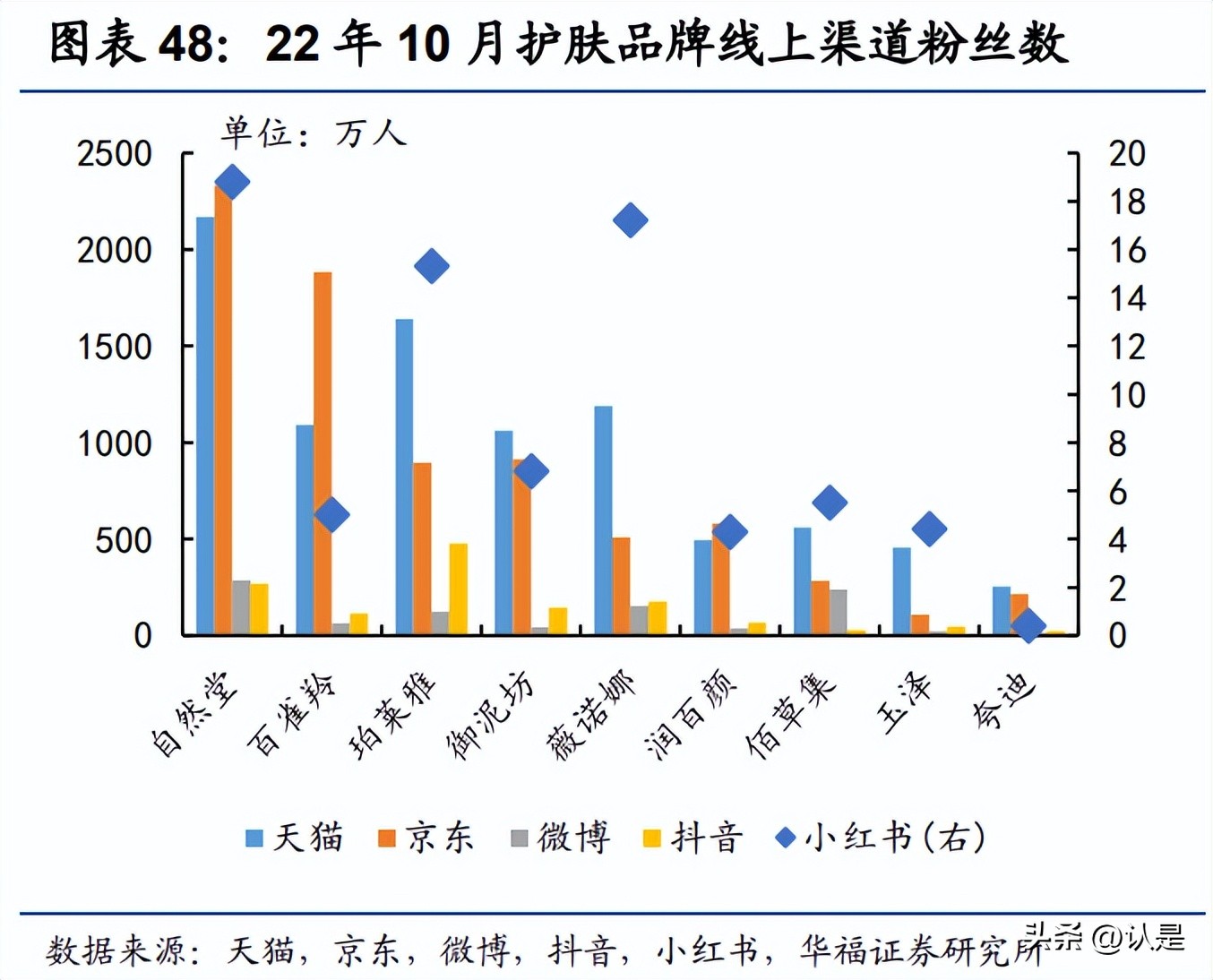

品牌宣传持续投放,公司线上各平台粉丝数名列前茅。上市以来公司大力投入品 牌建设,形象宣传推广费及占营收比例不断攀升,2019-2021 年,形象宣传推广费从 5.00 亿元增长至 16.73 亿元,占营收比例从 21.19%提升至 36.12%;2022 年 H1 形 象宣传推广费为 9.15 亿元,同比+40。52%,主要系新品牌孵化与品牌重塑。公司在 营销的投入和品牌力的打造上持续投入,品牌粉丝数、会员数、消费者认知度不断提 升。2022 年 10 月珀莱雅各平台粉丝数位居行业前列,传统电商渠道天猫平台的粉丝 数仅次于自然堂;得益于公司在新式兴趣电商抖音渠道的大力铺设,珀莱雅在抖音平 台的粉丝数超越其他品牌,达到 478.2 万人,各渠道合计粉丝数达到 3157 万人。

成功打造“早 C 晚 A”概念,两大单品强势联合。公司结合成功传播的“早 C 晚 A”概念,2021 年 6 月推出双抗精华+红宝石精华套装,相对于独立单品,采取低 件单价、高客单价的产品策略,前期种草铺设和持续进行消费者教育,2021 年双 11 期间实现“早 C 晚 A”套装的爆发,2021 年 11 月在淘系平台以 7965.9 万元的销售 额超越两大单品 GMV 之和,淘系平台的销售占比达到 10.99%。

代言人年轻化,匹配粉丝群体与产品受众。珀莱雅持续签约优质偶像放大品牌声 量,形成情感连结,且针对不同受众的产品系列选取与之相契合的代言人。以大单品 系列为例,品牌代言人中,孙俪偏向红宝石系列的宣传,而粉丝受众较年轻的蔡徐坤 偏向双抗系列的宣传,粉丝画像与产品功效相匹配,形成高效传播。

围绕科技、年轻概念,通过情感营销输出价值观,加强品牌力建设。2021 年起, 珀莱雅在签约代言人营销之外加码情感营销,持续不断地输出优质内容,敏锐洞察社 会热点,用鲜明的态度鼓励年轻群体勇敢探索世界,加强消费者对品牌的认同感,进 一步提升消费者粘性和品牌忠诚度。2021 年 3 月在国际妇女节之际,珀莱雅联合《中 国妇女报》共同发起“性别不是边界线,偏见才是”话题,联动 KOL 积极发声,微 博 TVC 播放量近 400 万次;2022 年 3 月延续此话题,邀请醒狮全女班以及女足运 动员推出《醒狮少女》主题片,微博视频播放量再度接近 400 万次,引起广泛共鸣。 10 月在世界精神卫生日再次推出回声计划,聚焦青年心理健康,增强与核心受众的 情感连接,进一步强化品牌价值。

公司营销团队积极把握网络热点,跨界合作出圈。2022 年 2 月,“早 C 晚 A” 概念在网络上延伸出的咖啡+酒(早 Coffee 晚 Alcohol)等形象深入人心,珀莱雅紧 跟网络热潮,联合 seesaw 咖啡+梅见青梅酒跨圈联名,推出“打工人的早 C 晚 A 套装”。2022 年 4 月,彩棠携手海马体照相馆跨界合作,特邀创始人唐毅联名共创“原 生美”证件照妆容,再次强调追求原生美的品牌理念。公司在营销层面不断跟进,持 续加强受众对品牌理念及明星大单品的认知。

3.4、组织赋能企业高效和创新

行业敏锐度与前瞻性助推公司可持续成长。公司管理层具备较强的变革意识及 学习能力,根据自身经营模式及化妆品行业变革及时调整发展战略,2018 年公司提 出“三驾马车”战略:“线下渠道领先”,主品牌珀莱雅稳步发展;“电子商务增长”, 线上渠道销售额快速提升;“单品牌店运营”,优资莱单品牌店持续重推。2021 年, 公司发展战略升级为“6*N”战略,其中“6”指新消费、新营销、新组织、新机制、 新科技、新智造,“N”指打造 N 个品牌,基于 6 项核心能力的打造,通过自主孵化 和对外赋能,打造出满足多元化消费者多层次需求的品牌矩阵,支撑公司的长期增长。

平台化组织架构保障高效经营和持续创新。国货美妆企业的胜出本质依靠组织 效率,具体表现为营销力、渠道力、产品定位以及产品推新速度等,而主动拥抱变化 的企业才能取得长足发展。珀莱雅内部建成扁平化、平台化、自驱协同的高效组织, 使得公司在消费者洞察-产品开发-生产-营销-渠道销售的全链条上快速反应,具备持 续创新的能力。1)组织上,坚持产品中台,深化大单品、爆品策略,重点打造数字 化中台赋能前台业务;2)人才上,精准选人,快速识别,高效用人,打造年轻化、 国际化的自驱型团队;3)机制上,公司提出“高投入、高绩效、高回报”的“三高” 绩效文化,建立“定目标、盯过程、拿结果”的绩效管理体系,构建短期季度绩效加 项目激励、中期年度超额分红、长期股权激励加合伙人制的多元化业务激励体系。

四、品牌矩阵助力集团化多元增长

回顾海外化妆品巨头,往往通过集团化突破单一品牌增长天花板。由于化妆品的 消费者需求不断细分,行业集中度较低,单一品牌存在市占率瓶颈,为突破瓶颈,海 外化妆品集团采取中高低档多层级、满足消费者全方位需求的品牌体系。例如欧莱雅 集团通过内生孵化和外延并购不断扩充品牌矩阵,现已形成大众化妆品部、高档化妆 品部、专业美发产品部、活性健康化妆品部 4 大部门,共 36 个国际品牌。各品牌之 间通过共用研发和渠道,共享营销经验,协同发展,实现规模效应,欧莱雅集团 2008 年发表玻色因相关研究论文后,将不同浓度的玻色因添加于旗下各价格带产品中,实 现全方位的变现盈利,通过独家专利成分实现多价格带割收,从而分摊高研发成本和原料成本。

珀莱雅通过自主孵化+投资合作+代理,全方位覆盖护肤+彩妆+洗护+高功效护肤 领域。珀莱雅 2009 年起即开始进行多品牌建设,至今通过内生孵化、外部参股、代 理等形式建立起多品牌、多品类的产品矩阵,品牌矩阵日臻完备,公司致力于构建新 国货化妆品产业平台。自主品牌方面,主品牌珀莱雅瞄准年轻白领女性群体主打大众 化科技护肤,悦芙媞专为大学生等年轻女性群体的年轻肌肤定制,科瑞肤聚焦高功效 护肤领域;投资合作方面,彩棠联合专业化妆师唐毅打造新国风彩妆品牌,OFF & RELAX 源于日本研发,专注头皮养护。公司品牌储备丰富,重点投入品牌有的放矢, 大单品战略有望在子品牌的打造过程中成功复制,从而实现集团的可持续增长。

集团赋能叠加创始人 IP,合作打造第二品牌彩棠。彩棠是公司通过投资合作方 式打造的彩妆子品牌,2014 年创立以来专注国风彩妆,品牌理念定位“中国妆,原 生美”,已推出青瓷、青瓷海棠、苏绣三大系列。股权结构方面,企查查数据显示, 珀莱雅集团和创始人唐毅分别持有宁波彩棠 71.36%和 28.64%的股权。 集团专业赋能:2019 年收购彩棠后,珀莱雅通过重建组织架构、产品开发设计、 供应链支持、搭建销售团队、助力营销推广五个方面为品牌全方位赋能,为彩棠理顺 运营流程,提高资源投放效率。专业化妆师 IP:品牌创始人唐毅为国内知名化妆师, 曾任巴黎欧莱雅彩妆总监,负责过多部剧集的总造型设计,与多位知名明星合作,在 各大社交平台拥有众多粉丝,以彩棠产品为基础高频发布彩妆内容,通过图文及短视 频形式与消费者互动,持续助力品牌知名度及转化率提升。

彩棠 2021 年实现营业收入 2.46 亿元,同比增长 103.48%,占公司营收比例达 到 5.33%,增速表现亮眼,成为珀莱雅通过平台化打造新国货化妆品的优秀样本。根 据魔镜数据,2022 年 618 大促期间,彩棠排名淘系彩妆第十,销售额达 8953 万元, 其中 TOP3 产品高光修容盘/遮瑕/妆前乳销售额分别达 2850 万元/1505 万元/1069 万 元,占比分别 32%/17%/12%。彩棠新品研发延续主品牌以市场为导向的策略,消费 者需求为先,推出卸妆膏、定妆喷雾等行业热门产品。

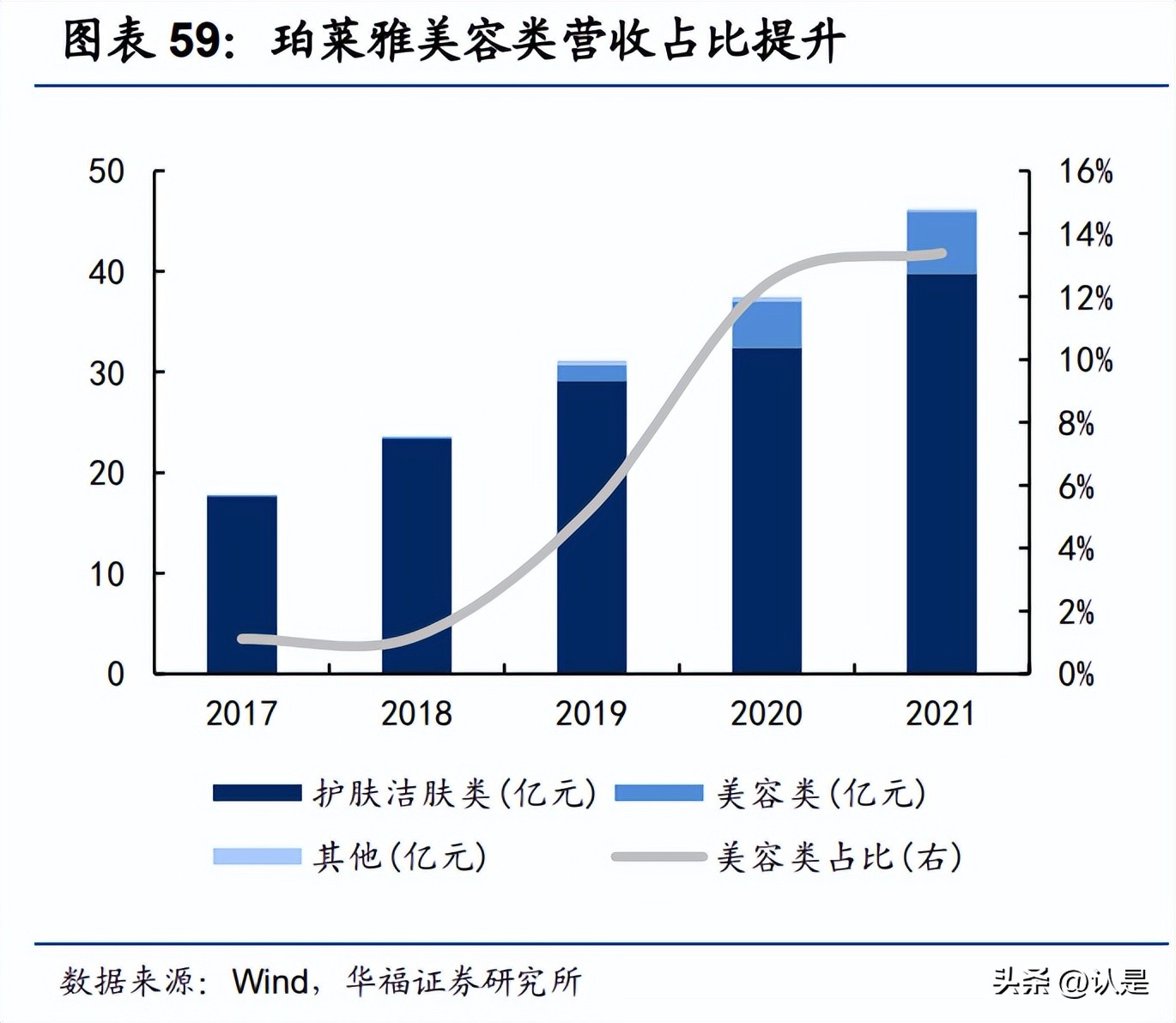

子品牌的成功打造助力公司多品类布局。公司旗下以彩棠为代表的彩妆品牌构成 护肤品类以外的第二增长极,2019 年起公司美容类(即彩妆类)营收及占主营业务 收入比例不断增长,2019-2021 年营收分别为 1.65 亿元/4.65 亿元/6.18 亿元,占比 分别为 5.29%/12.41%/13.38%;品牌打造期毛利率受限,2019-2020 年公司美容类 毛利率分别为 61.77%/57.51%/57.39%,预计品牌步入成熟期后毛利率有望提升。

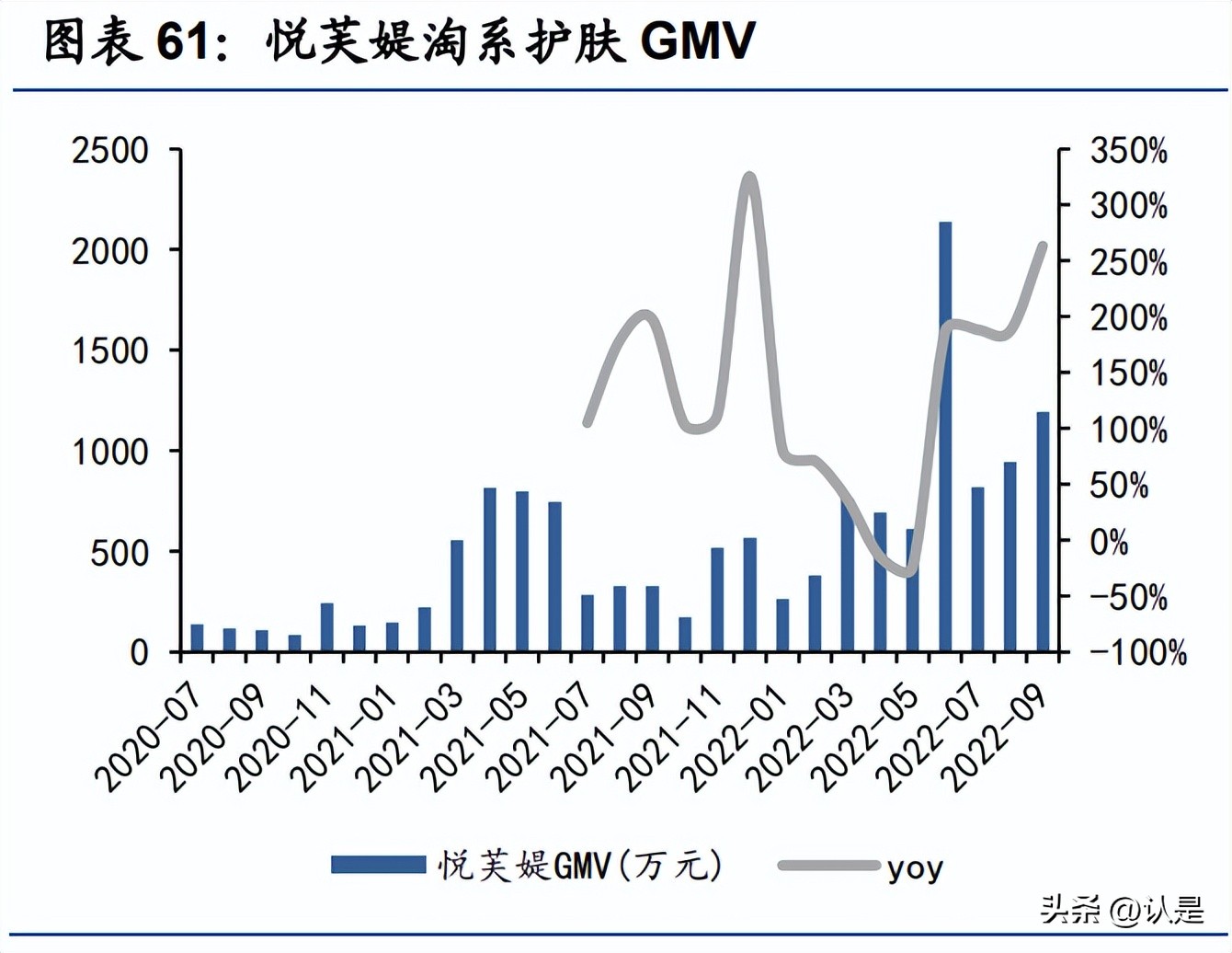

在品牌矩阵的打造上,公司同样秉承纵向迭代与横向延伸的思路。旗下品牌覆盖 多价格带和目标受众,服务消费者的不同消费阶段,有望在集团内品牌中升级转换。 价格带层面有望形成悦芙媞-珀莱雅-科瑞肤的纵向品牌升级,需求类别层面包括彩棠 的彩妆、Off&Relax 的洗护等横向品类延伸。2022 年 6 月,悦芙媞和科瑞肤在淘系 护肤的销售额分别达到 2139 万元/412 万元,yoy 分别+187%/+210%;平销月 9 月 销售额分别为 1194 万元/185 万元,yoy 分别+263%/+575%,子品牌起量明显。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】

版权声明:CosMeDna所有作品(图文、音视频)均由用户自行上传分享,仅供网友学习交流。若您的权利被侵害,请联系删除!

本文链接://www.cosmedna.com/article/959992222.html