2022-05-05万联证券股份有限公司陈雯,李滢对丸美股份进行研究并发布了研究报告《点评报告:渠道转型仍待显效,彩妆恋火初露锋芒》,本报告对丸美股份给出中性评级,当前股价为21.47元。

丸美股份(603983)

报告关键要素:

2022 年 4 月 29 日,公司发布 2021 年年报和 2022 年一季报。2021 年,公司实现营业总收入 17.87 亿元(YoY+ 2.41%),实现归母净利润 2.48亿元(YoY -46.61%) ,扣非归母净利润 1.79 亿元(YoY-55.70%) 。 2022Q1,公司实现营业总收入 3.83 亿元(YoY -5.31%),实现归母净利润 0.65亿元(YoY-34.61%),扣非归母净利润 0.57 亿元(YoY -40.20%),整体业绩表现符合市场预期。

投资要点:

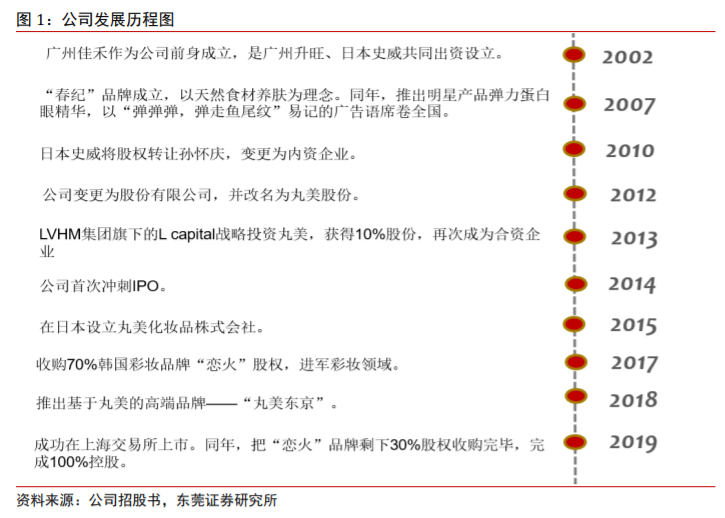

渠道转型仍待显效,营收保稳盈利下滑:拆分 2021 全年业绩,上半年营 收 保 持 稳 定 增 长 , 利 润 有 所 下 滑 。 2021H1 营 收 8.74 亿 元(YoY+10.09%)、归母净利润 1.89 亿元(YoY-29.46%)。而自 2021Q3 以来,受疫情冲击较大,线下日化专营店渠道恢复未达预期,叠加公司自建团队运作“丸美天猫旗舰店”、大力布局抖音、快手等新兴直播渠道,转型线上业务投入成本大幅增加而仍待显效,公司转型未如预期顺利,导致 Q3 单季度首次收入下降, 归母净利润为上市以来首次单季度亏损。Q4 受“双十一”等大型销售活动影响,拉动 2021 业绩边际改善。渠道收入来看,2021 线上/线下营收分别贡献 10.28/6.99 亿元,分别占比59.54%/40.46%。2022Q1 公司实现营业总收入 3.83 亿元(YoY-5.31%),实现归母净利润 0.65 亿元(YoY-34.61%),营收同比略微下降,收入已恢复至 2019 年疫前水平。然而随着公司自营业务持续推进改革,各项费用同比增长,叠加疫情压力未减,2022Q1 归母净利润水平仅恢复至2019 年的 54%。

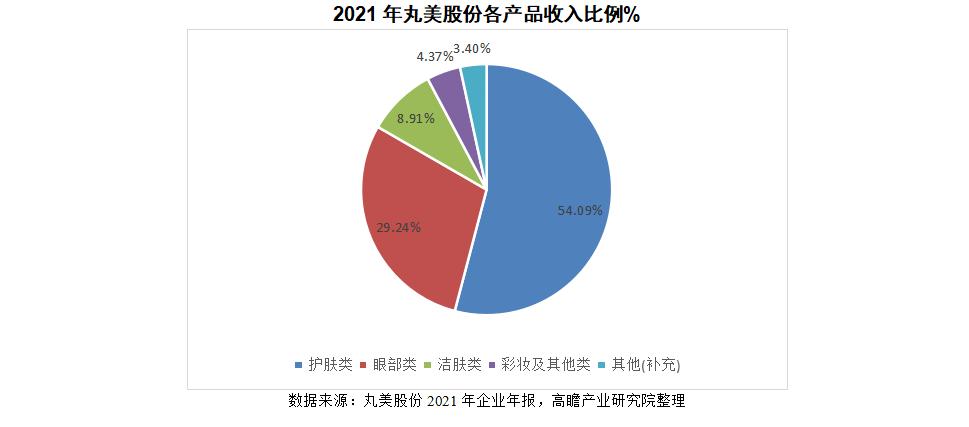

彩妆领跑打造 21 年业务新增长曲线,眼部产品量减价增拖累 Q1 业绩:公司 2021 实现眼部类、护肤类、洁肤类、彩妆及其他类产品营业收入分别为 5.23/9.67/1.59/0.78 亿元, YoY 分别为 -17.12%/7.22%/-15.97%/247.85%,眼部类、洁肤类营收同比均下降,护肤类产品表现较好,彩妆实现大幅增长态势。主因彩妆品牌恋火完成品牌焕新,半年时间 GMV 销量 60 万支,实现收入 6617.46 万元,增辐 463.49%,有望打开公司第二业务增长曲线。2022Q1 眼部类、护肤类、洁肤类产品营业收 入 分 别 为 0.80/2.03/0.45 亿 元 , YoY 分 别 为 -24.54%/-20.90%/32.44%。眼部类/洁肤类产品量减价增,销量分别同比下降42.14%/14.04%,单价同比上升 30.41%/54.07%,主要系上年同期眼部套盒、眼膜及洁肤产品销售量大,拉低了平均单价所致,另 2022Q1 洁肤新品售价较高且销售占比大,带动 Q1 洁肤产品营收正增长。

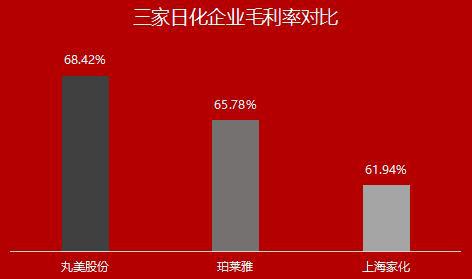

净利率下滑,渠道转型致销售费用大幅提升:2021 年公司毛利率64.02%,同比略有下滑(-2.19pcts) ,主要系生产成本及运输成本略有上升所致,其中彩妆及其他类产品贡献亮眼营收基础上,毛利率同比增加 7.27pcts。21 年净利率 13.50%,同比下降 13.06pcts,主要系公司积极布局新渠道、拓展新业务致各项费用增长所致。2021 期间费用率47.92%,同比增加 11.50pcts,有显著增加。其中销售费用率 41.48%(+9.16pcts),主要系推广费用、职工薪酬及办公费用增长所致;研发费用率 2.83%(-0.05pct);管理费用率 5.62%(+ 1.11pcts),主要由于公司业务发展,职能部门职工薪酬增加、办公费用增长;财务费用率-2.00%(+1.28pct)。22Q1 公司净利率为 16.77%,(-7.70pcts) ,销售/管理/研发/财务费用率分别为 37.49%/6.46%/3.45%/-0.81%,分别同比+8.35/+1.23/+0.55/+1.95pcts,主因本期收入同比略微下降及扩大自营业务,造成各项费用同比增长所致。

盈利预测与投资建议:从 1 季度表现来看,公司渠道转型仍未显效,我们 下 调 公 司 盈 利 预 测 , 预 计 2022-2024 年 公 司 归 母 净 利 润 为2.22/2.63/3.00 亿元(调整前为 2022-2023 年 2.90/3.24 亿元),对应增速分别为-10%/19%/14%, EPS 为 0.55/0.66/0.75 元,4 月 29 日收盘价对应 PE 分别为 38/32/28 倍。由于各大品牌纷纷大力向线上转型,导致线上竞争急速升温,费用投入加大而仍待显效,公司转型未如预期顺利,线下业务受各地零星疫情持续发酵恢复受阻,业绩承压可能会持续一段时间;但长期来看公司彩妆品牌恋火成功焕新,在探索中找到零售方法论,有望打开公司第二业务增长曲线。加之公司坚持在转型中调整,于变局中开局,创新与科技并举,始终将产品放在第一位,持续研发投入,拓宽技术边界,严守产品品质,保障品效输出;持续夯实品牌,践行品牌年轻化科技化;持续数字化投入,推进云仓建设等,或有机会在新一轮化妆品行业变革中承接发展机遇,维持“观望”评级。

风险因素:线上增速不达预期、产品推新不达预期、市场竞争加剧。

证券之星数据中心根据近三年发布的研报数据计算,国元证券李典研究员团队对该股研究较为深入,近三年预测准确度均值高达83.85%,其预测2022年度归属净利润为盈利3.14亿,根据现价换算的预测PE为27.53。

最新盈利预测明细如下:

该股最近90天内共有12家机构给出评级,买入评级4家,增持评级8家;过去90天内机构目标均价为27.46。证券之星估值分析工具显示,丸美股份(603983)好公司评级为3.5星,好价格评级为2.5星,估值综合评级为3星。(评级范围:1 ~ 5星,最高5星)

以上内容由证券之星根据公开信息整理,如有问题请联系我们。

版权声明:CosMeDna所有作品(图文、音视频)均由用户自行上传分享,仅供网友学习交流。若您的权利被侵害,请联系删除!

本文链接://www.cosmedna.com/article/447373793.html