添信资本在此发布公司研究、证券投资思考

深度交流及资料,请加『添信学院』投研社区

最近常被问起:同样300亿市值,珀莱雅和丸美股份,二者谁更有可能达到千亿市值?

凡事皆有层次。

第一个层次需要定位行业成长阶段与竞争结构,判断起跑线在哪里。第二个层次需要理解两家公司的竞争策略,前瞻性地判断公司在近期和远期的竞争力如何。第三个层次才能进入估值阶段,根据你对行业和公司的商业理解,据以预测公司的经营数据和市值。

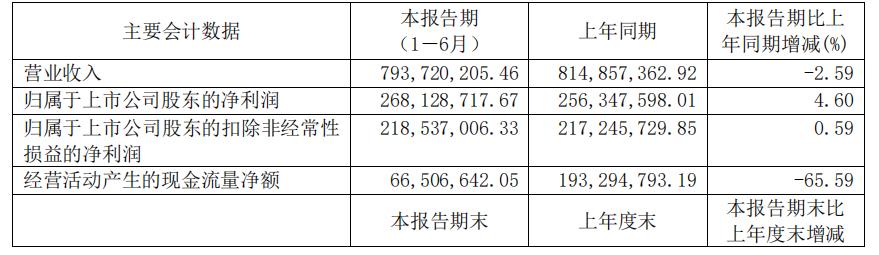

关于化妆品行业的成长阶段与竞争结构,之前的系列文章中多有讨论,不再赘述。关于估值问题,需要参考case study社群中的讨论。本文重点旨在竞争策略层面,讨论公司的竞争力如何。

同行业公司如何对比,对比框架是什么,如何准确衡量公司的业绩、成长性和估值,需要条分缕析清楚。

作为处于行业成长期早中期的化妆品行业,两家公司的竞争策略可以从产品能力、渠道营销策略、消费者洞察和资本运作策略四个维度进行分别对比:

维度一:产品能力

消费品企业的产品能力,是指一家企业从打造爆款新品的能力,到形成丰富的品类矩阵、多样化的品牌矩阵、完备的功能性矩阵,再到形成常销型明星大单品的能力,从而形成品牌溢价能力的能力。

这6点能力复合,螺旋式升级,不断打怪成功,企业才能成为行业龙头。

维度二:渠道营销策略

中国的零售市场在线下时代,从未出现过如美国一般高度集中的大一统市场;随着线上零售的占比达到30%以上,电商渗透深化,一个统一市场逐渐出现。

线上直播、网红带货、KOL种草又是一次电商的深化,但仍然只是5G时代的序曲。其后的零售渠道变革趋势浩浩汤汤,新兴渠道孕育新锐品牌。错过新兴渠道,品牌老化将失去一代后浪,一代年轻人群体。

但对于消费品企业来说,更重要的是,能否将渠道营销策略与产品能力综合考虑,坚持长期主义。这决定了公司的营销推广,只是即期的经营支出,还是长期的资本支出。

维度三:消费者洞察

如何做产品、如何做营销、如何做品牌,后面隐含的选择和思考,就是选择什么类型的消费者,为什么选择这一类型消费者,以及这一类型消费者是否能够支撑公司的可持续增长。

长期而言,客群的年龄阶段分布、地域分布、收入水平分布、性别分布以及皮肤类型(油痘、混油、敏感、干性)分布等人群标签属性的选择,会在未来决定企业产品的收入空间、复购率、客户流失率、收入增速以及盈利能力如何。

维度四:资本运作策略

化妆品行业作为轻资产行业,ROIC长期高于25%,PB长期高于3X以上,对于这种行业,“人力资本”即是最重要的资本投入。那么,董事长的战略眼光如何,管理层如何激励,企业文化如何,能否坚持长期主义、股东至上的价值取向,并购与资本运作的诚信度,这些问题至关重要。

拆接下来,问题就落在了对比企业的股权结构是否集中,是否已经证券化,管理层的股权激励如何,激励条件如何,并购以及投资战略如何,诸如这些问题。

接下来,我们就将以上维度具体落实到珀莱雅与丸美股份两家公司来看。

作为A股化妆品股票的两大龙头,珀莱雅与丸美股份常常被拉到一起进行对比:

①两者具备相似的单一品牌为主的产品结构:珀莱雅和丸美分别占到公司营收的80%以上;

②相似的客户群体定位:18-35岁的三四线小镇青年女性;

③相似的渠道布局:以电商和日化店为主,线下销售模式以经销为主。

但细究下去,我们发现这两家公司实际还有很大的不同,例如:

①从产品战略上看,珀莱雅的模式是不断地推出新品、爆款,而丸美股份主打特定的几款眼霜精华类产品,通过大单品的不断升级换代实现结构性涨价。

②在年轻化的尝试中,珀莱雅在核心品牌“珀莱雅”上就进行了有效的探索,而丸美股份则选择推出新品牌“春纪”来占领年轻市场,在“春纪”营收体量迟迟没有突破性进展的情况下,丸美股份面临着老化的困境。

当前,两家公司都有300多亿的市值,估值水平超过60XPE,都位于较高的水位。

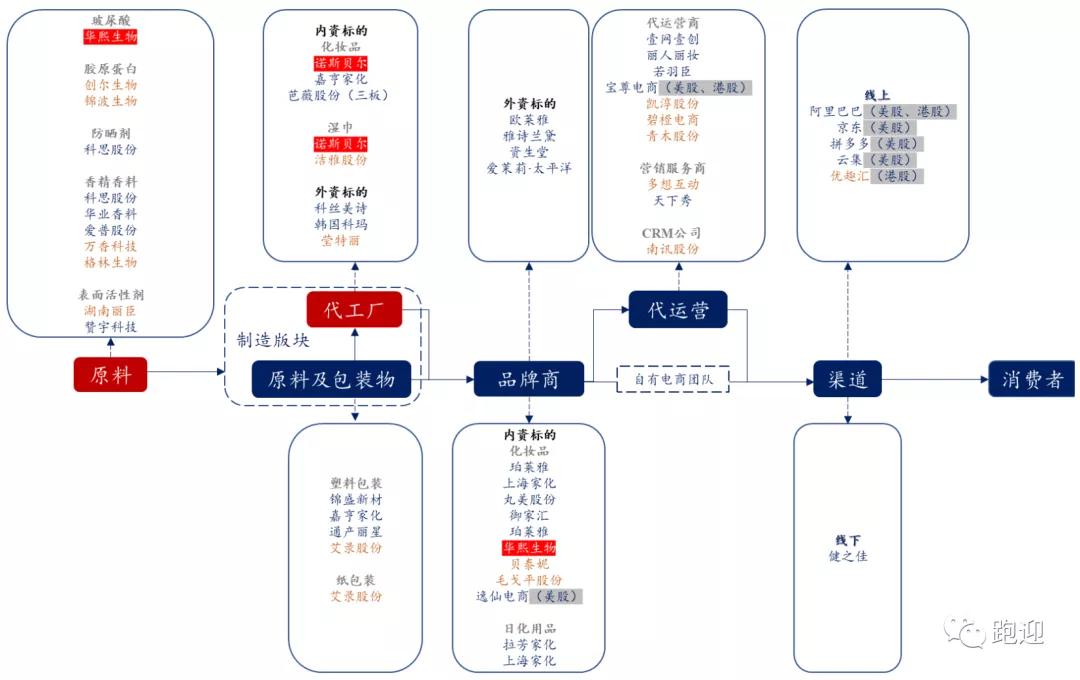

两家财务数据的最典型特点是:

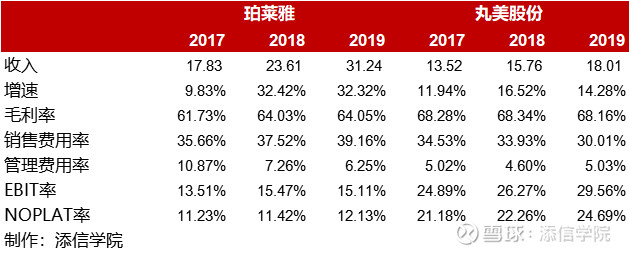

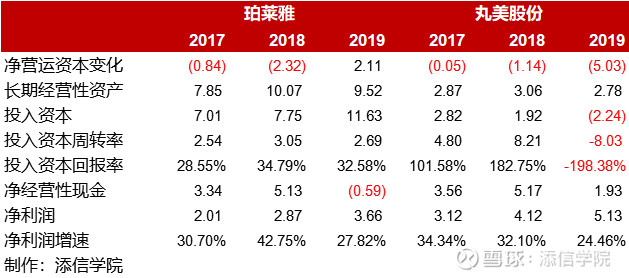

珀莱雅收入增长快,维持在30%以上的增长,这是驱动公司净利润增长的最主要因素;但是公司的净利率水平较低,一直位于11%左右徘徊,这主要是公司营销推广投入较大的原因。

丸美股份由于其明星大单品为主的产品策略以及经销为主的营销策略,NOPLAT率与净利率水平较高,长期维持在20%以上,是珀莱雅的2倍以上;因此,即使公司的收入增速只有珀莱雅收入增速的不到一半,净利润增速仍然维持了与珀莱雅接近的水平。

从营收表现来看,珀莱雅体量更大;但是在盈利能力上,丸美股份的销售费用率低,净利率更高,净利润更大。(珀莱雅的管理费用包涵了部分研发支出)

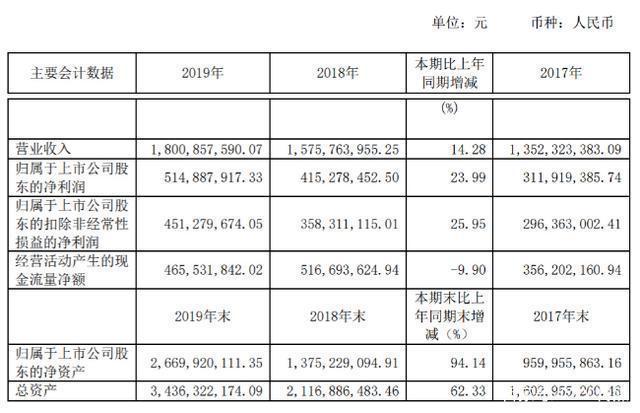

珀莱雅16-19年分别实现营收16.23亿、17.83亿、23.61亿和31.23亿,3年复合增速24.38%。分别实现归母净利润1.54亿、2.01亿、2.87亿、3.93亿,3年复合增速36.65%.

丸美股份16-19年分别实现营收12.08亿、13.52亿、15.76亿和18.01亿,3年复合增速14.32%。分别实现归母净利润2.32亿、3.12亿、4.15亿、5.15亿,3年复合增速30.23%。

要想回答珀莱雅和丸美股份孰优孰劣的问题,财务报表告诉我们的更多是公司的过去,而我们更关心的是未来它们的竞争与市场份额会如何变化。过去反应出来的公司核心竞争力,能够告诉我们一家公司的未来吗?

对于消费品公司,把这个终极问题拆分开来,其实我们要回答的问题在于:

1、公司的产品力如何?包括推出爆款产品的能力、高单价/高附加值品类升级的能力、营造品牌能力。

2、公司的营销渠道和变革方向是否面向未来具备竞争力?

3、公司把握消费者需求的洞察力如何?

4、公司的股权结构和公司治理是否能够绑定核心技术人员/销售人员?

5、在行业变革的风口期,我们如何理解公司的核心竞争力?

01 产品矩阵对比

1.1爆款产品

珀莱雅主打“海洋”概念,以保湿类水乳霜膏为主要产品。

2019年,公司推出爆款产品“泡泡面膜”,在爆款的带动下,公司在面膜这个非强势品类上,在阿里全网的面膜销售额创年内新高,主品牌7月天猫旗舰店销售额预计同比增速超过100%。截至2019年7月23日,珀莱雅阿里全网面膜品类月化计算后7月销售额可达5961万元,同比预计增长666%;

截止2019年11月,珀莱雅的泡泡面膜累计卖出超过300万份,以每盒89.9元计算,19年贡献总收入超过3亿元。

2020年2月,珀莱雅上新“红宝石精华”,4月再次推出高功效、高颜值、高成本大单品“双抗精华”。2020年4月16日珀莱雅官宣年轻人气明星蔡徐坤为全新品牌代言人,官宣后开售半小时内,“双抗精华”预售达1万+,两小时内突破两万件,当日稳居精华类首位。预售期间,总预售量达5万件,单品总销售额破1000万。截止2020年5月15日,“双抗精华”在天猫旗舰店月销达5万+,“红宝石精华”保持月销2万+,热度不减。

但值得注意的是,珀莱雅的爆款产品生命周期并不长。去年的爆款“泡泡面膜”刚上市时月销百万,但到了今年5月,月销已经大幅下滑至1.2万。

相比之下,丸美股份的爆款产品更加长寿。丸美股份以抗衰老眼霜、精华为卖点,明星产品“弹力蛋白眼精华”诞生于2008年。经过5代改良,2018 年第五代弹力蛋白精华素实现销售收入 7278.80 万元,占当年丸美品牌眼部护肤类产品收入的 13.88%。2019年,弹力蛋白凝时紧致系列、巧克力青春丝滑系列、弹力蛋白系列作为公司抗衰老系列三强,合计收入占公司总收入比例 40%。

护肤品从功效上可大致分为保湿、美白、抗衰老三大类,其中保湿功效为护肤品的基础诉求,需求最为大众化、通常价格也最低;美白产品的消费者有着特定的目标诉求,在亚洲市场有不少忠实消费者,价格通常高于补水类产品;抗衰老产品功效性强,具有一定的技术壁垒,目标消费者更加成熟,消费能力也更强,因此整体定价更高。

珀莱雅以保湿类水乳霜膏品类为主,而丸美股份产品主要是眼部精华、眼霜,围绕抗衰老展开,单价相对更高,从毛利率上看,丸美股份的毛利率更高。

从产品战略上看,珀莱雅的模式是不断地推出新品、爆款,而丸美股份主打特定的几款眼霜精华类产品,通过大单品的不断升级换代实现结构性涨价。

1.2品牌矩阵

珀莱雅旗下拥有“珀莱雅”、“优资莱”、“韩雅”、“悠雅”、“猫语玫瑰”、“悦芙媞”等品牌。公司目前仍以主品牌珀莱雅为主要收入贡献,占收入比重超过85%。2019年,珀莱雅单一品牌贡献达到85.21%。

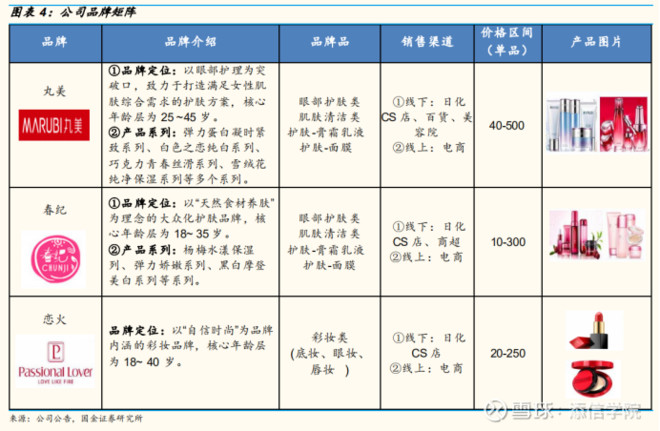

与珀莱雅类似,丸美股份同样是以丸美为主品牌,营收占比达到90%左右。公司主品牌“丸美”以眼部护理为突破口,聚焦抗衰老领域,定位中高端,致力于打造满足知性女性肌肤综合需求的护肤方案;“春纪”品牌以天然食材养肤为理念,定位大众化护肤,旨为青春女性打造天然护肤方案;“恋火”品牌以“激情与爱”为品牌内涵,轻奢韩系彩妆品牌定位,致力提供更贴合都市女性需求的化妆产品和彩妆服务。大众护肤品牌春纪体量很小,常年维持在不足2亿的营收。2017年Q4新推出的品牌恋火,2018年实现营收0.3亿。到了2019年,彩妆业务收入也仅有2590万元,占比1.4%。

这两家公司的单一品牌营收占比超过80%,其他新培育的其他品牌销售收入不足5亿,都处于推广培育期,很难称之为一个真正意义上的“品牌”,能否成型还有待验证。尤其是丸美的“春纪”,在诞生近十年后营收体量并没有出现明显的增长,这使得我们对丸美打造新品牌的能力产生更多的疑问。

1.3品类矩阵

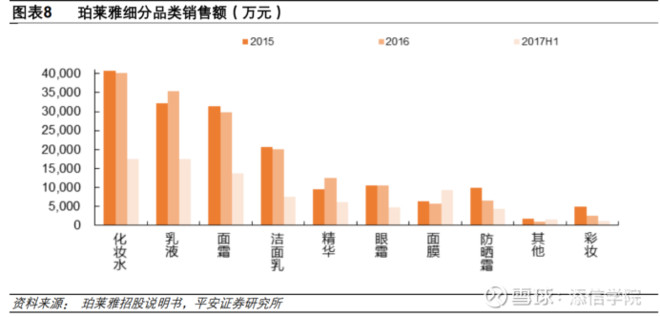

珀莱雅定位中端大众品牌,产品谱系较为集中,多分布在中端及低端,可选产品款数较多,包括洁面乳、化妆水、精华、乳液、面霜、面膜等等。2017年公司上市之时,化妆水还是公司细分品类中销售额最高的品类,销售额4亿,非强势品类面膜销售额不足1.5亿。但在2019年,公司推出爆款产品“泡泡面膜”后,保守估计该款面膜单一产品就至少买了3亿。可以看到,公司细分品类的排序也是很不稳定的,取决于该年度公司推出了什么爆款。并且即使是传统上不是很突出的品类,也有崛起的可能性。

丸美公司产品包括眼部护肤、肌肤清洁、膏霜乳液、面膜及彩妆类五大类产品,涵盖眼霜、精华、乳液、面霜、洁面、面膜等产品。尽管公司研制了多种品类产品,但目前眼部护理产品仍为公司主打品类,2019年收入占比 30%。

在品类矩阵的问题上,珀莱雅的矩阵更为丰富,每个品类都有出爆款的潜力。而丸美股份还是依赖于眼部护理产品,在依赖单一大单品销售的路径上,其他品类产品出爆款的能见度会比较低。

02 营销矩阵对比

2.1营销矩阵

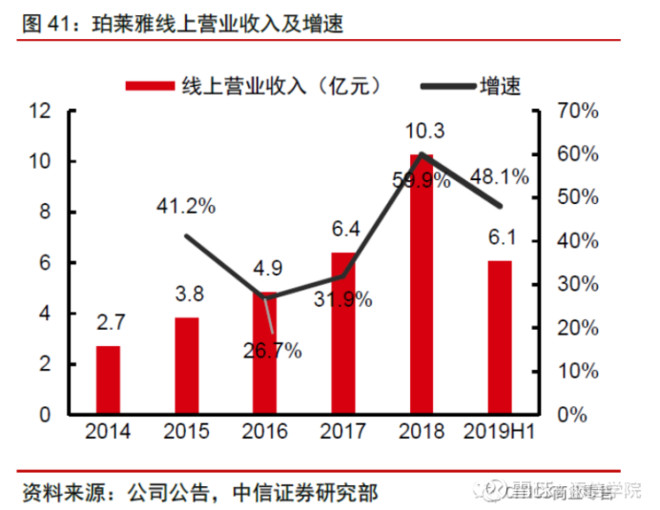

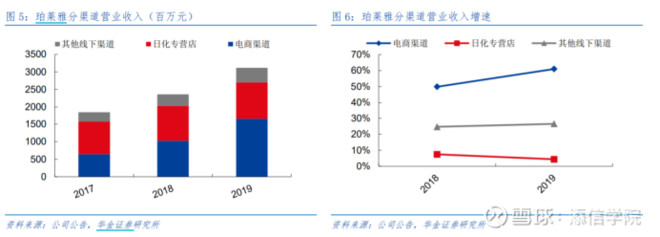

珀莱雅崛起于CS(日化专营店)渠道,近年主要依靠电商高速成长。电商渠道是过去两年增长的主力,18年及19年增速均在60%左右,且其中以天猫直营店渠道为主要推动力,电商19年占比首次超过50%;以CS为主的线下传统渠道近两年仍有两位数的增长水平,通过与优质经销商之间的强强联合,增速水平持续好于于行业平均水平。

分渠道看,近年来化妆品线上渠道持续保持 20%以上的增速,增速持续高于限额以上化妆品整体增速。

2017年之前,公司线上战略相对保守,销售以淘宝分销为主。2017年公司上市后,公司重新组建电商团队、团队成员不断扩充,吸引了大量来自电商代运营公司的人才,逐步发展至现在近300人规模。电商团队成员年轻化,90后占比超过90%,能及时洞察和迎合年轻消费客群的喜好。

电商团队激励充分,公司2018年股权激励计划中的预留股权主要针对电商团队,底薪+超额奖金分成+股权深度绑定成员利益。电商渠道规模于18年、19 年分别取得 50%、61%的高增长。

2018年大部分国内传统本土品牌线上增速在20%~30%之间。与国内同业相比,公司线上战略推进最为坚决和深入,2019公司线上收入达到16.55亿元,同比+60.97%,占收入比重达到53.09%,为公司第一大渠道。

借助电商团队和参股公司在内容营销上的优势,公司在小红书、抖音、云集等社交电商平台也快速布局,开放内容、场景营销,2018年公司社交平台销售额增速远超100%。线下渠道受制于购物中心切分百货客流、线上切分线下客流,日化专营店营收增长 4.4%。另有其他线下渠道营收增长 26%。

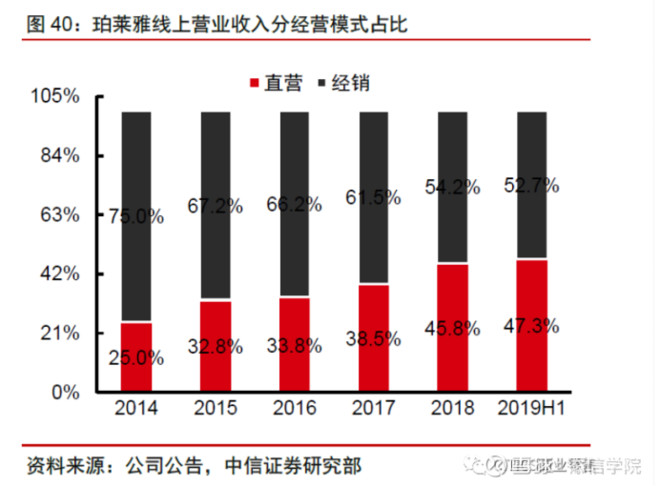

丸美股份采用经销为主,直营和代销为辅的销售模式。2018 年经销模式销售收入 13.8 亿/+18%/占比 88%,直营模式收入 1.9 亿元/+22%/占比 12%。2016 年,公司开发屈臣氏和大润发作为代销渠道,但渠道销售收入不及预期未能盈利,因此公司分别于 2017 年和 2018 年与屈臣氏和大润发终止合作,代销渠道收入逐步下降至 124 万元。从线上和线下渠道看,电商渠道增长迅速,2018 年实现收入 6.6 亿元/+32%/占比 42%,超过日化专营店成为第一大销售渠道。

两家公司均以电商和日化店为主,充分享受两轮渠道红利;线下销售模式以经销为主,目标市场为二三线及以下城市。差异之处在于:1)丸美另有百货和美容院渠道,珀莱雅另有商超渠道和单品牌店。2)线上珀莱雅直营占比更高,背后是两家公司电商销售模式的区别,珀莱雅自建团队运营直营电商,丸美则委托代运营公司。

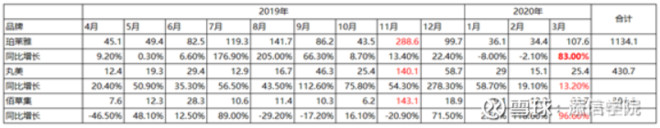

从近一年电商销售情况可以看到,过去一年珀莱雅销售额比丸美+佰草集的销售额还要多。并且在今年的3月份销量,珀莱雅同比还保持了83%的增长。同作为A股具有可比性的3大品牌,在电商渠道的营销重视与效果是不一样的,从上面的调查情况看,珀莱雅最重视电商营销渠道,丸美次之,佰草集最差。

注:数据来自淘数据、东方证券研报,单位:百万

2.2营销效率

珀莱雅近年来在电商渠道的大力扩张,使得公司销售费用率高于丸美股份。从营销效率上看,珀莱雅由于在商超等传统渠道有大量销售人员,整个公司销售人员占比超过70%,使得公司在单销售人员的销售收入上低于丸美股份。

对比新增销售费用/新增收入,丸美股份新增收入所花费的销售费用也会比珀莱雅更低。

但这其实是近两年丸美股份在营销上投入没有珀莱雅积极所致。

最初的化妆品依赖商超、百货、CS,10年后电商渠道崛起,并在18年超越商超占比成为第一大渠道。19年开始网红直播带货、流量代言成为电商新玩法。美妆电商渠道的爆发特别是短视频直播新模式的普及,则对行业成长起到了强有力的催化作用。

渠道变革带来的流量红利,需要企业在风口期加大投入力度,才能抓住渠道风口,获得比较快速的流量增长。更重要的是,率先用好新渠道的公司和品牌,在抢占市场、占据用户心智方面也拔得先机。因此,虽然现阶段丸美股份的经营效率看上去更高,但这主要是因为公司再投资率更低,这种策略虽然在短期内可以创造更大的盈利空间,但是长期来看,消极应对流量渠道的变革,是不利于后续的竞争搏杀的。

03 用户洞察能力对比

丸美股份主要品牌定位丸美主打抗衰老,主要用户为25-45岁的人群,年龄层次偏高。

类似的,珀莱雅用户画像为18-35岁的三四线的消费人群。但我们能从珀莱雅最新的代言人看到,和丸美股份相比,后者的更显年轻化趋势。

3.1分地域

丸美销售以华北、华南地区为主,19年华北、华东地区收入分别占总营收30.37%、17.68%。珀莱雅销售以华中地区为主,19年剔除部分电商销售收入后,华中地区占比31.60%。

对比2019年全国各地区人均GDP的分布情况,可以看到华中、华东地区人均GDP更高。从这个角度来说,更侧重于华东、华中地区的珀莱雅未来可能有更高的增长潜力。

珀莱雅消费用户占比前五的省份是广东、浙江、山东、江苏和湖南,除了湖南外,其他四个省份本身也是GDP排行前四的省份。值得注意的是,北京和上海这两个中国最大的城市,在珀莱雅的销售排名中并不靠前。这也体现了珀莱雅的战略定位还是“农村包围城市”,同时珀莱雅三线及以下城市消费用户占比达47%。

此外,珀莱雅的销售分散程度更高,其中排名前5省份的消费用户占比为40%,其终端覆盖相对广泛(雅诗兰黛消费用户排名前五的省份占比为57%)。

3.2性别

珀莱雅的男性消费者比例达30%,男性消费者比例较高主要是因为珀莱雅是一个护肤品牌,彩妆占比还比较低。而护肤对于男女是通用的,珀莱雅也认识到了这个机会,在男性消费者层面进行了发力。签下李易峰和黄明昊作为代言人,一定程度上也是在的潜移默化地推进男性市场战略。男性比例的提高意味着天花板翻倍,这对于整个品牌的扩张有着重要意义。

虽然丸美股份也找了熊梓淇、梁朝伟等男性代言人,但无论是从广告内容标语、还是天猫京东的消费者评论来看,公司客户的男消费者比例很低。

3.3年龄结构

回顾数年来珀莱雅代言人变化,从章子怡,到宋仲基等,再到近年来深受年轻人喜欢的流量明星唐嫣、李易峰等。2019年,珀莱雅联合李易峰、黄明昊、罗云熙等表达产品“海洋”的DNA定位的品牌精神,并发起“99分人生”微电影项目进行内容营销。今年,珀莱雅最近大力推广的新品“双抗精华”找了这两年选秀顶流蔡徐坤代言。

珀莱雅“多星代言”的格局且年轻化趋势日渐明显。通过签订拥有大批量90、95后粉丝群体的代言人,对明星粉丝受众进行细分、圈定及转化收割,俨然成为珀莱雅对新市场的布局战略。

反观丸美历年来的明星代言人,代言人大多数本身就是40岁左右年龄层、具备一定国民度的人,但在年轻消费者中的影响力不及年轻偶像。2019年的代言人熊梓淇虽然也算是年轻“流量小生”,但是从知名度上看,距离二线演员还有段距离,属于“不出圈”的小艺人,粉丝数量和蔡徐坤、李易峰等人完全不是一个数量级。这样的代言人很难帮助品牌打开年轻消费者市场的知名度。

珀莱雅年轻化程度更高。从消费者年龄分布来看,20岁以下消费者占4%,30岁以下消费者约占20%,30-40岁销售费占50%,40岁以上的消费者仅占30%。而丸美股份从定位上就针对25-45岁人群,25岁以下消费者几乎没有纳入考虑。

3.4结论

珀莱雅主打“补水”,本身就是适用面相对更广的概念。18岁以下的女性或许会仗着年轻,可能对抗老化不以为然,但对补水的需求更容易接受。

而丸美主打的眼部抗衰,从第一代弹力蛋白眼精华推出后,主要瞄准的目标就是年龄层偏高的人群。

同时,近年来珀莱雅的目标人群不断在年轻化。由蔡徐坤代言的双抗精华主打抗初老,并且推出了粉丝专属礼盒。蔡徐坤的粉丝群体就是以10-25岁女性人群为主,18岁以下人群占到26%。

相比之下,丸美股份就在相对老化。如果不尝试抓住年轻消费者的心智,在这代消费者进入25-45岁的年龄层后,也不会去选择他们不熟悉的丸美的产品。而且眼霜类抗衰老产品,还存在被医美抢占潜在市场的可能性。

04 股权结构与公司治理

4.1珀莱雅

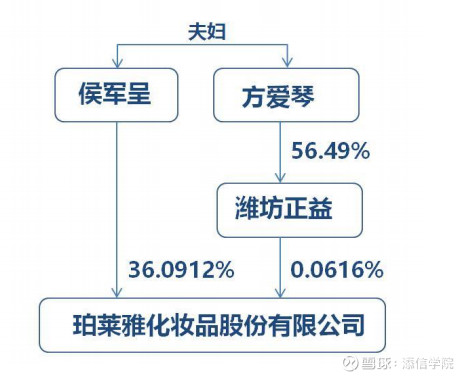

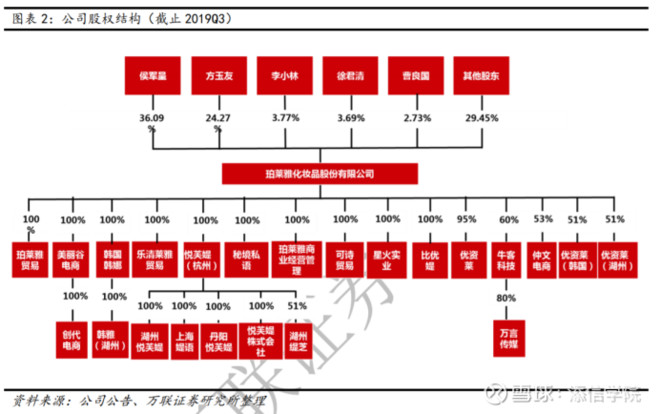

珀莱雅股权结构集中。2019年末,公司创始人、实际控制人、董事长侯军呈直接持股36.09%,其配偶方爱琴通过潍坊正益间接持股0.06%,夫妻合计持股36.15%。方爱琴之弟、董事兼总经理方玉友持股24.27%,为第二大股东;侯军呈的舅舅李裕才之子李小林持股3.77%,未在珀莱雅公司任职;董事兼副总经理曹国良持股2.73%,优资莱事业部日化渠道总经理徐君清持股3.69%。

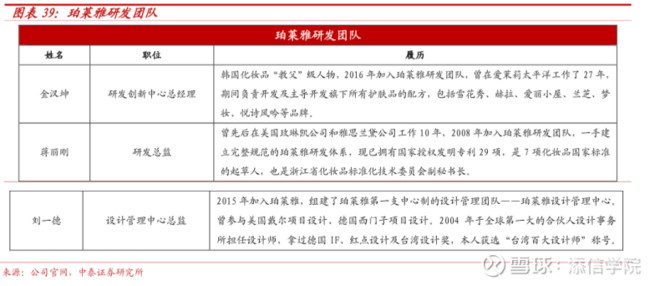

珀莱雅的研发团队基本没有持股情况。研发团队的核心人员有金汉坤、蒋丽刚、陈玉燕、申奉受等人。

金汉坤与申奉受是韩国国籍,金汉坤曾获大韩民国十大技术奖、大韩民国最高科技大奖-张英实奖(IR52)、大韩民国新技术 NET 奖。曾任爱茉莉太平洋化妆品集团(Amore Pacific Group)技术研究院护肤产品首席研究员、法国分公司研发负责人、技术研究院护肤产品研发经理、皮肤科学研究所所长、科丝美诗 COSMAX INC.(韩国)护肤研究所所长。2015 年 1 月至今任珀莱雅研发创新中心总经理。申奉受曾任韩国高丽雅娜(Corean Cosmetic)护肤配方工程师、The Face Shop Cosmetic 护肤配方工程师、莹特丽化妆品(苏州)有限公司护肤高级经理。2013 年 6 月至今任珀莱雅研发创新中心韩国研究所高级经理。

珀莱雅研发创新中心配方开发部总监蒋丽刚曾任玫琳凯(中国)化妆品有限公司高级技术支持主管、雅诗兰黛(上海)商贸有限公司包装测试经理、杭州菲丝凯化妆品有限公司研发部总监。他持有员工持股平台正德投资2.444%份额,而正德投资持有珀莱雅300万股股份,对应1.49%股份。

公司主管销售的核心人员裴竹祥曾就职于邯郸国棉二厂、深圳丽斯达日化有限公司、欧莱雅(中国)有限公司。2007 年至今在珀莱雅及其前身就职;2012年8 月至今任珀莱雅监事会主席、珀莱雅事业部总经理;现兼任美丽谷监事、创代电子监事。裴竹祥持有员工持股平台正德投资6%份额。

公司于2018年7月公告实现限制性股票激励计划。激励对象32人,包括公司高管、中层和核心骨干,主要针对电商运营团队。激励计划拟授予的限制性股票数不超过146.72万股,占当时总股本的0.73%。首次及预留授予价格17.95元。

股权激励条件在公司层面上的考核指标为营收增长率和净利润增长率。以2017年营收为基数,2018/2019/2020增长率不低于30.8%/74.24%/132.61%,以2017年净利润为基数,2018/2019/2020增长率不低于30.1%/71.21%/131.99%。

从目前的情况来看,2018/2019年已经完成了上述条件。2018年相对2017年收入增长32.42%,净利润增长42.75%。2019年相对2017年收入增长75.21%,净利润增长82.47%

除了公司层面的考核外,公司还对业务单元设置了严密的绩效考核指标。业务人员当年实际可解除限售的限制性股票数量与其所属业务单元上一年度的业绩考核挂钩。

4.2丸美股份

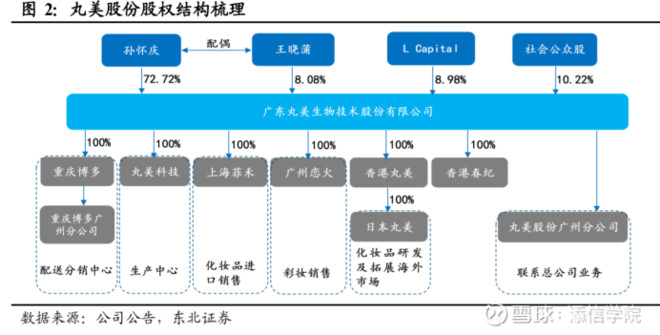

公司实际控制人为孙怀庆和王晓蒲夫妇,分别持有公司 72.72%和 8.08%股权,合计持股 80.80%。2013 年 LVMH 集团旗下 L Capital 以 3 亿人民币获得丸美股份 10%股权成为第二大股东。丸美股份公开发行上市后,L Capital 持股 8.98%,股票锁定期为 12 个月。L Capital 有意在锁定期届满后 24 个月内减持该解除锁定部分60%-100%的公司股份。高度集中的股权结构保证公司控制权的稳定性,并为后续股权激励等核心人员激励举措预留了充足的空间。

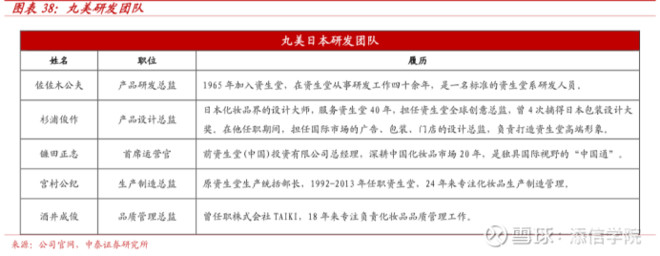

核心技术人员现任研发部部长裴运林、研发部副总监聂艳峰有约20年化妆品行业的工作经验,当前均不持股。此外,公司在日本研发团队中有4人曾经供职于资生堂。

公司尚未开展股权激励,但在招股书中表面未来有对董事、高级管理人员实施股权激励的计划

4.3结论

对于消费品公司来说,要关注的就是公司治理结构。单一大股东控制,缺乏核心团队激励的项目,在一个竞争性、注重营销、注重研发销售人员能力的行业,风险相对更大。

与珀莱雅相比,丸美股份实控人持股比例更高,但考虑到丸美股份19年刚刚上市,而珀莱雅已经上市三年多,如果未来丸美股份推动股权激励计划得当、绑定核心人员利益,还是存在后发跟进的可能性。

05 资本运作

5.1珀莱雅上市之后的变化

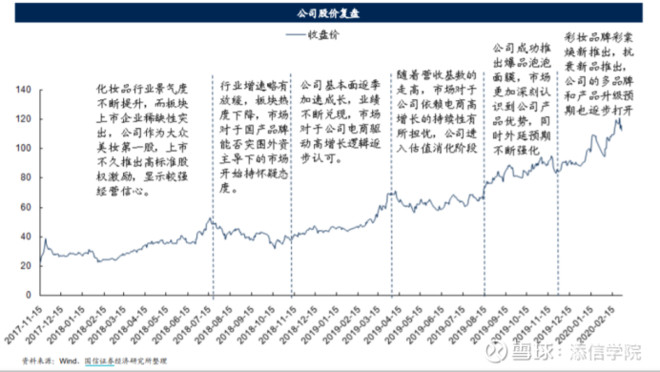

我们会看到在年轻化、电商化的探索和投入主要都是珀莱雅上市之后才大力推进的。而且在珀莱雅刚上市时,估值水平也较低。后期随着公司在电商渠道的发力、打造新品爆款的能力得到验证,公司估值才开始走高。

2017年之前,公司线上战略相对保守,销售以淘宝分销为主。2017年公司上市后,公司重新组建电商团队、团队成员不断扩充,吸引了大量来自电商代运营公司的人才,逐步发展至现在近300人规模。电商团队成员年轻化,90后占比超过90%,能及时洞察和迎合年轻消费客群的喜好。

珀莱雅的上市也为公司治理结构的改善和人员激励提供了空间。公司2018年股权激励计划中的预留股权主要针对电商团队,底薪+超额奖金分成+股权深度绑定成员利益。在开展股权激励的背景下,珀莱雅电商渠道规模于18年、19 年分别取得 50%、61%的高增长。

上市对于消费品公司来说也可能是公司发展的一个拐点。因此,仿照珀莱雅的路径,丸美股份作为新股,在上市之后获得资本市场的支持之后,可能会出现新的动向和变革。

5.2丸美存在资本运作的空间

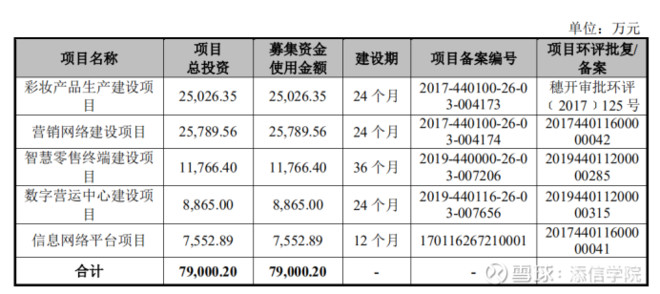

丸美股份此次IPO融资8亿,彩妆产品生产建设项目、营销网络建设项目、智慧零售终端建设项目、数字营运中心建设项目、信息网络平台项目等。

根据轻重缓急顺序,最重要的“彩妆产品生产建设项目”旨在建立彩妆产品生产基地,进一步提高公司的综合生产能力,多元化公司现有产品品类,以满足公司日益增加的营业收入规模和业务发展需求。“营销网络建设项目”旨在全国范围内打造多层次营销服务体系,进一步增强营销渠道的广度和深度,以广州为营销中心,拓展华中、西南、西北、华北、华东、东北等全国六大区域业务,进一步提升公司化妆品的市场占有率。

如果丸美股份在募资之后加快营销网络的建设,在年轻消费者心目中能占据更大地位,后续可能会具备更强的竞争力。

06 核心竞争力的思考

6.1对市场预期的展望

中国的美妆市场有多大?根据欧睿数据,2019年中国化妆品市场接近5000亿。这个分类应该是把大日化都算进去了。根据国家统计局数据,限额以上化妆品类零售总额3000亿。根据淘宝系美妆类GMV2000亿(含美容护肤/美体/精油和彩妆/香水/美妆工具两个一级目录)。

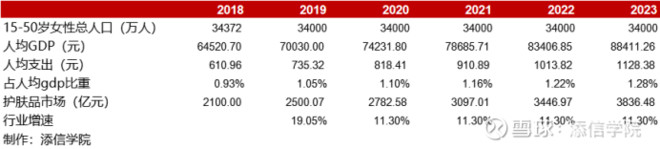

其中,我们以增长最快、占比最高的狭义护肤品子行业为基准,大致推算2019护肤品市场大约2500亿。因为从根本上,这个市场的增速取决于潜在消费者数量和人均可支配收入。以2018年15-50岁女性占3.4亿人计算,2000亿的护肤品市值对应人均消费610元,不足人均GDP的10%。

我们可以由此做一个保守估计,假设这部分女性口人总体不变,人均GDP维持6%,护肤支出占人均GDP比重小幅度提升,在这种较为保守的预期下,2023年整体行业可以达到4000亿,是2018年的两倍。

6.2核心竞争力的思考

这么大的一个市场中,同时也存在着大量的玩家,竞争日益激烈。在这个过程中,我们要怎么去思考两家公司未来的竞争地位呢?

在国内化妆品行业,虽然国货和国际大牌神行打架,但是行业总体来说还处于比较早期的情况,国内市场还未出现市占率高于5%的龙头企业。在这个竞争格局尚未确定,同时还出现了以直播带货为代表的流量渠道变革、新一代消费者行为取向变化、民族主义情绪助力国货崛起等等新的机遇。虽然在消费行业品牌固然重要,但是中国美妆企业的产品力差距还没显著到拼品牌的阶段,谁也没有足够的品牌资本可以享受高于行业平均水平的产品溢价。所以在这个行业的风口期,国产企业可以说还都位于同一起跑线,鹿死谁手犹未可知。谁能够提前占领新的渠道、抓住当代年轻人的心智,在稳固主产品基本盘、掌握基础客户群后,逐级纵向拓展高端新产品,横向拓展新品类,完善自身的品类、品牌、产品矩阵,才更有可能在未来的竞争中胜出。

从这个角度来说,珀莱雅相比丸美股份有更大的优势。珀莱雅的电商运营以及品牌年轻化做得更加成功,是相对来说渠道ROI最高的化妆品公司之一。在渠道流量红利的风口期,这类公司虽然短期内因为投入的增长影响业绩表现,但从公司高速增长的营收也能看到未来的后劲是乐观的。

虽然从财务指标上看,丸美的利润率、周转率、现金流占比等财务指标都更优秀,但是这种财务数据表象后面的业务逻辑暗含隐患。在产品定位、布局、营销策略方面,丸美都显得过于保守,高利润增长主要是在低收入增速下依靠控费实现的。治理结构方面,单一实控人持股比例过高、核心员工不持股等等都存在非常明显的短板。

但是,我们也不否认丸美在历史上表现出来的打造大单品的能力。丸美能够使弹力蛋白眼精华这款产品十多年来销售长青,并且每隔两三年还在稳定涨价。尤其是这款产品定位为中高端,和国际大牌竞争,在国货市场上比较罕见。公司的产品实力并不差。其次,在十年前的电视营销时代,丸美洗脑式的电视广告营销做得非常成功,说明公司具备了一定的营销能力。因此,如果公司上市后能够应用好资本市场作为助力,在面向年轻消费者的营销方面做出成效,还是存在一定的竞争力的。

同样的,珀莱雅也不是没有风险。珀莱雅打造的爆款产品寿命并不长,如果没有稳定的基本盘,品牌不断靠流星支撑,这种模式很难打动一代人的心智。换言之,如果爆款持续不能转化为明星单品,就只是营销团队急功近利浮躁追风了。但换一个角度,大单品的出现需要先有爆款形成,爆款再高复购,才成其为大单品。

免责声明:本文根据公开资料撰写,添信团队无法保证公开资料的准确性。在任何情况下,本文不代表任何投资建议。

版权声明:本文版权归添信学院所有,转载本文时,需在正文前显著位置标注文章来源并简要说明,否则视作侵权,添信将保留追究法律责任的权利。引用观点、数据、图表,请注明来自添信学院。

版权声明:CosMeDna所有作品(图文、音视频)均由用户自行上传分享,仅供网友学习交流。若您的权利被侵害,请联系删除!

本文链接://www.cosmedna.com/article/397913893.html