(报告出品方/作者:东兴证券,刘田田,常子杰,魏宇萌,沈逸伦)

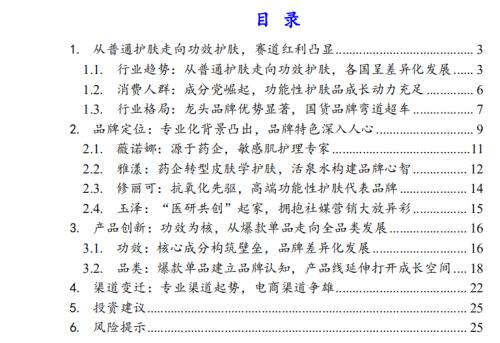

1. 观点综述

2022 年初以来,疫情陆续对深圳、上海、北京等多个一二线城市造成重大影响,终端消费需求和工厂生产受 到不利影响,同时国际地缘政治冲突及全球疫情下,原材料价格及外贸订单都加大了不确定性。在此情势下, 我们梳理所有细分行业,将其归为两类:一类为景气赛道,其受到疫情影响小或者受经济下行压力影响小, 长期发展空间足,典型的为户外用品及化妆品行业。第二类为短期受不利因素影响较为明显,但是行业挑战 之下也存在着机会的行业,典型的为家具行业、造纸&包装行业和纺织服装行业。

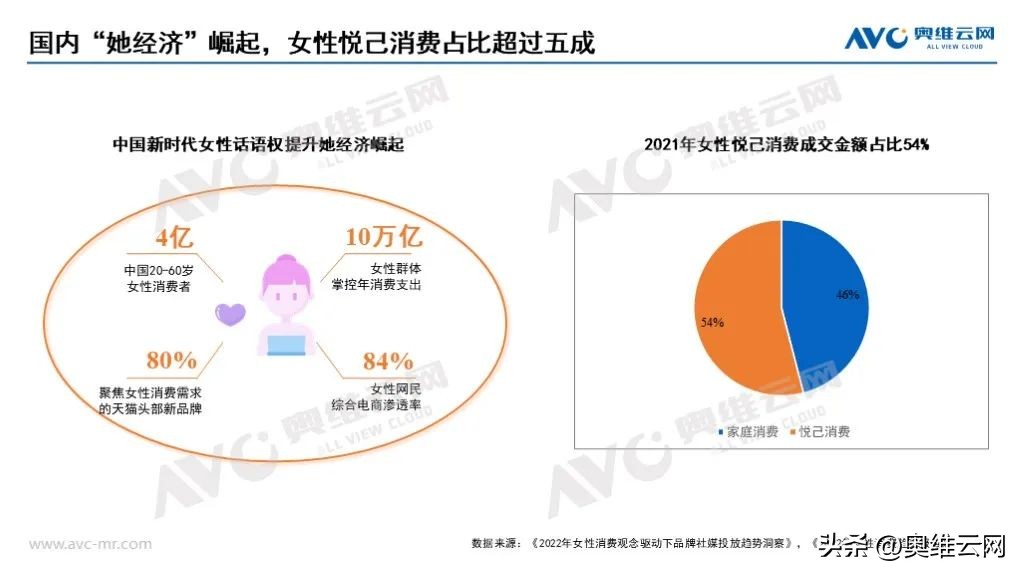

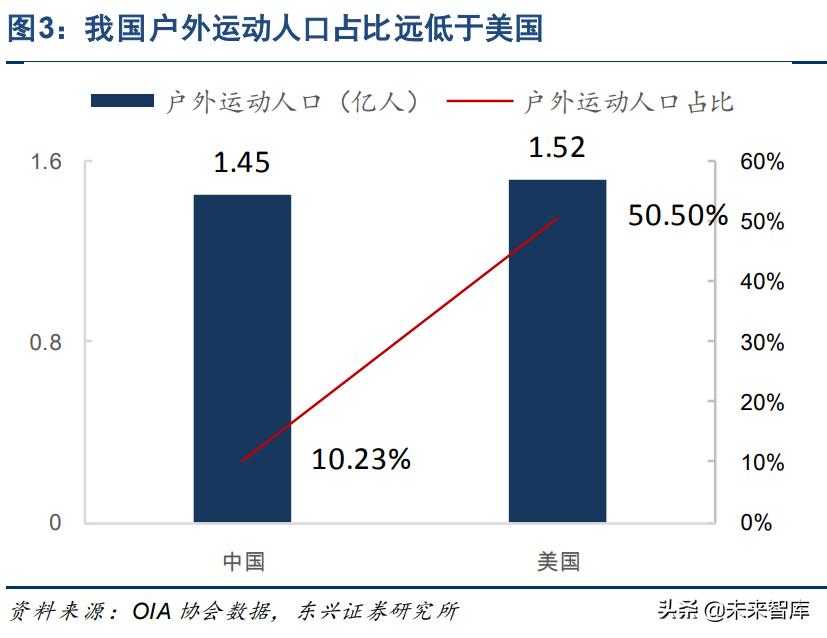

从景气赛道看:户外用品当前的景气源自于疫情之下,露营等户外活动既满足了短期出行亲近自然的需求, 又满足了社交需求,长期的发展空间主要来自于我国的户外参与率与发达国家比差距大,以及户外用品存在 着材料升级换代的空间。化妆品的高景气源于,美妆意识觉醒以及消费能力提高的背景下,我国美妆消费需 求持续强劲,在国货崛起的背景下,国货美妆品牌持续成长。

从挑战与机遇型行业看:主要的挑战来自于疫情带来的消费不畅,以及疫情后消费意愿恢复所需时间长,同 时行业的盈利能力受到原材料价格高企的压制;而主要的机遇包括:1)疫情管控放开以后一些消费品的快 速回补;2)价格传导能力强的公司,产品提价落实之后,克服原材料价格因素利润率会率先得到恢复,从 而进一步强化行业地位。3)行业压力之下的在渠道端、生产端的出清,带来的行业集中度的提升。

2. 户外:加速渗透,用品生产制造端机会凸显

2.1 回顾:疫情催化国内外户外参与度景气高

我国是户外用品制造中心,主要的户外用品制造商以出口为主,内外景气之下主要公司业绩优异。全球户外 用品总规模约 2150 亿美元。其中鞋服占到接近 60%,装备类占 17%,工具类占 20%,专项装备类占 5%。 户外用品制造企业以出口为主(主要企业的出口占比在 70%左右或以上),辅以部分内销。疫情之下,一方 面由于疫情压制了长途旅行,人们转向短途的户外活动,另一方面,疫情也使得人们的健康意识提升,户外 运动的热情提升,两方面作用之下,户外外及国内户外露营的热情高。受益于行业景气,露营、骑行等行业 的重点公司 21 年的收入及业绩的多数取得高速增长。

欧美的户外参与率进一步提升。2020 年美国户外运动的总体参与率达到了 52.9%,创 5 年来新高。在 SFIA 的报告中跻身参与度前 10 名的户外活动还包括跑步/慢跑(5070 万参与者)、自行车(4450 万)、钓鱼(4260 万)和露营(3610 万)。其中露营是蹿升势头最猛的户外运动形式之一,2020 年北美有 4820 万户家庭至少 露营一次,其中包括 1010 万户首次露营,首次露营者的比例较上年增长了五倍。Cotswold Outdoor 表示英 国露营设备的销售额在 2020 年同比增长了 60%。户外运动的火热极大促进了户外装备销售,户外鞋及帐篷 等户外用品的销量持续景气。

国内的户外参与率在疫情后得到快速提升。疫情爆发后远途出行受限,短途出游成了主要选择,我国露营风 潮随之兴起。21 年双 11,飞猪平台露营预定量环比超 13 倍,天猫露营、冲浪、垂钓类商品销售分别同比增 长超 50%、30%和 20%。我们认为对健康理念的重视是人们经济水平提高后必然的发展方向,因此参与户 外运动的习惯有望在疫情后就此形成,户外产业持续保持增长。

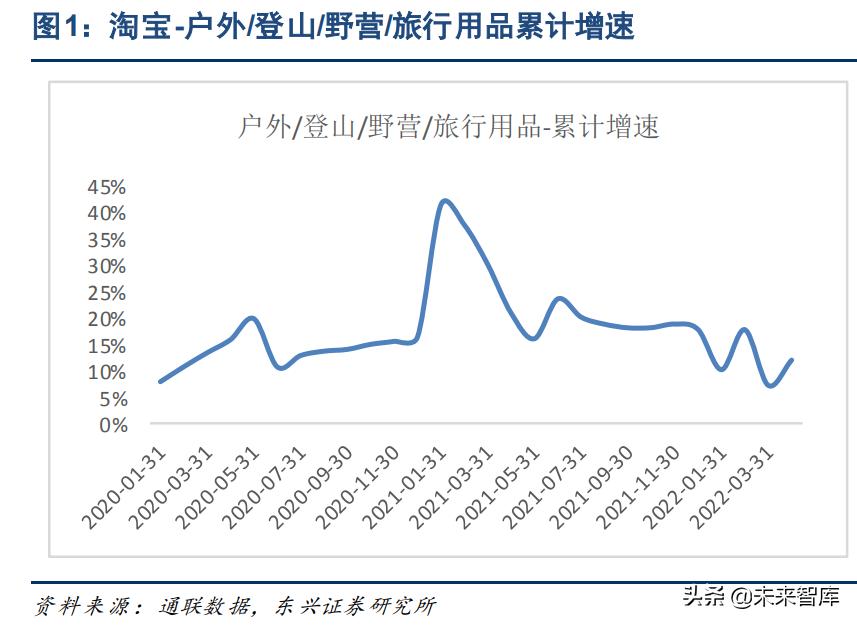

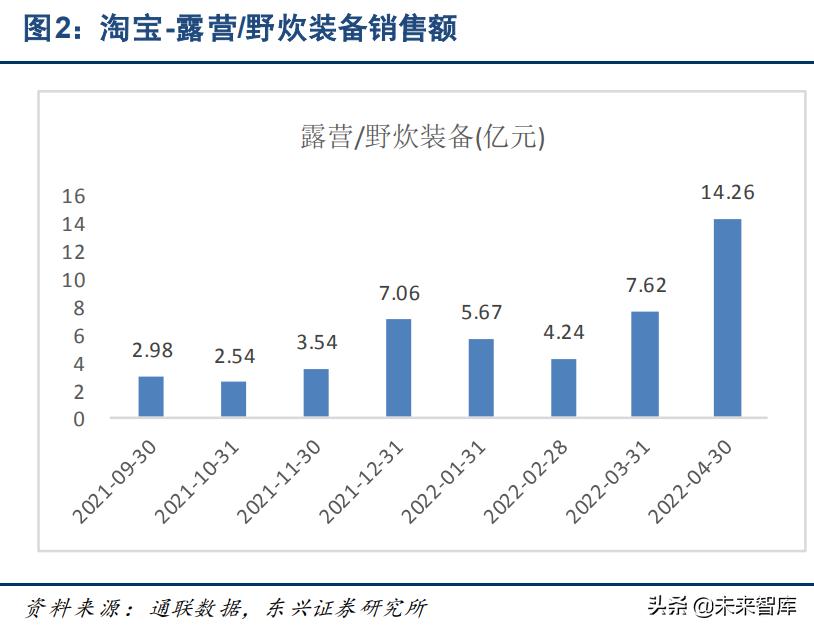

今年以来,高频数据显示国内需求旺盛,户外上市公司业绩表现继续景气。尽管 3/4 月份有国内重点城市疫 情爆发及管控影响,户外用品行业网上销售仍然保持景气,前 4 月累计增速为 12%,其中露营、野炊装备单 四月份的销售额达到 14.26 亿元,超过去年双十一及双十二情况(我们认为户外装备属于即时消费,受集中 促销影响小)。“淘宝报告”显示截止 4 月份,今年露营人群同比去年增 27.42%,客单价增幅 34%。从户外 公司一季度收入、业绩看主要公司一季度收入增速为 27%,业绩增速为 27%,保持着景气增速。

2.2 展望:国内户外参与率空间大,短期最看好露营,制造端材料升级机会大

海外户外运动历史悠久,目前户外用品向环保化、功能提升趋势明显。户外用品对于耐磨和防水材料需求量 大,随着 TPU 技术的成熟和产业链的发展,并且越来越多的耐磨材料采用 TPU 来取代 PVC 等材料,全球 对 TPU 的需求量日益增长,未来预计年复合增长率将达到 10%以上。水上运动产品方面,一冲浪板为例, 冲浪板的材料从木质到聚氨酯材料,再到 2001 年左右,充气式划水板问世,由于其具备体积小、轻便、耐 用等特点,逐渐变得越来越普遍。近年来,充气式水上用品板已成为主流,并引领了行业渗透率进一步提升 而保持较快的增速。

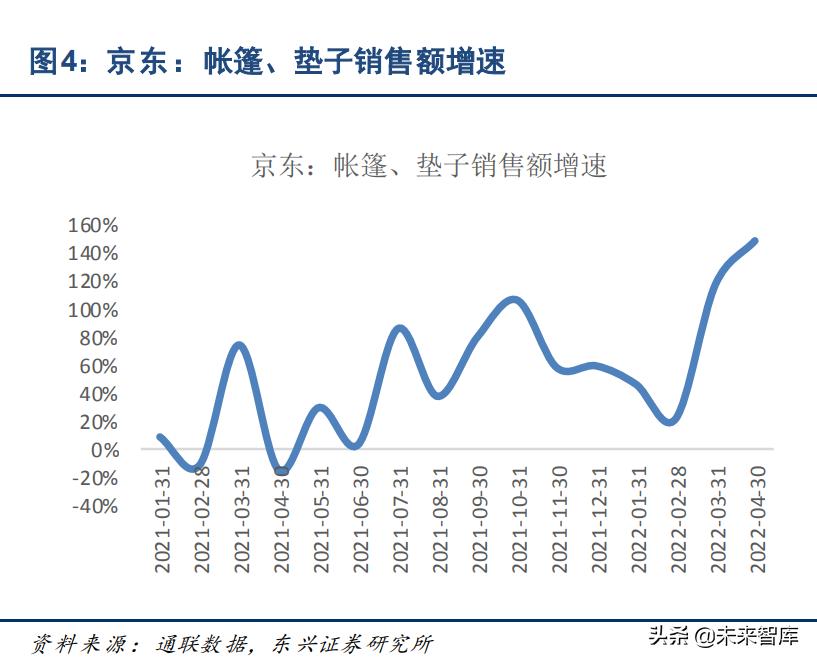

国内对标欧美,我国户外参与率提升空间大,上半年疫情散发对于户外露营形成刺激。欧美等发达国家户外 运动整体发展时间悠久,已形成较强的户外文化。与欧美相比,我国户外运动起步较晚,参与率和产业规模 仍有较大差距。从户外参与率看,我国仅为 10%左右,而美国以及德国、英国等欧洲国家,户外运动参与率 基本都在 50%以上。国内户外活动参与率较欧美日韩差距大,国内户外用品制造发展空间大。在所有户外活 动中,露营活动既能满足亲近自然又带有社交属性,在疫情下,符合人们的活动需求。京东的数据表明,在 3/4 月国内疫情严重的情况下,京东平台帐篷、垫子类产品的销售额增速超过 100%。市场调研公司 Report Linker 认为,中国作为世界第二大经济体,预计到 2027 年露营设备市场将达到 159 亿美元的规模,复合 年增长率为 9.1%。

我国上市公司多处工厂制造环节,材料的升级成为行业竞争的关键,户外用品制造商突围有道。从产业链角 度看,我国户外相关企业多数处于生产制造环节。从产品分类和毛利率情况看,大致分为两种类型:1)某 些功能性强但是品类比较细分的,对生产技术要求较高,具备技术优势的公司能建立强壁垒,获取较高的利 润率,典型的为浙江自然、华生科技,毛利率在 30%以上。2)某些品类规模较大,一般可建立规模优势或品 牌优势,典型的为台华新材、牧高笛,毛利率在 25%-30%之间。3)产品不限于户外用途的,产品的附加值略 低于前两类,品类规模较大,典型的为久祺股份、浙江永强,产品毛利率在 10%-20%之间。

户外产业的加速发展为国内户外用品企业带来机会,我们认为生产制造端因有较大的规模以及多年技术的积 淀,成长性及行业壁垒较好,有更多的投资机会。多数细分品类制造能够通过深耕核心技术持续成长;户外 用品功能性要求高,技术将能提升产品价值,同时由于细分市场空间有限,竞争对手基本不会以重投入突破 技术壁垒,使得行业参与者能保持较高利润率水平。

短期看,汇率利好户外用品制造企业的业绩。户外用品制造公司的出口占比较高,主要的户外用品公司的产 能位于国内,出口目的地以美国和欧洲为主。公司的收入毛利率、外币敞口的折算都将受益于人民币贬值。 我们从两方面对公司净利率造成影响进行了测算:1)人民币贬值使得以外币结算的外销收入在折算成人民 币后提高,进而提高毛利水平;2)公司的外币敞口在折算成人民币后价值提高,产生汇兑损益。测算结果 显示:因户外用品企业的出口占比较高(基本在 70%以上),毛利率提升幅度均在 1 个点以上明显;外汇敞口 基本与外销收入成正比,外销收入规模大的汇兑收益贡献明显,浙江自然、久祺股份汇兑损益对净利率的贡 献接近 1 个点。

3. 化妆品:美妆赛道持续高景气

3.1 板块回顾:各产业环节业绩表现有所分化,中游龙头品牌商表现亮眼

纵览美妆产业链,上游原材料和代工企业整体表现较为疲软。2021 年经济整体呈现复苏态势,煤炭、天然气、 原油等大宗商品价格上涨,我国化工产品价格指数显著走高,化妆品原材料价格持续上涨。与此同时,全球 海运供给紧张导致海运费成本上涨,叠加各类监管条例逐步落地后,生产备案进程有所放缓,上游原材料和 代工企业短期业绩承压。2021 年板块总营业收入仅同比+1.23%,归母净利润同比-100.67%,其中青松股份 21 年营收和净利润分别同比-4.4%和-297.9%,严重拖累板块整体表现。

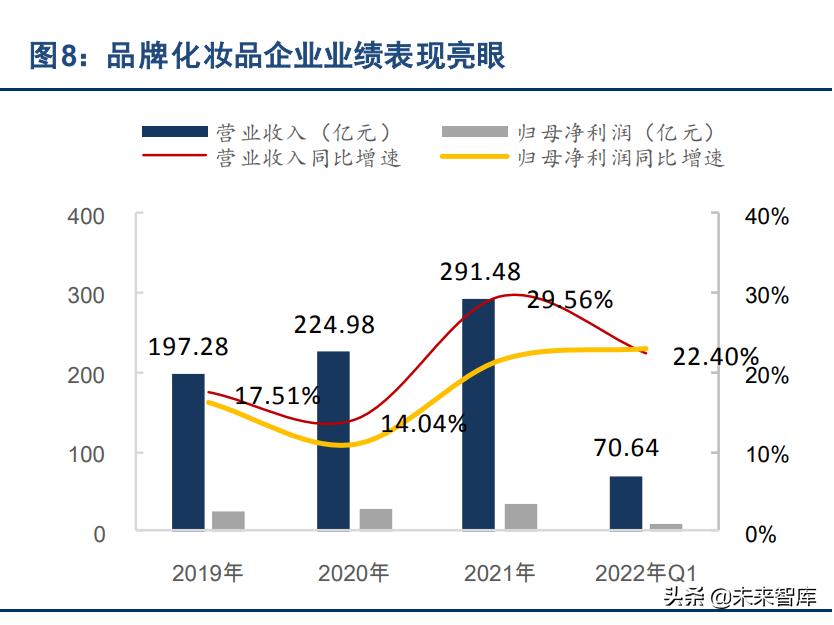

中游品牌商表现相对较好,尤其是龙头美妆品牌业绩亮眼。中游美妆品牌商 2021 年共实现营收同比+29.56%, 归母净利润同比+21.52%,22 年 Q1 实现营收同比+22.4%,归母净利润同比+23%,远超美妆行业整体表现。美 妆意识觉醒以及消费能力提高的背景下,我国美妆消费需求持续强劲,在国货崛起的背景下,中游国货美妆 品牌持续成长。

龙头国货美妆品牌持续领跑行业,未来分化程度或进一步加剧。美妆龙头贝泰妮、珀莱雅、华熙生物 21 年 营收分别同比+53.3%、+23.5%和+87.9%,远高于行业平均增速和社零化妆品 14%的同比增速,归母净利润分 别同比+58.8%、+21%和+21.1%,22 年 Q1 营收分别同比+59.8%、+38.3%和 61.6%。美妆为可选消费品类,在 22 年 Q1 疫情反弹的背景下,社零化妆品销售额仅同比+1.8%,但龙头美妆品牌商呈现出超强韧性,其产品力 和品牌力持续得到市场验证,由技术研发、品牌建设和渠道运营等优势搭建的护城河持续加深。叠加行业监 管趋严的影响,龙头美妆品牌的竞争优势或持续凸显,未来分化程度或进一步加剧。

3.2 展望:长期看好功效护肤赛道,短期关注国货美妆龙头下半年的业务兑现期

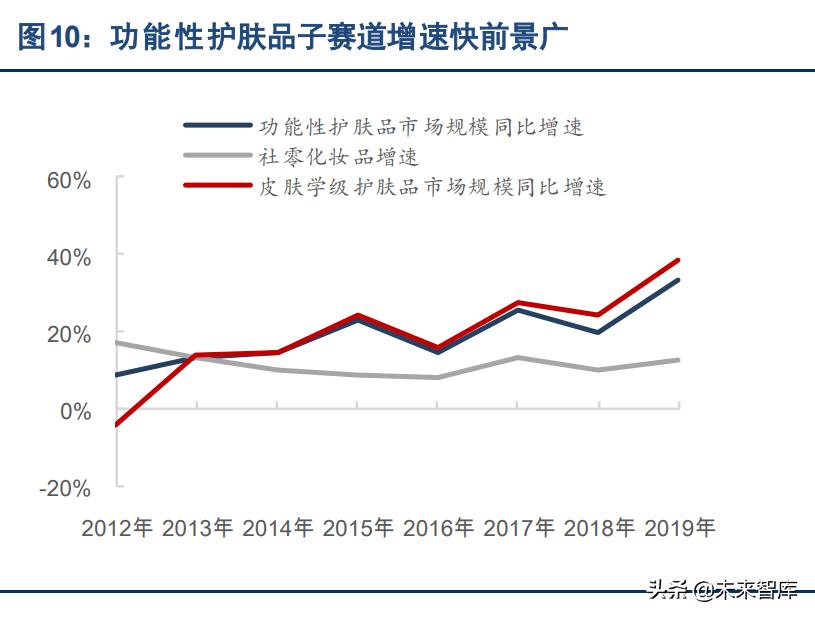

硬核内需驱动下,美妆赛道持续高景气,功效护肤子赛道最具增长潜力。经济发展带动国民收入水平提高, 叠加中国女性追求美的意识觉醒,我国美妆消费需求强劲。我国美妆市场近五年复合增速为 11.05%,为全 球增速的两倍以上,2021 年我国美妆个护市场规模达到 5726 亿元。2021 年全年限额以上化妆品零售额同 比增长 14%,超过社零总额 12%的同比增速,是可选消费中表现较为亮眼的品类。分细分板块来看,功效 护肤赛道的份额占比从 12 年的 6.1%提升至 20 年的超 10%,近五年复合增速远高于化妆品行业整体增速。 我们认为,在成分党崛起的背景下,随着敏感肌人群的扩大,消费者对皮肤的关注度提高,功能性护肤行业 渗透率有望进一步提升,是美妆护肤板块中最具增长潜力的子赛道。目前正是功效护肤赛道高速发展阶段。

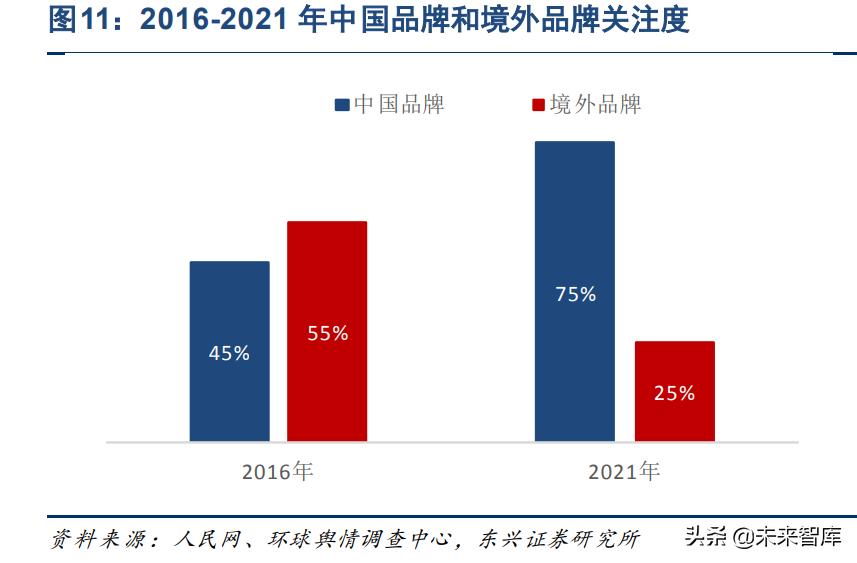

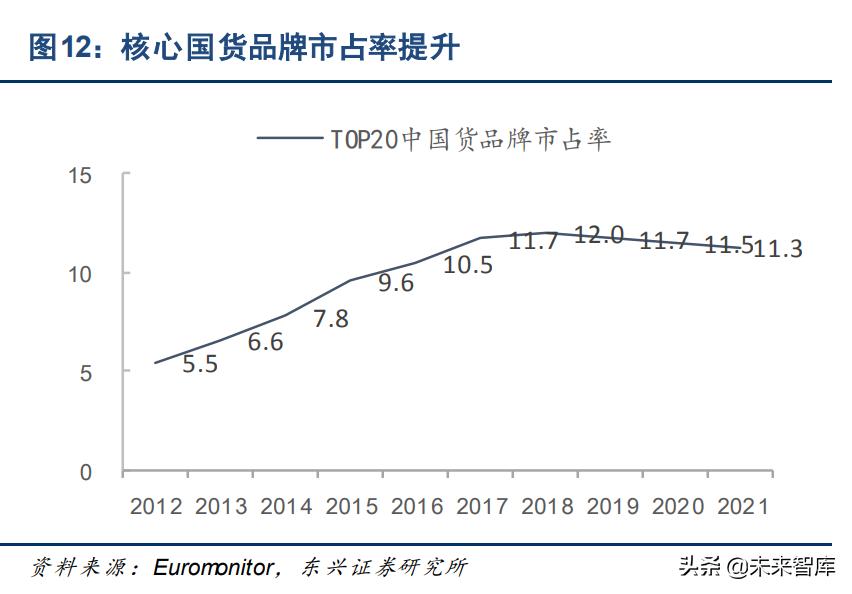

消费结构年轻化趋势叠加消费理念转变,为国货美妆品牌带来全新发展机遇。95 后、00 后消费能力日益增 强,消费结构年轻化趋势日益凸显。作为新生代美妆消费群体,95 后和 00 后的信息来源渠道更为多样,更 加注重自主个性化消费,且对国货的认可度相对更高。消费者对中国品牌的关注度从 2016 年的 45%提升至 2020 年的 75%。消费理念的转变为国货美妆品牌 带来了全新发展机遇,我国 TOP20 美妆品牌中国产品牌的占比快速提升并在近年逐渐稳定在 11%左右。我 们认为国货美妆崛起的趋势仍将持续,其市占率仍有进一步提升空间,看好国货美妆品牌的崛起。

监管趋严下行业进入高质量发展阶段,市场份额有望向头部聚焦。2021 年 1 月,由国务院审议通过的《化 妆品监督管理条例》正式实施。新条例完善了化妆品和原料的分类管理制度,简化了注册备案流程等;同时 对化妆品的安全和功效提出了更严格的要求,大大加强了监管和违法惩处力度。与之相配套的一系列二级法 规也陆续出台,如《化妆品分类规则和分类目录》、《化妆品安全评估技术导则》、《化妆品功效宣称评价规范》 等。行业监管趋严,会进一步规范行业市场竞争,会淘汰掉不合法不合规的中小企业,推进行业出清,市场 份额有望向头部聚集。我们看好规范性强、具有较强技术支持的国产美妆龙头。

下半年我们仍旧看好美妆品牌商的持续成长。618 大促为短期促进消费力释放的最主要场景,美妆消费有望 通过平台方和品牌商的共同努力实现销售高增;若疫情得到有效控制,经济重新进入复苏通道,美妆消费具 有较大的复苏弹性;与此同时,下半年核心美妆龙头进入验证期和业务兑现期,看好国货美妆龙头在正确发 展战略指引下产品力和品牌力的不断增强,获得快速成长。

1. 618 大促对美妆销售的拉动。受多地疫情反复影响,上半年美妆消费需求受到抑制,618 大促为消费需 求的集中释放提供了契机。我们认为,在平台端和品牌商的共同努力下,上半年积压的美妆消费需求有 望在 618 大幅释放,带来美妆销售的较好表现。

平台端:包括天猫、京东、拼多多、抖音和快手在内的主要电商平台均参与了本次大促,主流平台 的活动力度有所加大。主流电商平台天猫和京东均将折扣力度从“满 200 减 30”提升至“满 300/299 减 50”,从 21 年最低的 85 折提升至 22 年的最低 83 折,折扣力度有所加大,但同时折扣门槛也有 所提升,有利于促进高销售额的实现。

品牌端:核心国货美妆品牌的折扣力度基本与去年 618 相同,但低于去年双 11 的水平。包括薇诺娜、 珀莱雅在内的领先品牌,核心大单品折扣力度有所减小,体现了其溢价能力的提升,产品力和品牌 力持续得到市场验证。

2. 疫后复苏带来的美妆消费反弹

美妆消费作为可选消费品类,短期受疫情压制较为严重,2022 年 1-4 月限额以上化妆品类销售额同比-3.6%, 其中 4 月同比-22.3%。但该品类具有较大的复苏弹性,2020 年上半年疫情逐渐稳定的背景下,化妆品类于 4 月份率先实现同比正增长,并长期保持远高于社零总体的增速水平。目前上海疫情已得到控制,北京等城 市虽然有潜在风险但整体可控。随着疫情好转,快递正常运输以及线下门店恢复开业,化妆品消费或有一定 的报复性增长。美妆行业受疫情影响短期扰动,但美妆相关消费需求仍较为强劲,关注疫后复苏带来的美妆 消费反弹。(报告来源:未来智库)

3. 下半年核心美妆龙头进入验证期和业务兑现期

分公司具体来看,(1)贝泰妮旗下子品牌薇诺娜BABY进入爆发增长期;下半年推出重点孵化新品牌AOXMED, 主打高端抗衰,对标国际奢侈护肤品价格带,新品牌孵化成果开始显现。(2)珀莱雅计划打造十款大单品, 在“大单品策略”的指引下下半年大单品培育和打造的步伐有望加速;与此同时,第二品牌彩棠持续拓展和 放量,有望成功打造第二增长曲线。(3)上海家化 2022 年 3 月份发布“123 战略”的升级版,下半年有望 在新战略的指引下获得较快成长。(4)水羊股份主品牌御泥坊,以及子品牌小迷糊、御 MEN 等尚处在品牌 升级迭代中,预计下半年完成升级,营收和利润将恢复正常轨道,品牌升级成果有望显现。

综合来看,核心 国货美妆龙头均有品牌推出或升级的动作,上半年部分受制于疫情反复的影响,动作或效果显现时间有所推 迟,下半年有望加速实现。2022 年下半年将进入国货美妆龙头的验证期和业务兑现期,我们认为,在正确 战略的指引下,国货美妆龙头的产品力和品牌力持续提升,升级或推新动作有望收获较好成效。

上游原料和加工厂商业绩有较大边际改善空间,但短期仍有较大不确定性。化妆品监管新规的影响仍将持续, 但随着行业已基本实现平稳过渡,预计对生产端的负面影响有所减弱。但原材料价格上涨的负面影响仍具有 较大的不确定性。我国化工产品价格指数于 2021 年 10 月到达高点后有小幅回落,但近期仍呈现持续上涨态 势。2022 年全球政治经济形势存在很大的不确定性,且随着全球经济复苏拉动需求走高,煤炭、原油等大宗 商品价格或维持向上趋势,化妆品原材料的价格也有进一步提高的可能,上游原料和加工厂商的业绩或持续 承压。板块龙头相对来说具有更强的价格传导能力,且随着产能的不断扩大,规模效应逐步显现,有望率先 迎来业绩拐点。

4. 轻工制造:关注家居需求回暖及份额提升,造纸包装看好旺季提价落地

4.1 回顾:疫情扰动需求,原材料价格在高位

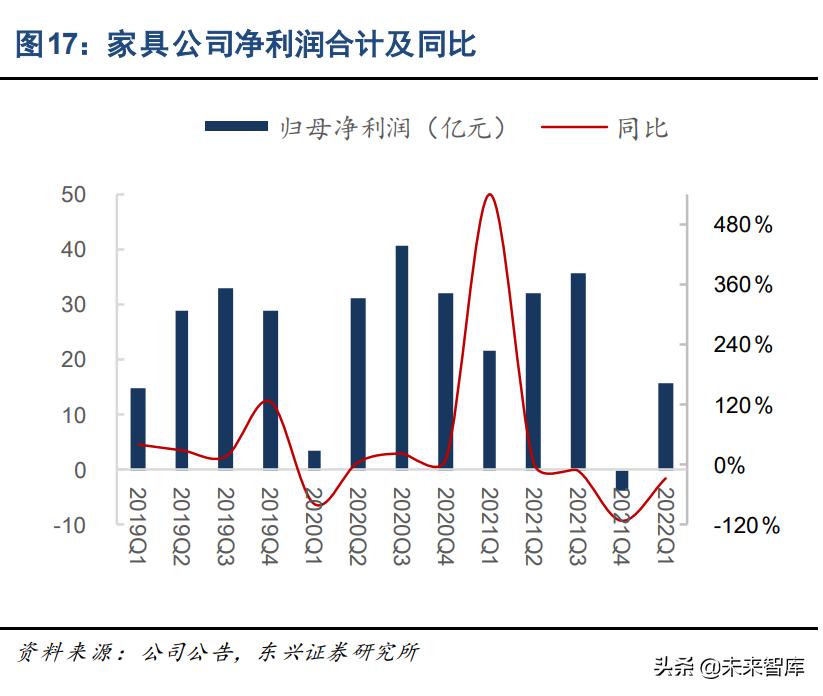

家居:需求受到抑制,外销优于内销。 今年以来,家具行业在住宅竣工下滑及疫情的双重压力下,家具类零售额呈现负增长。上市公司层面看, 2022Q1 营业收入同比增长 10.93%,归母净利同比下滑 26.96%,收入端显著高于家具类零售额的增速,保 持相对较好的增长。在地产景气度下行周期中,中小家具公司加速出清,大型上市公司凭借较强的资金、渠 道、品牌、产品等优势,实现了集中度提升。今年原材料和海运费基本维持高位,提价难以完全覆盖,使得 利润端继续承压。

家具外销需求持续优于内销。自 2020 年 7 月至 2021 年底,家具外销保持优于内销的增长,主要得益于海 外旺盛的家具需求。2021 年 12 月开始外销有所下滑,但下滑幅度小于内销。家具上市公司依托优秀的供应 链的能力,海外业务持续较快增长。欧美是我国家具出口的主要地区,合计占比近 50%。家具类产品单位体 积或重量的的价值较低,因此运费占比高,叠加较远的外销运送距离,高企的海运费对家具出口业务的利润 端侵蚀较大,目前海运费有所下行但仍居高位。但另一方面,高运费下家具外销的相对景气,也凸显出海外 较好的需求以及我国企业的竞争力。

造纸&包装:造纸行业整体盈利能力处于底部区间,纸包装龙头保持较快收入增长

原材料与能源价格高企,产品提价幅度有限,造纸盈利能力仍处底部。木浆供给端扰动不断,价格自去年 12 月以来持续上涨,升至近年来高位水平;国内废纸在 2021 年外废禁令落地以来,价格保持高位震荡走势, 海外废纸受海运问题影响,价格亦居高不下。同时动力煤价格 2021 年以来整体上行,推升行业能源成本; 尽管煤价相比去年 10 月最高点有所回落,但仍处于近年来较高水平。在成本端的压力下,纸企盈利能力取 决于提价传导成本的情况,但纸企提价幅度受制于供需条件。受制于需求相对疲软,2021 年下半年以来造纸 行业盈利能力步入低谷。2022 年以来,浆纸系产品价格有所提振但幅度有限,废纸系产品价格整体平稳,行 业整体盈利能力仍处于底部区间。(报告来源:未来智库)

浆纸系大宗纸:浆纸价格回暖改善 2022Q1 行业盈利能力。2022 年一季度,板块整体收入同比+0.33%,归 母净利润同比-64.21%。浆价大幅上涨促使纸企推动提价,同时行业供需出现边际改善,例如文化纸旺季来 临、进口纸冲击减弱,白卡纸出口较旺盛等,涨价函落地较为顺利。纸价提振幅度尽管不及去年同期,但仍 有利于纸企盈利能力边际改善。同时,2022Q1 动力煤价格环比回落,也有利于纸企能源成本的改善。

废纸系大宗纸:Q1 处于传统淡季,盈利能力处于底部。2022 年一季度,板块(不包括未披露季度业绩的港 股上市公司)整体收入同比+17.20%,归母净利润同比-46.17%。Q1 是箱板瓦楞纸的需求淡季,尽管纸企能 源成本环比或有所回落,但是箱板纸、瓦楞原纸价格亦有一定下滑,行业盈利能力环比未见明显改善,仍处 于较低水平。

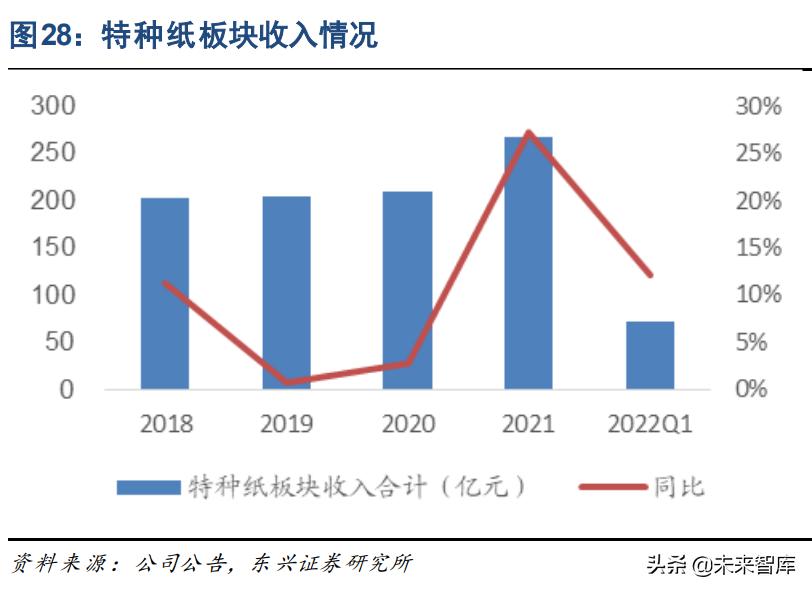

特种纸:提价部分落地,行业盈利能力环比改善。2022 年一季度,板块整体(剔除与粤华包合并的冠豪高 新)收入同比+12.11%,归母净利润同比-31.09%。2022 年 2 月以来,特种纸企业多次发布各个细分纸种的 涨价函。特种纸需求具备一定韧性,细分行业竞争格局较好,涨价得以部分落地,叠加能源成本回落,2022 年 Q1 行业盈利能力环比有所改善。

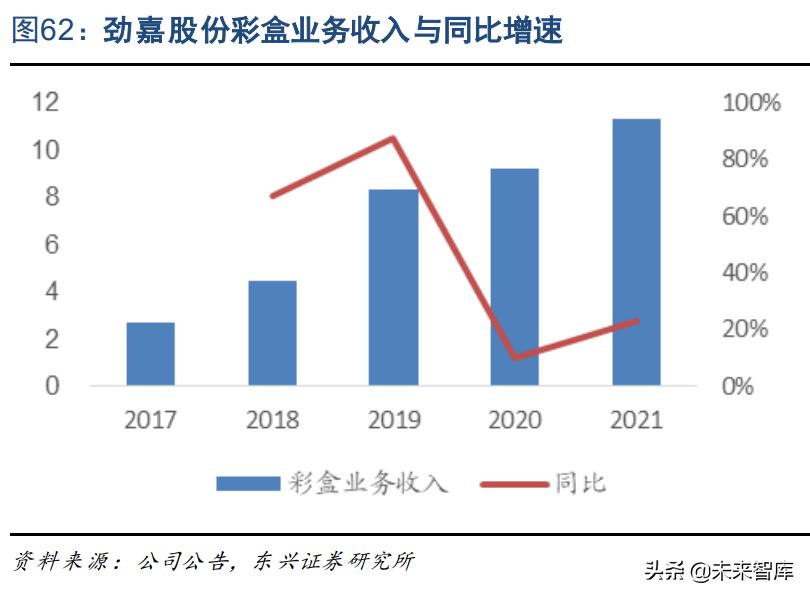

纸包装:彩盒烟标龙头新品类业务放量。2022 年一季度,板块整体(剔除投资收益变动较大的东风股份) 收入同比+10.23%,归母净利润同比+7.03%。从细分行业来看,彩盒烟标行业的收入和利润增长较快(同比 +19.47%、+12.21%),高于瓦楞包装行业(+6.65%、+4.96%),主要由于行业龙头品类多元化拓展顺利, 新品类收入增长迅速。

金属包装:原材料价格上涨,成本压力较大。2022 年一季度,板块整体收入同比+16.52%,归母净利润同 比-34.95%。收入端增长贡献因素包括成本驱动的产品提价、产能投放和公司并购等,而利润端增速承压主 要由于马口铁和铝价等原材料价格大幅攀升,成本端压力较大所致。

电子烟:疫情影响叠加监管政策变化,行业主要公司业绩下滑

2022 年一季度,思摩尔国际实现经调整净利 5.53 亿元,同比-54.9%;雾芯科技实现收入 17.14 亿元,同比 -28.52%,Non-GAAP 准则下净利润 3.62 亿元,同比-40.73%。年初以来深圳市等地疫情防控对电子烟企业 生产和发货造成一定影响,同时国内处于监管政策变化时期,终端销售与渠道开拓或受到一定影响。

4.2 挑战与机遇:关注需求与盈利的反弹

4.2.1 家具:品类及渠道拓展提份额,地产回暖促修复

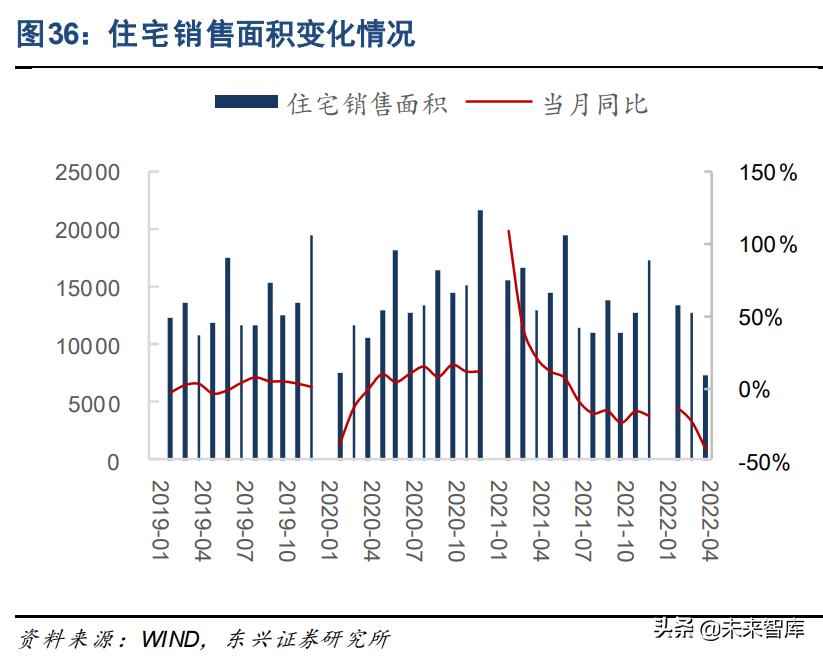

挑战之 1:地产销售数据同比下行。房产销售面积自 2021 年 7 月以来,持续同比下滑;竣工面积自 2022 年 以来也进入同比下行通道。家居需求主要来自新房,在地产竣工下滑的压力下,需求端未来或将持续承压。 但地产政策在逐步放松:因城施策宽松的城市数量持续提高;5 月份央行对首套房降利率 15 基点;碧桂园、 龙湖被选为示范房企给批准发债,民营地产商公开市场融资功能有望逐步恢复。政策放松力度逐步提高,后 续在首付比例、限售放松、利率调降等方面政策仍有操作空间。在政策推动下,地产需求数据有望在年中逐 步回暖,家居行业整体订单压力也将逐步下降。

挑战之 2:疫情管控抑制短期需求。3 月份以来,疫情在多地反复出现,出行管控措施加码,家具需求受到 抑制,同时供给端货物配送受到较大影响。家具作为较为依赖线下销售的品类,疫情带来的影响较大。但相 对于 2020 年初疫情爆发时,多数家具公司都已建立线上营销体系。且家具需求较为刚性,疫情结束后需求 有望回补。当前复工复产、稳供应链促消费均在稳步推进,疫情影响有望逐步下降。考虑到下半年为家具销 售旺季,若疫情恢复,全年需求或能保持平稳。

挑战之 3:原材料价格处在高位。2021 年以来,原材料价格普遍上涨,今年若继续保持高位,会对利润率持 续造成侵蚀。其中皮革、海绵价格涨幅较小且今年已回落;刨花板、中纤板价格维持相对高位;金属类材料如不锈钢、铝涨价幅度较大,对功能沙发、柜类家具均有负面影响。软体家具面对的原材料涨价压力相对较 小,且海运费因堵港问题缓解而明显回落, 5 月底亚洲至美西、美东的货柜运价指数对比高点已下跌 35% 以上。同时,软体家具因消费属性强,提价顺畅,顾家、敏华 2021 年均有 10%以上的提价幅度,因此成本 压力相对较小。定制公司面对成本压力,自 21Q4 起利润率承压,但若持续高位,公司也将逐步提价缓解部 分压力。

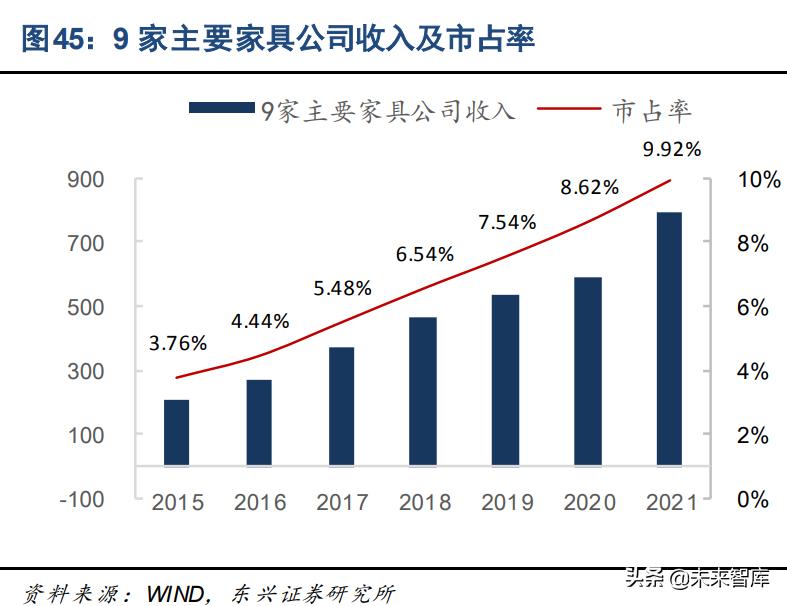

机遇之 1:家具行业集中度持续提升。根据国家统计局数据,2021 年规模以上家具企业的收入规模为 8005 亿元,同比增长 13.5%,规模广阔。我们选取 9 家主要家具公司(包含定制和软体),整体市占率从 2015 年 的 3.76%持续提升至 2021 年的 9.92%,提升幅度明显。头部公司积极拓展渠道并逐渐形成品牌效应以及上 市后利用融资优势加速产能建设是重要原因。当前市占率仍处于较低的水平。长期来看,头部公司依托渠道 布局和品牌优势逐步进行品类拓展,将驱动市占率持续提升。短期来看,地产下行以及疫情等负面影响会加 速中小企业的出清,2020-2021 年行业集中度即有加速提升的趋势。行业长期集中度提升趋势明确,当前行 业面临的种种困境对头部公司反而是加速提升市占率的契机,头部家具企业均有望保持超越行业的稳健增长。

机遇之 2:品类拓展趋势明确,打开增长空间。家具公司的多品类运营符合公司的利益:从销售端看,家具 各品类渠道重合度高,拓门店相对容易;家具种类繁杂多样,多品类甚至套系化的销售契合消费者便捷、美 观(一体化设计)、优惠的需求。从生产端看,家具品类在生产工艺和材料方面重合度高(如橱柜、衣柜、 木门以及床、沙发),多品类经营能助力定制家具公司降低边际成本,形成规模优势。但同时,多品类销售 也对家具公司的供应链能力和品牌力提出了更高的要求,因此头部公司在品类拓展上更加顺利,助力行业集 中度提升。当前定制与软体家具公司均在拓展品类布局,其中一线头部公司如欧派、顾家等已进入整家定制, 将定制家具、软体家具乃至家电融合销售,进一步打开品类拓展空间。

机遇之 3:软体公司快速开店,利润弹性可期。疫情使得家具卖场孔隙率提高,开店机会增多,头部家具公 司尤其是软体公司纷纷把握机会,在 2021 年高速开店:敏华、喜临门、梦百合分别净增门店数量 1846、852、 470 家,开店速度达近年新高;顾家单店口径净开店 1000 家以上,大店占比由 4%快速提升到 11%。头部 公司加速开店,将能提升品牌效应,提高软体品类的集中度。同时,疫情以来人们居家时间提升,对软体家 居的舒适度和护脊等功能产生更高的需求,也有助于头部公司提升品牌效应。考虑到软体家居下沉市场渗透 率较低,开店空间仍然广阔。我们认为 2022 年软体公司开店速度将平缓,新店店效的提升,有望带来较大 的利润弹性。

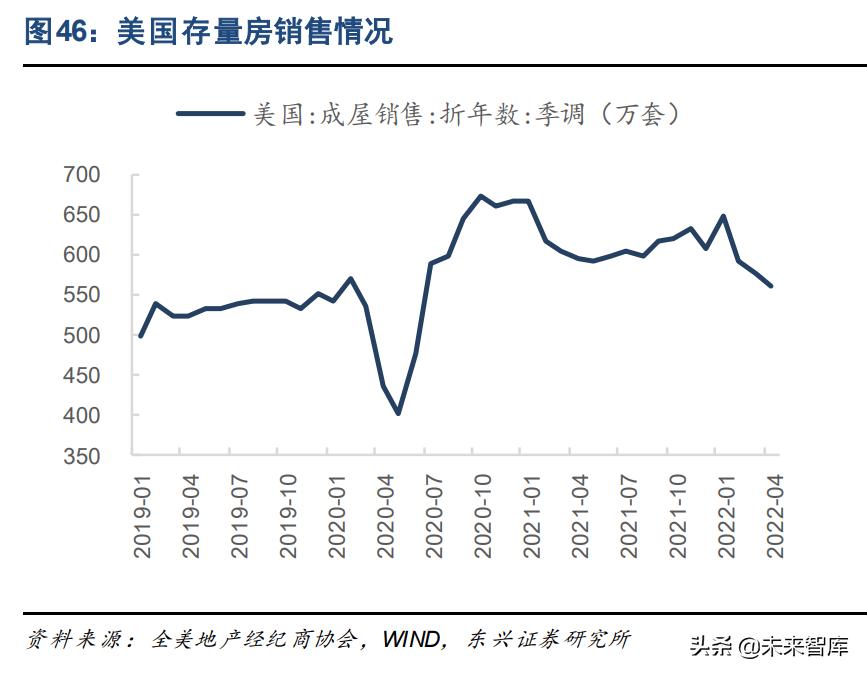

机遇之 4:家具外销需求有望保持景气。美国成屋销售的季调折年数截至 22 年 4 月保持高位,标普房价指 数截至 22 年 2 月持续上涨。考虑到美国存量房占房屋销售近 90%,当前美国地产市场仍保持较高的景气度。 家具购买行为滞后于房屋的销售,因此预计今年全年美国家具需求保持较高水平。软体家具公司均有一定比 例的外销业务,顾家、敏华外销收入占比均近 40%,其中美国是最重要的市场,软体公司将受益于美国家具 市场的持续景气。此外,海运费继续回落、关税的取消预期均能带来外销利润率的上升,2022 年外销业务有 望实现收入业绩较快的双增长。

1.1.1 造纸&包装:关注造纸行业需求修复与旺季行情,龙头纸包装公司有望延续收入高增

挑战与机遇:当前造纸与包装行业的核心矛盾,在于下游需求疲软影响着价格传导和产品销售。随着疫情逐 步得到控制,封控地区复工复产,经济环境边际修复有望改善行业需求。造纸行业在 9 月之后进入旺季,需 求提振有望支撑纸企提价、修复盈利。龙头包装企业品类多元化发展顺利,收入有望保持较快增长。(报告来源:未来智库)

需求端:造纸下游需求疲软,纸企成本传导难度较大。当前大宗纸与特种纸企业盈利能力较差,核心原因在 于下游需求承压。面对攀升至高位的原材料价格和能源价格,需求疲软使得纸企提价幅度受限,难以较好地 传导成本压力。2022 年 1-4 月,国内机制纸及纸板累计增速仅有+0.3%,4 月当月增速仅有-3.6%。年初以 来,阔叶浆与针叶浆价格上涨超过了 1300 元/吨,而文化纸和白卡纸价格上涨幅度仅有 100-500 元/吨;国内 废纸价格上涨了约 90 元/吨,而箱板纸价格上涨了约 100 元/吨,瓦楞纸价格下跌了约 250 元/吨。

需求主要受到疫情负面影响,短期叠加淡季效应。由于部分地区疫情导致停工停产、社区封控、物流运输受 阻等,国内各类消费活动和制造出口承压,大多数纸种下游需求因此受到负面影响,纸企发货亦遭遇一定困 难。短期来看,每年 6-8 月处于造纸行业相对淡季,需求端预计表现平淡,纸企提价难度增加。部分箱板瓦 楞纸企 5 月中旬尝试提价,但未能成功。随着木浆涨价的影响逐渐向成本端传导,部分文化纸企 5 月底宣布 提价,落地情况仍有待观察。

复产复工有望带来需求修复,打开纸企提价空间。近期上海市公布了“加快经济恢复和重振行动方案”,其 他地区疫情亦得到较好控制,本轮疫情对经济的负面影响或迎来拐点。若后续复产复工推进顺利,生产消费 和物流运输逐渐改善,疫情对造纸行业下游需求的压制将逐渐消除,打开纸企提价传导成本的空间。

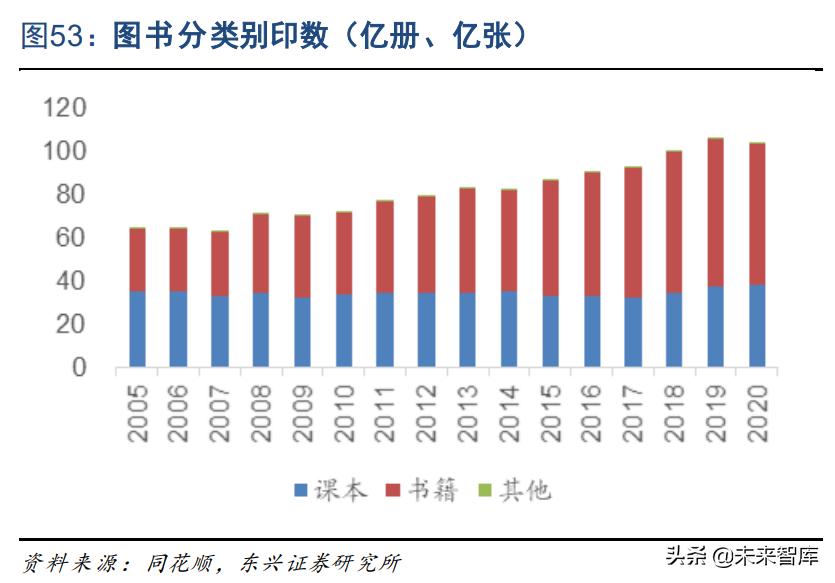

文化纸旺季需求刚性较强,包装纸&部分特种纸旺季有望表现。(1)文化纸:随着每年 9-11 月教材教辅招标 的陆续开展,文化纸将迎来传统旺季。教材教辅是文化纸的重要下游应用领域,近年来的出版数约占图书总 出版数的 35-40%;同时,教材教辅印刷受到疫情防控和宏观经济的影响较小,对文化纸的需求较为刚性。 预计旺季需求释放下纸企有望实现提价。(2)包装纸&消费相关特种纸:受到节日消费的带动,包装纸下半 年旺季将从 9 月开始。目前疫情影响减弱下,包装纸旺季需求有望释放,具体规模有赖于经济恢复情况。部 分与消费相关性较强的特种纸(如格拉辛纸、热敏纸等)亦有望受益。

成本端:浆价短期高位震荡,后续有调整的可能。2022 年以来木浆价格攀升至高点,近期保持高位震荡, 主要是受到供给端扰动事件影响,主要木浆出口国出现产量损失或供应紧张问题。短期来看,木浆供应仍然 偏紧,浆价预计保持高位震荡;下半年随着海外阔叶木浆项目投产,以及扰动因素影响可能减弱(例如 UPM 罢工结束、加拿大运输问题改善等),浆价有着回落调整的可能。 浆价对纸企盈利的影响,需要结合造纸下游需求考虑:(1)如果下游需求景气度回升,行业提价能力增强、 吨毛利迎来改善,则浆价的高低主要影响提价幅度的高低。(2)如果下游需求景气改善不及预期,行业提价 能力较弱,纸价涨跌与浆价涨跌或相对同步,行业吨毛利仍将处于较低水平。

国废价格中枢维持高位,外废价格短期仍受海运问题支撑。2021 年外废禁令落地之后,供需条件变化使得 国废价格中枢上移,预计长期处于高位震荡态势。短期来看,前期部分地区疫情使得废纸回收难度增加、价 格有所上涨,复工复产后废纸价格或有边际回落。海外废纸方面,运力紧张仍然影响外废供应,预计短期仍 将保持高位。如果后续海运问题改善,外废价格回落,布局海外废纸浆的纸企盈利有望获得改善。 供给端:预计 2022 下半年新增产能有限,供给端压力相对可控。从规划项目的产能投放预期时间来看,部 分项目建设进度有所延后,或是受到疫情防控、经济承压的影响。2021 年末行业新增产能较多,2022 年下 半年计划投产的项目规模有限,供给端压力相对可控,有利于需求反弹下的供需条件改善。

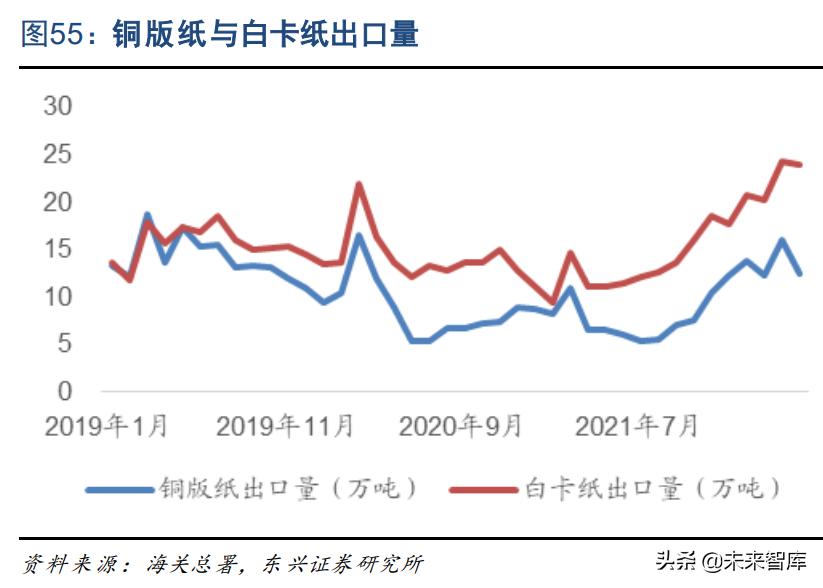

文化纸出口景气与进口压力回落有望延续,有利于减轻供需压力。欧洲和东南亚等海外市场需求端景气,同 时欧洲能源价格上涨与纸厂停产导致当地纸价抬升、供给受限。受此影响,今年以来我国白卡纸、铜版纸等 产品出口较为景气,双胶纸等产品进口压力有所减弱,有利于消化新增产能,减轻供给端压力。考虑到海外 疫情管控或持续保持宽松,俄乌冲突延续支撑天然气价格,当前进出口态势有望延续。

包装下游需求承压,期待边际改善。包装需求同样与生产消费和出口密切相关。受到疫情影响,主要包装企 业下游客户所在行业均明显承压,包企短期销售压力较大。随着复工复产推进,国内经济形势边际改善,包 装需求有望得到修复。

包装成本端仍有压力,关注原材料价格。纸包装方面,箱板瓦楞纸、白板纸等原材料受到需求疲软和淡季效 应影响,价格略有回落,但仍然处于较高水平;白卡纸价格受到浆价上涨支撑,年初以来有所上调,若下游 需求改善、浆价维持高位,预计白卡纸仍有提价空间。金属包装方面,马口铁、铝价处于近年来的高位,仍 需静待价格回落。

纸包装龙头多元化发展顺利,有望延续收入快速增长。2021 年-2022 年一季度,龙头纸包装企业(如裕同科 技、劲嘉股份等)保持了在新品类上的收入快速增长。纸包装企业以往品类较为单一,在多品类上市场份额 仍有提升空间。从行业趋势上看,烟酒包装招标走向市场化,订单有望流向竞争力更强的包企;新型消费电 子产品需求释放,带来纸包装应用增量;环保限塑政策下,环保纸塑等新型包装应用增长较快。看好 2022 年纸包装龙头凭借制造、技术、服务等方面的优势继续提升市占率。

1.1.2 电子烟:监管落地静待国内市场调整,海外监管推进利好头部企业

挑战与机遇:国内电子烟产业处于监管过渡期,产业链各环节仍在适应和调整过程中,静待过渡期后行业发 展步入正轨。美国电子烟监管进一步完善,头部品牌旗下产品陆续通过 FDA 审查,利好头部品牌与头部供 应商发展。 电子烟监管规定落地,静待过渡期后行业发展步入正轨。2022 年 3 月 11 日,《电子烟管理办法》正式发布; 4 月 12 日,《电子烟》强制性国家标准发布。监管过渡期从 5 月 1 日管理办法正式实施持续至 9 月 30 日, 期间存量电子烟生产经营主体可以正常经营,同时将陆续开展生产和零售许可证申请、产品技术评审、电子 烟交易管理平台运行等事项。随着配套政策细则陆续出台,国内电子烟市场各主体陆续开始进行相关申请, 调整和适应新的产品与经营体系,预计过渡期结束后市场将在新的监管框架下顺利运行。(报告来源:未来智库)

口味禁令短期或压制需求,不改长期减害逻辑。电子烟管理办法和国家标准对于产品口味限定较为严格,要 求特征风味不应呈现除烟草外的其他风味。考虑到此前电子烟以水果特征风味产品为主,口味禁令或在短期 导致部分用户流失、新用户开拓放缓;但从长期来看,电子烟替烟减害的根本发展逻辑不变,预计长期渗透 率仍将提升。

美国电子烟监管持续推进,利好龙头品牌与制造商。2022 年以来,美国 FDA 陆续批准或拒绝了多个电子烟 产品的 PMTA 申请,审批进程有所加快,率先审批的主要为头部电子烟品牌旗下产品。其中 4 月 27 日 NJOY ACE 电子烟(思摩尔国际为供应商)成功获得营销许可令,标志着陶瓷雾化芯电子烟产品获得 FDA 的认可, 预计其他头部品牌的产品有望陆续获得审批通过,利好作为其供应商的国内龙头制造企业。此外,FDA 正式 将使用合成尼古丁的电子烟产品纳入监管范围,打击规避监管政策的风味产品,亦有利于头部品牌合规产品 的销售。

5. 纺织服装:运动服饰仍景气,优秀制造提升份额

5.1 回顾:上半年疫情影响明显

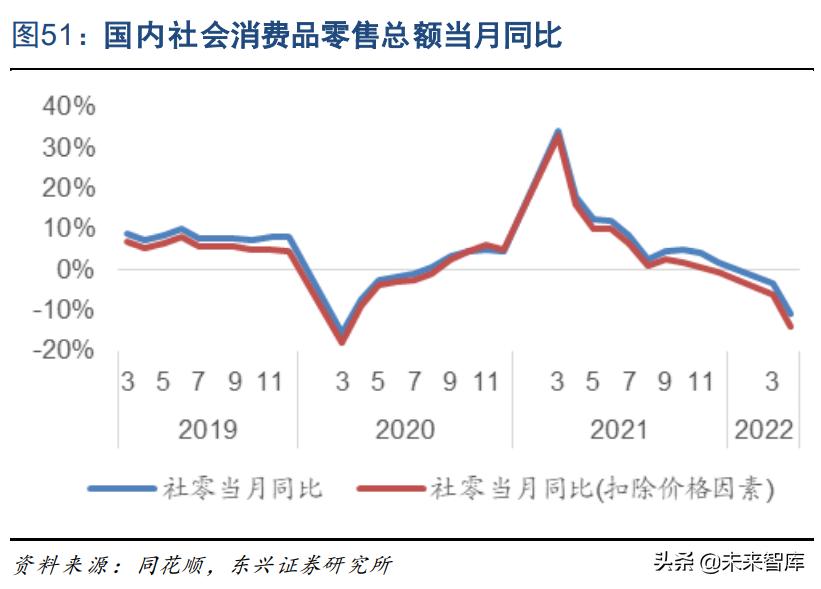

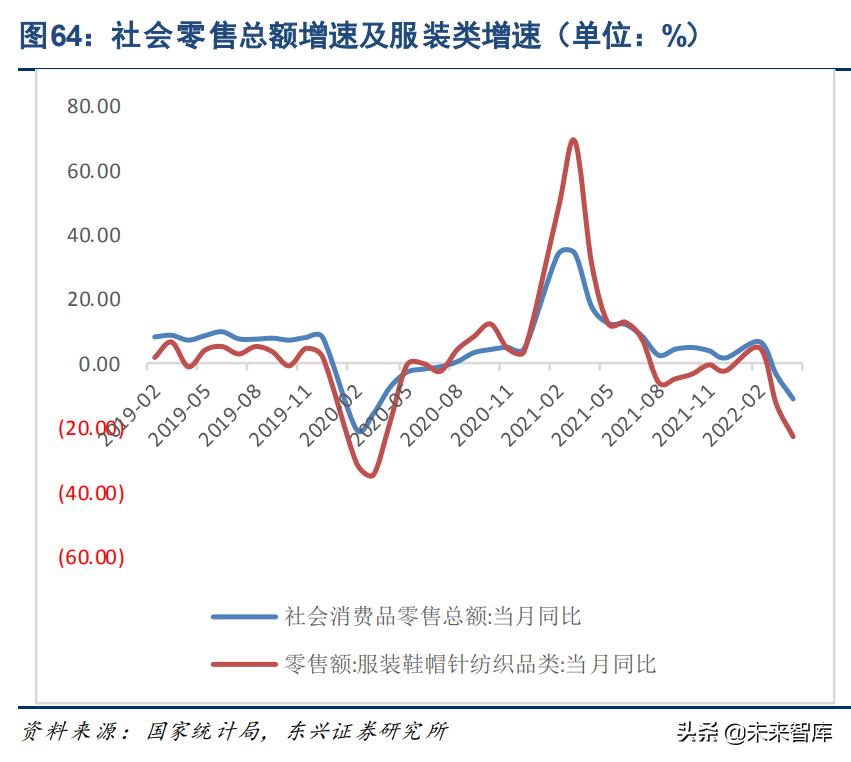

服装家纺:上半年面临疫情的明显压制,下半年反弹可期。2022年1-4月我国社零总额为138142 亿元(-0.2%), 其中 4 月社零总额为 29483 亿元(-11.1%)。服装类销售额 1-4 月份累计下滑 6%,4 月份下滑 22.80%。分 地区看,受疫情影响显著的长三角、东北地区限额以上单位消费品零售额均同比下降超 30%。整体看,疫情 对 4 月社会消费产生较大冲击,其中尤其以偏可选消费品类。1-4 月份,全国实物商品网上零售额同比增长 5.2%,占社会消费品零售总额的比重为 23.8%;其中穿类网上销售累计增速为-1.70%,增速下滑趋势明显。 我们认为,6 月起至下半年随着疫情得到有效控制及管控放开,包括服装在内的可选消费品反弹可期。

纺织制造:受疫情影响生产和物流,纺织出口增速短期有下滑。2022 年 1-4 月纺织服装累计出口金额同比 +8.5%。分品类看,4 月当月服装类/纺织类产品出口金额分别累计同比+5.9%/+11.1%,4 月单月出口金额分 别同比+1.9%/+0.9%。4 月份的增速下滑主要是在上海及周边地区疫情防控措施升级、生产和物流受阻,我 国纺织服装出口增速明显放缓。

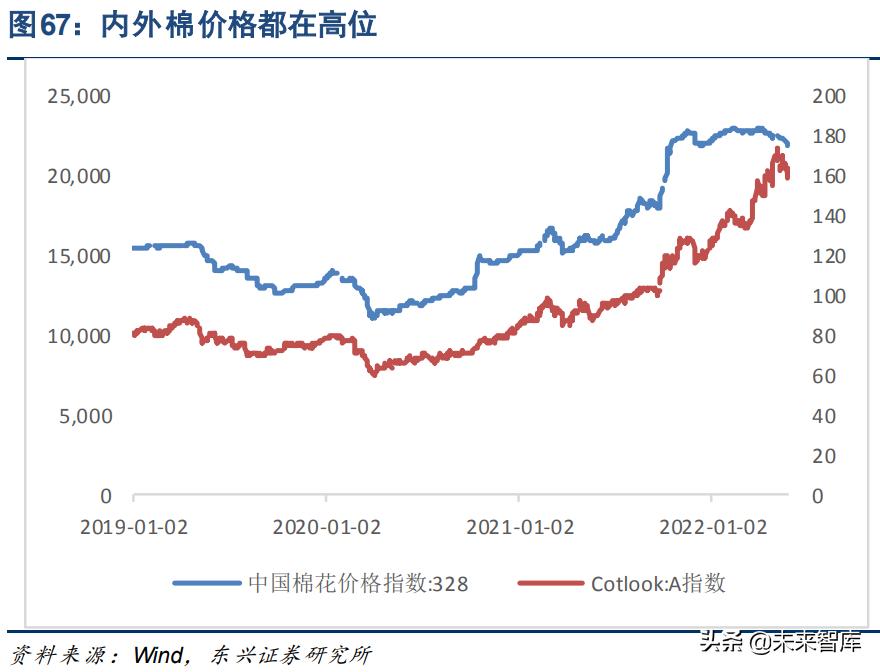

原材料价格处在景气位置,人民币近期贬值明显利好纺企。截至 2022 年 5 月 27 日,中国 328 级棉价、 Cotlook 价格指数、涤纶长丝 POY 市场价,分别较年初涨幅为-2%、+25%、+15%、12.00%,原材料价格 持续高企,对于成本加成定价为主的纺织企业来说,对利润的作用仍然利大于弊。从人民币汇率来看,截至 2022 年 5 月 27 日,人民币兑美元汇率较年初涨幅为 5%。人民币对美元贬值,利好于出口导向型的纺织 企业。

上市公司层面:服装家纺公司短期业绩有压力,存货周转有所放缓;纺织制造景气度尚可,原材料对利润率 有利的局面。

2022 年一季度疫情对于服装家纺行业影响明显,存货周转在一定时间内对盈利不利。2022 年一季度服装家 纺版块收入 398 亿元,同比+0.68%,净利润 27.6 亿元,同比-31%,利润承压明显。分子行业来看:1)一 二线城市布局较多的高端女装受疫情影响最明显,22Q1 女装板块收入下滑 5%,利润下滑 43%。2)家纺方 面板块 22Q1 收入略增 4%,由于家纺品类季节性弱,以期货为主,因此韧性好于服装。3)运动类几家公司 (比音勒芬、探路者、三夫户外)2Q1 维持高景气,收入增速达 33%。存货周转天数看,行业的库存处于较 高位置,动销压力仍存。2022 年 Q1 板块存货周转天数为 212 天,比去年同期上升了 39 天。22022 年 Q1 期末库存上升主要系疫情影响动销。我们认为行业目前的存货水平处在较高位置,或将在一段时间内形成动 销压力,行业的盈利恢复也将受到影响。

纺织端的景气度好于服装家纺:2021 年纺织制造整体体现出内外订单景气,原材料对利润率有利的局面, 22 年至今仍然表现出比服装家纺板块景气的态势。2022Q1 纺织制造板块收入 293 亿元,同比+12%,归母净利润 19 亿元,同比+12%,明显好于服装家纺板块。板块较好的利润既来自于订单也来自于原材料。

1) 订单方面,2021 年内外需恢复明显,纺织制造企业订单随之恢复,产能利用率明显抬升。2)利润率方面, 开工率提升和原材料价格均构成利润率的有利因素。成本加成定价为主的定价方式下,纺织制造企业明显受 益于原材料价格的抬升。以棉纺织板块为例,棉花价格在 2021 年平均上涨了 20%左右,棉纺织主要企业(百 隆、华孚、鲁泰)的毛利率 21 年的毛利率从 20 年的 7.57%跃升至 15.92%。3)行业格局方面,2021 年由 于新疆棉事件及全球疫情的影响,纺织制造的格局也发生一定变化。一方面,海外鞋服品牌对于原材料产地 提出更严格的要求,另一方面,国产品牌的崛起也在进行。对于纺织制造企业,对于原材料来源更为灵活, 以及客户结构调节更为主动的公司,在目前的格局中更为有利。

5.2 挑战与机遇:内销关注下半年反弹,优秀制造关注份额提升

目前的纺织服装行业既面临着外部的挑战,也有提升之机会。 对于服装家纺销售,最大的挑战是客疫情管控带来的销售不便,以及消费意愿的低迷;但是国产品牌的份额 提升之路持续,行业的困境正是提升市场份额之机会。在所有品类里,运动鞋服的赛道优势仍然存在。 对于纺织制造板块,挑战在于订单的持续性存在不确定性,原材料及人工成本的上升,但是人民币对美元的 升值使得出口业务的利润率将有明显提振,而在品牌端进一步优选供应商的背景下,行业集中度有望再度提 升。

5.2.1 服装家纺:关注下半年反弹,长期仍看好运动赛道

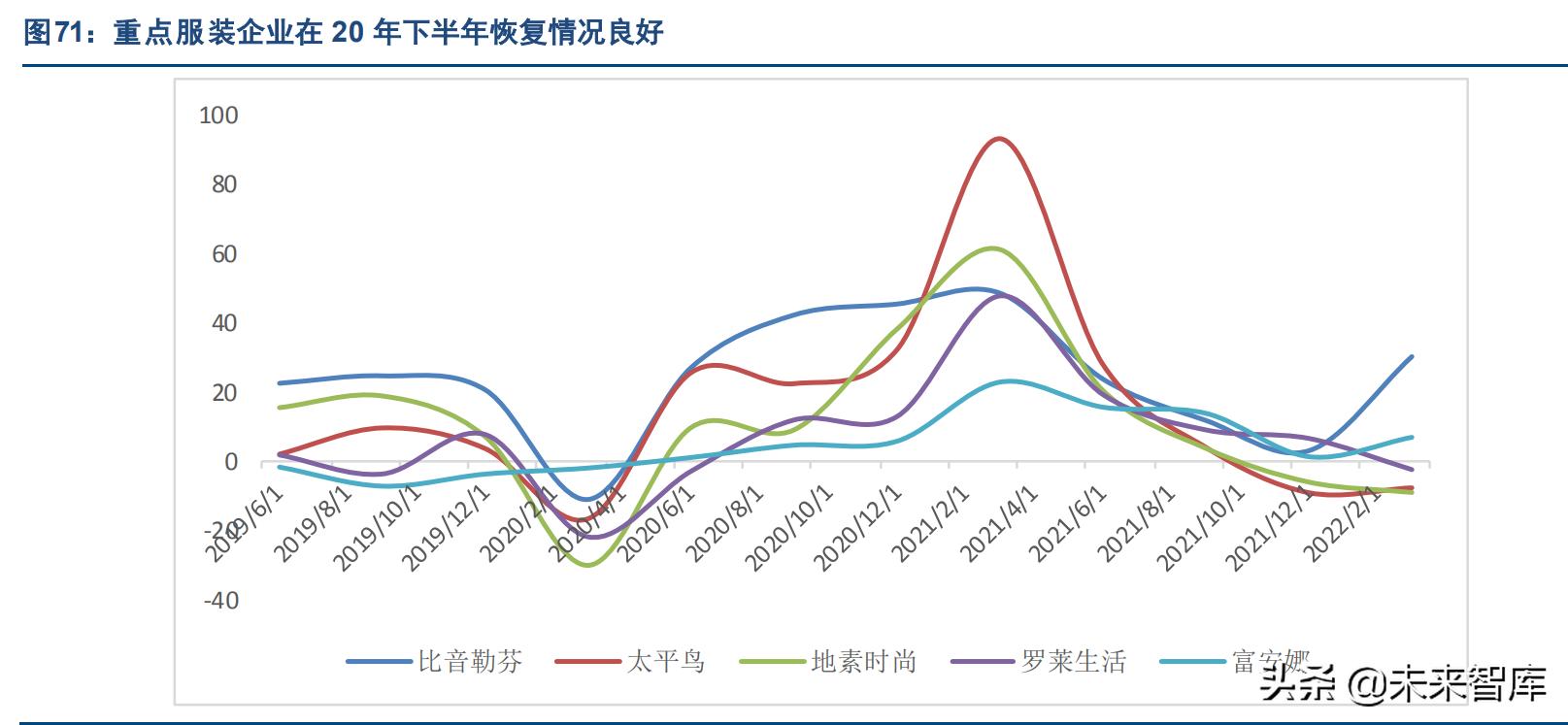

参考 2020 年的疫情走势和板块表现,我们看好服装家纺在下半年的反弹。2020 年全年来看,我国服装鞋 帽针纺织品社零消费下滑 6.6%,但是逐季度改善的趋势明显,至 20Q4 时已基本止住同比下滑情况。21Q1 纺服社零同比 20 年增长 54.2%,相对 19Q1 增长 4.5%,已实现较好增长。从重点公司看,优秀的国产 品牌自 20 年下半年至 21 年上半年呈现出优秀的恢复速度。运动品牌表现最优,安踏体育在 20H1 的增速达 到 9%,李宁 20H1 流水增速恢复至双位数,各国产品牌 21Q1 新疆棉的加持下均取得高增长。休闲服饰里 太平鸟自20Q2起开启了连续5个季度的高增长,并在21Q1实现了历史最好利润率水平,比音勒芬仅在20Q1 有过下滑,其他季度均实现正增长。家纺企业里,罗莱生活表现最优,在 20Q3、Q4 已实现双位数增长。

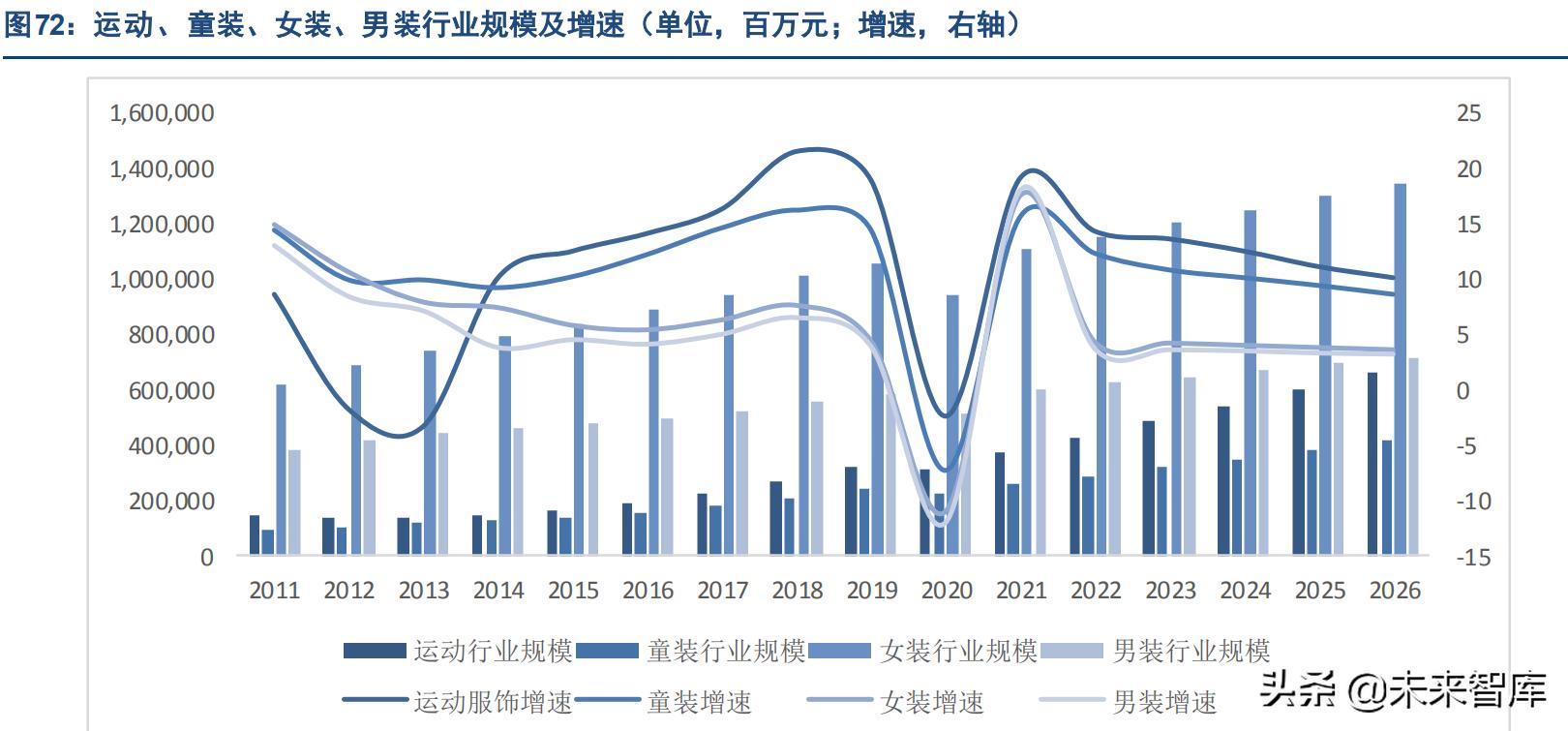

运动服饰仍然是最好的赛道,市场增速快,国牌市占率提升明显。根据欧睿的数据,2021 年运动服饰的市场 规模达到 3718 亿元人民币,增速达 19.1%,展望未来,欧睿预计运动服饰行业复合增长率能维持在 12%以上, 在 2026 年达到 6644 亿元人民币,仍然是增速最快的行业。(报告来源:未来智库)

格局上,与男装、女装、鞋类等其他服饰子行业 相比,运动行业具有功能性强的特点,头部品牌拥有技术和规模优势,具备提升市场集中度的基础。从欧睿 数据看,国产运动品牌的市占率近两年提升明显:运动行业集中度是各服装子行业中最高的,且集中度呈现 出逐年上升的趋势,2018 年-2021 年,运动行业 CR10 由 67.9%提升至 71.2%,且以李宁、安踏品牌市占率提 升最为明显,安踏集团旗下的 FILA 品牌份额也有明显提升。国产品牌在内外部因素共同驱动下,发展势头 良好,未来在高端市场的份额提升空间仍大(21 年 Nike、Adidas 的合计市占率为 30.3%)

5.2.2 纺织制造:优秀制造强化行业地位

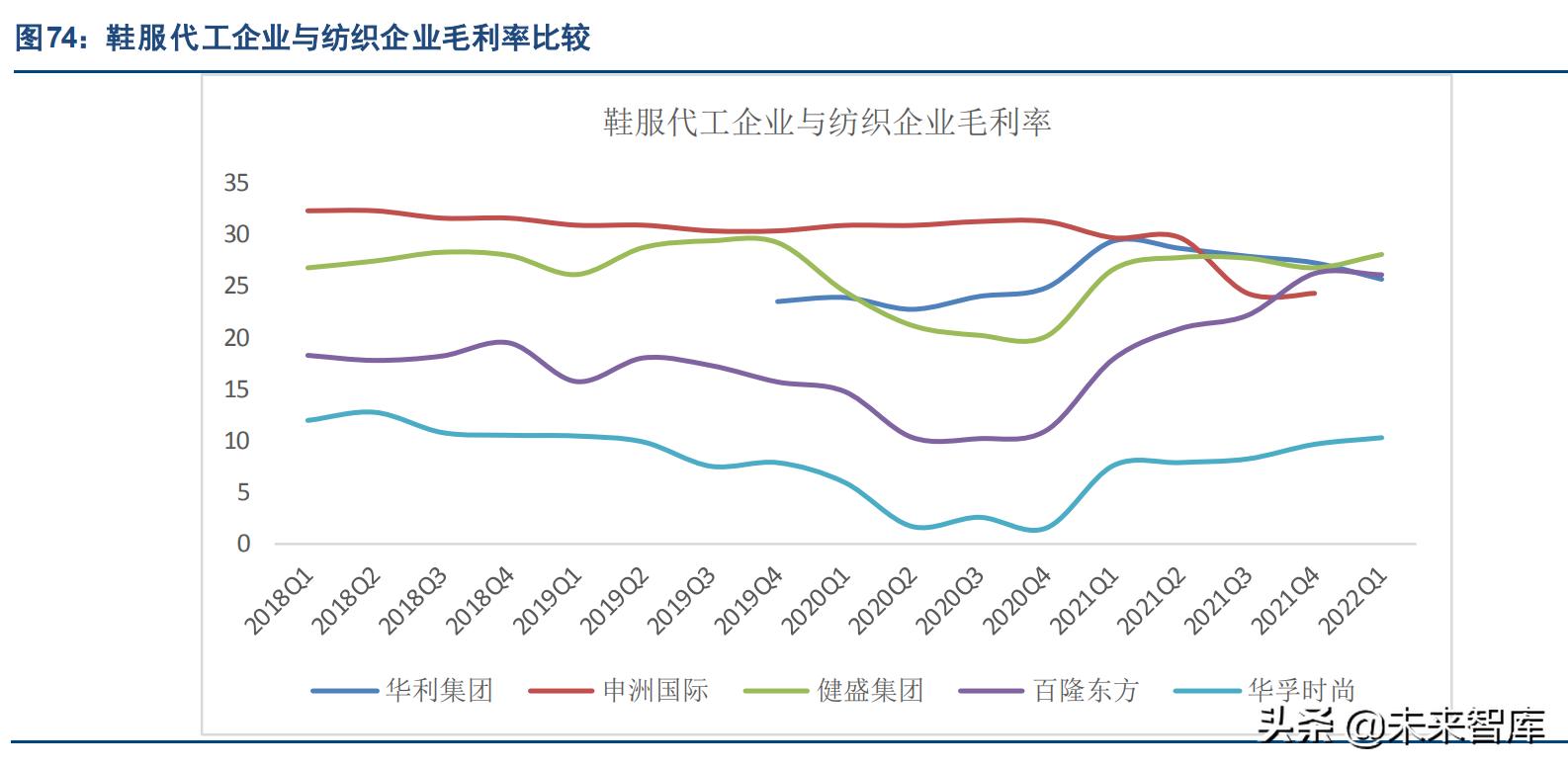

全球鞋服供应链被疫情影响和改变,鞋服代工企业和纺织企业的行业地位进一步夯实。人工成本的上升和疫 情管控,对于工厂提出了更高的要求,品牌新势力的崛起也创造着新的机遇。纵观鞋服代工企业和纺织企业 的毛利率:鞋服代工企业通过绑定优质客户,实现较高毛利,华立集团的毛利率在 2020 年实现明显跃升, 目前稳定在 26-27%左右,申洲国际短期主要由于疫情因素毛利率略有波动,但长期的毛利率中枢在接近 30%; 棉纺织企业,通过上游资源优势和技术积累,在行业内掌握着主动权,在原材料价格上涨时能充分收益。

长期来看,代工环节以优秀的效率绑定优质客户,棉纺企业以资源禀赋和在纤维、面料方面的技术积累,提 升行业地位。

优质纺织原材料供应商,提升行业地位。百隆与华孚是国内领先的色纺纱生产企业,随着技术的积累和 产品升级,份额有望提升,同时公司在行业内有较强的话语权,尤其在原材料价格上涨和维持高位的期 间,盈利优势明显。台华新材深耕锦纶材料的研发,再生锦纶和锦纶 66 的产能释放,强化了公司在锦 纶长丝行业的地位,助力公司开启新的成长周期。

短期来看:纺织制造企业出口导向型较多,受益于人民币对美元贬值明显。我们梳理了上市的纺织制造企业, 以出口收入占比在 20%以上的企业分析人民币汇率波动对公司短期经营影响,重点企业包括华利集团、健盛 集团、百隆东方、鲁泰和伟星股份等。 在人民币快速贬值阶段,出口纺织企业的收入确认和毛利率将有改 善。主要出口纺织企业,外销以外币结算,假设会计期末人民币贬值 5%,则外销收入及销币毛利都有提升。 美元净敞口较大的企业,将录得汇兑收益。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】未来智库 - 官方网站

版权声明:CosMeDna所有作品(图文、音视频)均由用户自行上传分享,仅供网友学习交流。若您的权利被侵害,请联系删除!

本文链接://www.cosmedna.com/article/437443545.html