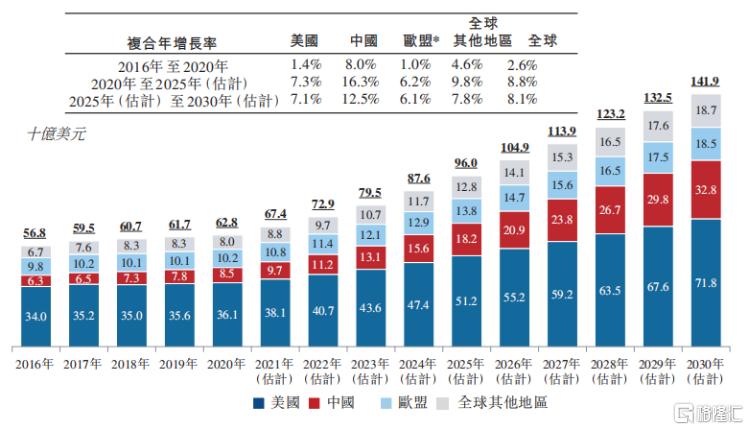

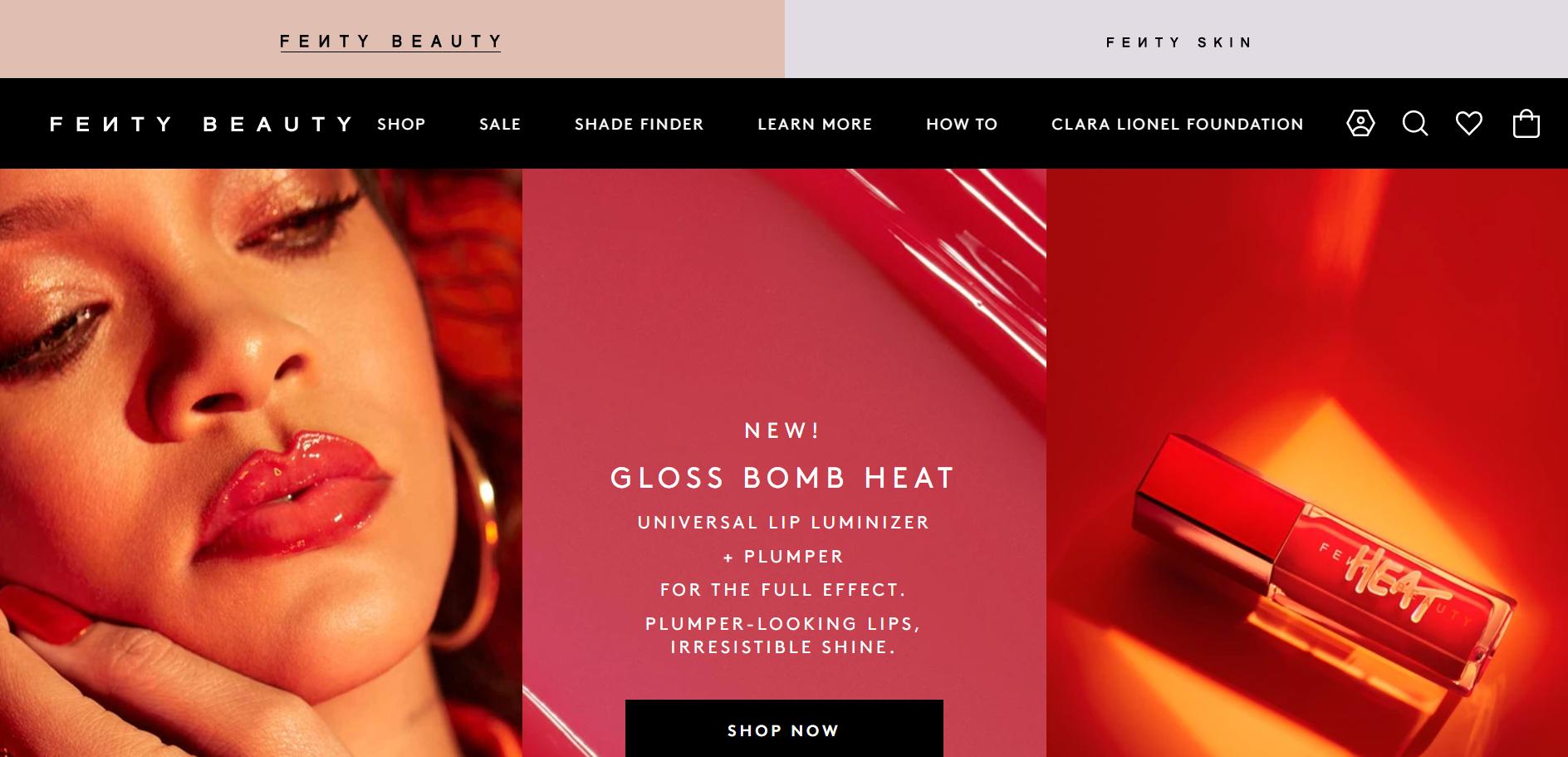

全球美护市场概览

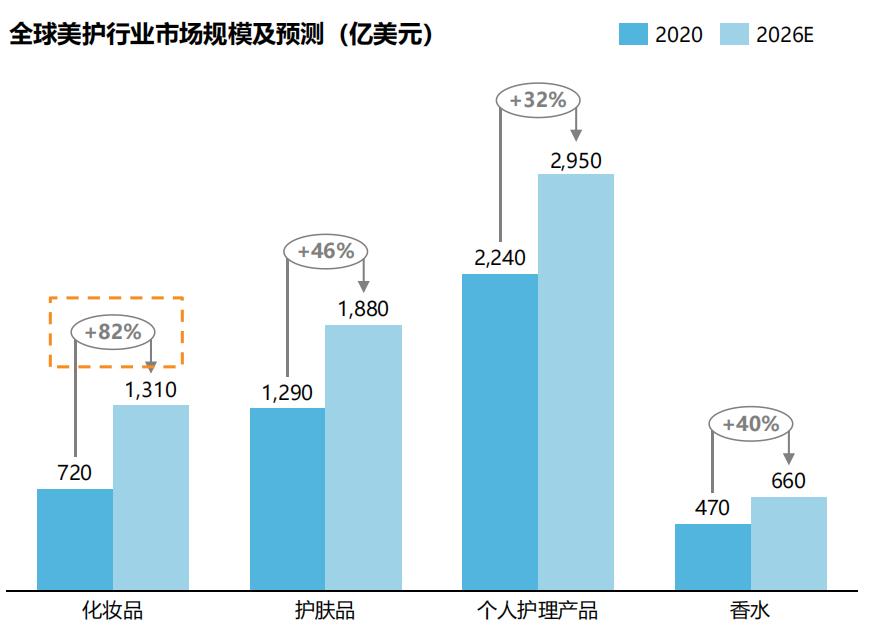

美容及护肤(美护)赛道具体可以分为化妆品、护肤品、个人护理、香水四大类;其中,美妆品类(化妆品)拥有最大的发展潜力。数据显示, 2020年至2026年,全球美妆行业收入规模增长率达81.1%,位列第一。

在过去的十几年里,无论经济形势如何变幻,全球美妆市场始终保持稳步增长的势头,越来越多的消费者也积极通过社交平台分享、交流美妆体验。据Twitter平台报告,2020年,Twitter上与美妆护肤相关的推⽂量达到4.6亿。即使在疫情的冲击之下, Twitter平台彩妆相关话题的讨论占比仍接近60%。

越来越多的中国美妆品牌开始走出国门。这一方面是因为中国国内市场竞争进一步加剧,流量红利减退,渠道成本持续上升;另一方面,中国虽已成为全球第二大美妆市场,但海外市场的体量仍不容小觑。Statista 数据显示,2022年全球化妆品市场规模将突破千亿美元。此外,亚太地区一直占据全球化妆品行业销售市场霸主地位,以日本、东南亚为主要出海目的地的中国美妆品牌海外市场广阔。

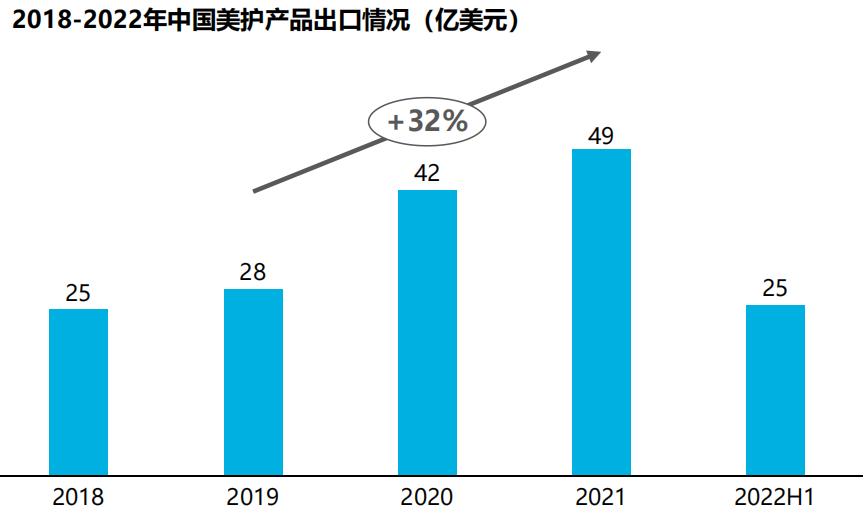

国货美妆品牌通过出海寻找第二增长曲线

在国内美妆市场竞争白热化以及增速放缓的背景下,不少国货品牌选择通过出海寻找第二增长曲线。近年来中国美容化妆品及个人护理产品的出口规模逐年增加,即使在疫情期间(2019-2021年),依旧保持了32%的年均复合增长率。

美容和个人护理市场主要由一般的消费者支出驱动。消费者支出考虑到各种因素,如人均收入、家庭债务水平和消费者预期。可支配收入的稳定增长和相应的生活水平的提高,以及对美容产品的高需求是市场持续高增长的原因。

疫情对全球市场的影响

消费者信心指数(CCI)是经济学家观察国家经济发展变化或经济周期变化的较为灵敏的经济指数之一。全球新冠疫情的爆发使得各国经济受到了不同程度的影响,旅游业、餐饮、航空等多个行业均遭受毁灭性打击,失业率增加,GDP下降。其中,在疫情初期,世界各国的CCI都有明显下降。

但在后疫情时代,随着各国疫情管控和生产逐渐恢复,CCI开始回落并呈现小幅上升趋势。这一方面反映了整体经济的复苏,另一方面,由于指数的前瞻性,回升也预示未来的几个月经济运行会有良好表现,这对于美护出海品牌是一个积极信号。

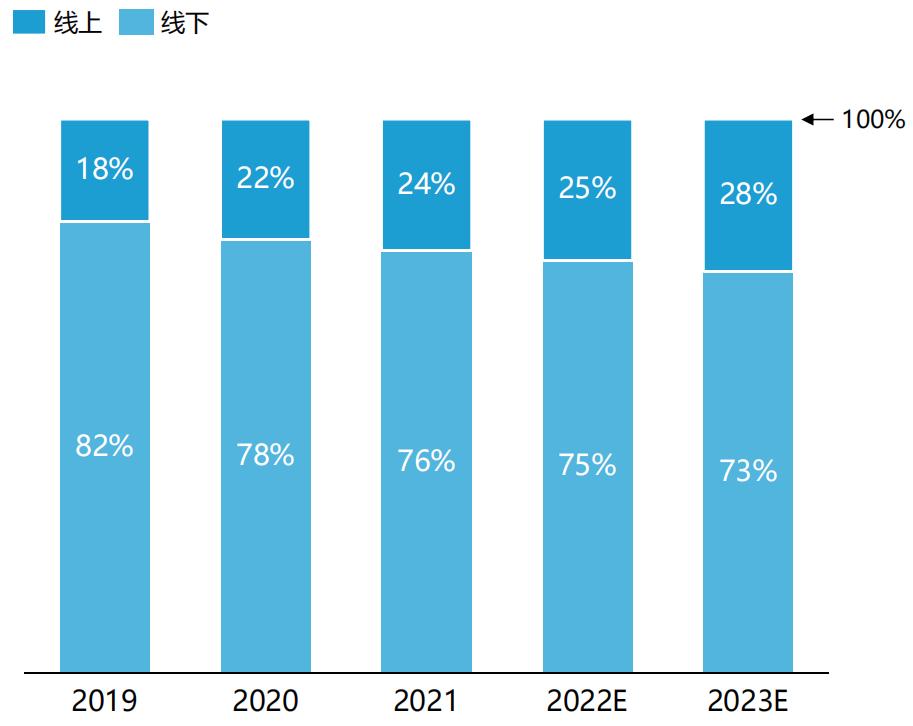

2019-2023年全球美护行业线上、线下渠道收入占比及预测

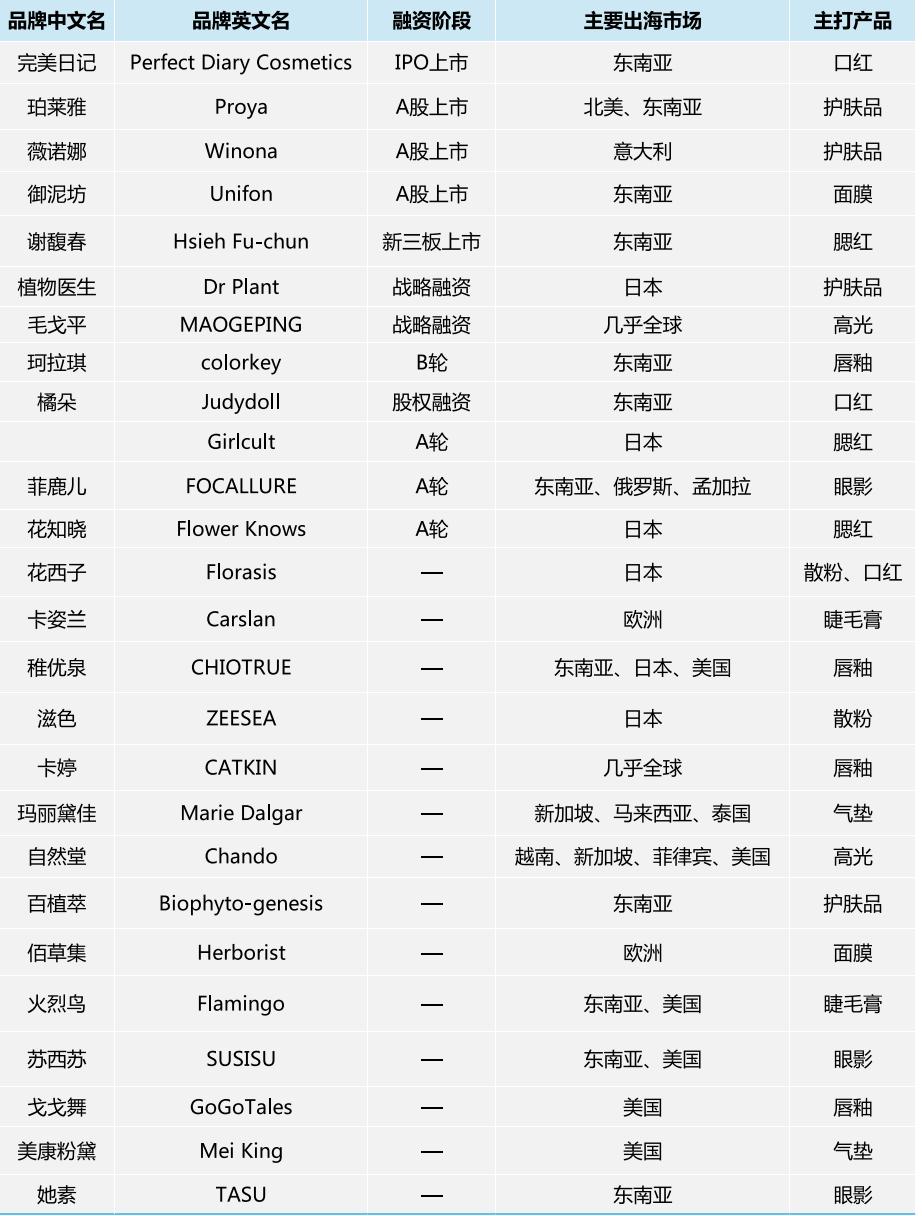

疫情同样极大地提升了美护行业的线上化率。全球范围看,虽然目前美护市场渠道仍以线下为主,但线上化率已成为了势不可挡的发展趋势。疫情发生之前美护行业线上化率仅为18%,而2022年这一数字已增长至25%。据Statista预测,2025年美护行业线上化率将达到33%。为了了解目前中国有哪些美妆品牌正在出海、这些品牌选择了哪些市场、主打产品是什么呢,盘点了目前中国市场所有美妆出海品牌的信息,如下图所示。

中国美妆出海品牌依托平台扬帆起航

整体来看,中国美妆出海品牌在产品品类、出海渠道以及市场选择上都呈现出了一些共性和特点。从品牌主打产品品类来看,口红、眼影、腮红是中国美妆品牌出海最常见的品类。另外睫毛膏、粉饼的出口量也存在逐渐增长的趋势。

此外,还发现这些美妆出海企业总部多设立在中国东南沿海地区,其中广州成为孕育美护品牌最多的城市,一些知名品牌有:完美日记、花西子、橘朵、至本、红地球、珂拉琪等。另外,广州有近3/4的天猫卖家主营美护产品,是全国的1.6倍。

从跨境美妆的渠道来看,中国美妆品牌出海主要有以下四类渠道

第一类:在Amazon 、 Shopee、Lazada、AliExpress等电商平台上架,依托平台流量,配合平台活动完成品牌搭建和产品推广。

第二类:自建海外独立站,品牌配合邮件营销、Facebook等站外引流方式,打造品牌知名度,建立自由流量池。在亚马逊封号事件的影响下,越来越多的出海品牌将目光转移到了独立站上。

第三类:入驻TikTok-Shop、Facebook-Shop等平台,依托社交媒体本身的巨大用户池和自身营销吸引目标客户。

第四类:入驻目标市场本土的电商购物网站或美妆垂直网站。这些平台的客户基数虽然不大,但存有粘性高、对口性强的优势。

中国美妆出海市场选择因素分析

总的来讲,中国美妆出海品牌的海外渠道主要集中在线上,且出海时间相比其他两个赛道较短,尚且属于早期试水阶段。

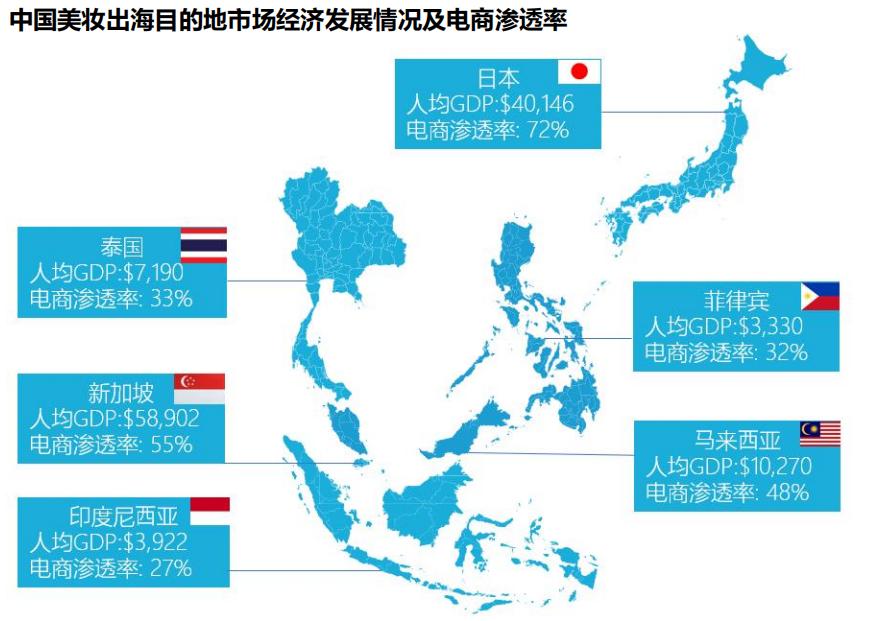

从出海市场选择来看,文化、人口方面一定程度的相通性降低了产品本地化难度,因此东南亚成为了许多美妆国货出海首站的热门选择。此外,还有不少品牌首选出海市场便定位在日本。

东南亚是全球化妆品行业重点开发的“未来市场”。根据Mintel数据显示,2019年,东南亚美容美妆市场规模达到了1640亿人民币,预计2025年将达到3048亿人民币,年复合增长率(CAGR)为9.3%,高于中国市场未来五年化妆品8.23%的年复合增长率。

通过调研分析认为中国美妆出海品牌未将欧美市场作为主要目的地的原因,可以概括为以下几方面

第一,产品匹配度与本土化难易度。亚洲与欧美消费者属于两种肤色人群,肤色和肤质的差异导致两个地区的消费者在彩妆产品的选择、妆容风格的呈现以及流行趋势方面有很大不同。此外,日本和东南亚同属亚洲,与中国地理位置接近,文化和人种肤色相似,美妆产品需求差异较小。因此国货美妆产品与当地市场匹配度更高,中国出海品牌推广难度相对较低。此外,自2019年起日本市场“中国妆”的兴起和流行也成为了中国美妆品牌出海日本的重要推动因素之一。

第二,发达国家和地区市场空间小。与东南亚地区相比,欧美发达市场的电商渗透率较高,英国高达84%,美国即使稍微逊色但也达到了80%。换言之,欧美国家电商发展已经趋近饱和,新兴品牌很难从中突出围。相反,电商渗透率均不高的东南亚,是新兴品牌入场的最佳选择。

第三,政策支持。2022年1月,RCEP协议正式生效,首批生效国家包括文莱、柬埔寨、老挝、新加坡、泰国、越南等东盟六国和中国、日本、新西兰、澳大利亚等非东盟四国。RCEP协议的落地实施将使东南亚货物贸易开放水平达90%以上。这意味着中国企业出海东南亚和日本时能够享受更优的关税政策,节省成本。此外,RCEP采用信息化的高效管理手段,简化了各国间的通关手续。

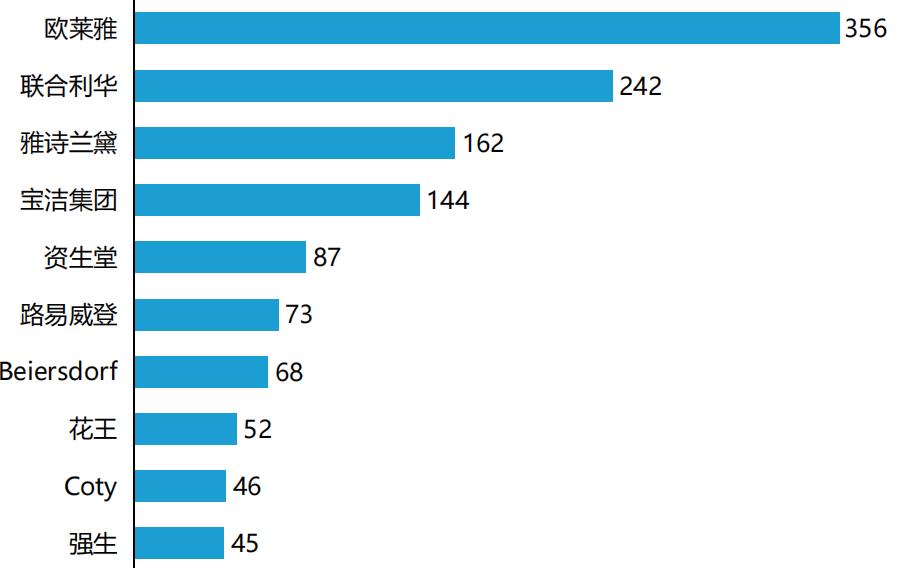

第四,品牌力打造难度大。纵观全球美妆市场,绝大多数的顶尖美妆品牌都出自欧美国家和地区,例如雅诗兰黛、宝洁、兰蔻、香奈儿等。具有较强国际影响力的中国美妆品牌寥寥无几。 因此,中国美妆品牌想要在欧美国家争得一定市场份额难度较大。

版权声明:CosMeDna所有作品(图文、音视频)均由用户自行上传分享,仅供网友学习交流。若您的权利被侵害,请联系删除!

本文链接://www.cosmedna.com/article/872219912.html