上海家化是国内美妆龙头企业,经过百年发展,发展成为年销售额逾70亿元的大型美妆日化集团,产品涵盖美妆、个护家清、母婴等多个领域 ,拥有“佰草集”、“六神”、“美加净”、“高夫”、“启初”等诸多著名品牌,占据了众多关键细分市场的领导地位

适应新时代,提出“123经营方针”即以消费者为中心,以品牌创新和渠道进阶为两个基本点,以文化、系统与流程及数字化为三个助推器

主要业务

1. 自营业务包括护肤、个护家清、母婴产品的研发、生产和销售,品牌包括佰草集、玉泽、高夫、美加净、典萃、双妹、启初、汤美星、六神、家安等

2. 合作品牌包括片仔癀(口腔护理)、艾禾美、芳芯、碧缇丝

核心竞争力

(1)完善的研发系统实力

(2)源远流长的品牌资产以及在美妆、个护家清、母婴品类的全面布局

(3)全面的渠道覆盖和强大的客户资源

(4)先进的生产能力和供应链管理能力

品牌管理

(1)双妹

诞生于1898年,是国内首屈一指的民族领军品牌,2010年上海家化将双妹重新设计并推出市场,双妹成为国货中少有的定位于高端一线的美妆品牌。

(2)六神

六神花露水市场份额自上市以来一直保持第一,2021年首发新款六神沐浴露

(3)佰草集

舒爽系列:佰草集轻柔洁面啫喱、佰草集舒爽化妆水、佰草集舒爽润肤霜、佰草集舒缓面膜

平衡系列:平衡洁面乳(60)、平衡水(120)、平衡露(170)、平衡面膜(70)

佰草集典萃:以CS渠道专供系列的身份问世;2020年在上海家化每年3月份佰草集典萃正式升级为一个独立的品牌

(4)玉泽

作为中国皮肤科学护肤品领导品牌,玉泽一直致力于为亚健康皮肤提供安全、有效、专业的护肤品

(5)美加净

国内第一支护手产品 —— 美加净护手霜,开创了护手霜品类,市场份额自上市以来一直保持第一

银耳珍珠滋润霜(银耳珍珠滋养霜)、MAXAM保湿滋养护手霜、MAXAM银杏养颜洗面奶、MAXAM灵芝长效保湿霜

(6)启初

于2013年推出的全新品牌——中国第一个以初生自然能量呵护初生婴幼儿身体发肤的个人护理品牌

旗下首个“植物之初系列”由以初生嫩莲叶柔净系列、初生胚米润肤系列、初生胎菊新生特护系列和初生绿茶芽衣物呵护系列四大子系列组成

(7)汤美星 —— 2017年通过公司历史上最大规模的收购案,将汤美星收入麾下

(8)高夫 —— 第一个男性化妆品品牌

(9)家安 —— 家居清洁专业品牌,主打家居清洁、消毒领域

营业收入

全年实现营收76.46亿元,同比增长8.73%

实现归母净利润6.49亿元,同比增长50.92%

创下6年以来最高水平

分季度看

第一季度实现营收21.14亿元,实现归母净利润1.69亿元

第二季度实现营收20.95亿元,实现归母净利润1.16亿元

第三季度实现营收16.20亿元,实现归母净利润1.34亿元

第四季度实现营收18.15亿元,实现归母净利润2.28亿元,同比增加8.71%

分品类看

护肤实现营收26.97亿元,同比增长22.22%,占总营收35.31%,毛利率为71.23%

个护家清实现营收24.10亿元,同比增长0.42%,占总营收31.55%,毛利率为55.14%

母婴实现营收21.58亿元,同比增长4.18%,占总营收28.25%,毛利率为51.09%

合作品牌实现营收3.73亿元,同比增长6.48%,占总营收4.89%,毛利率为36.55%

分渠道看

线上渠道:实现营收25.01亿元,占总营收42.04%,天猫渠道加码店铺直播,京东渠道调整后实现扭亏为盈,拼多多及兴趣电商平台均实现较大增长,共运营82家店铺(20年仅36家)

线下渠道:实现营收44.27亿元,占总营收57.96%,商超、百货、CS(化妆品专营店)渠道占比33%/6%/7%,新零售业务同增超100%,关闭门店111家现存866家

研发能力

2021年度研发费用支出1.63亿元,同比上升13.07%

2021年度新提交82项专利申请,同比增长68%,其中发明36项(其中5项PCT国际专利),8项实用新型、38项外观设计

截止2021年底,授权有效专利374项,其中发明89项,实用新型20项,外观设计265项

产能建设

主要分为五个自有工厂生产和OEM/ODM外协工厂代加工两种模式,目前暂无新建产能

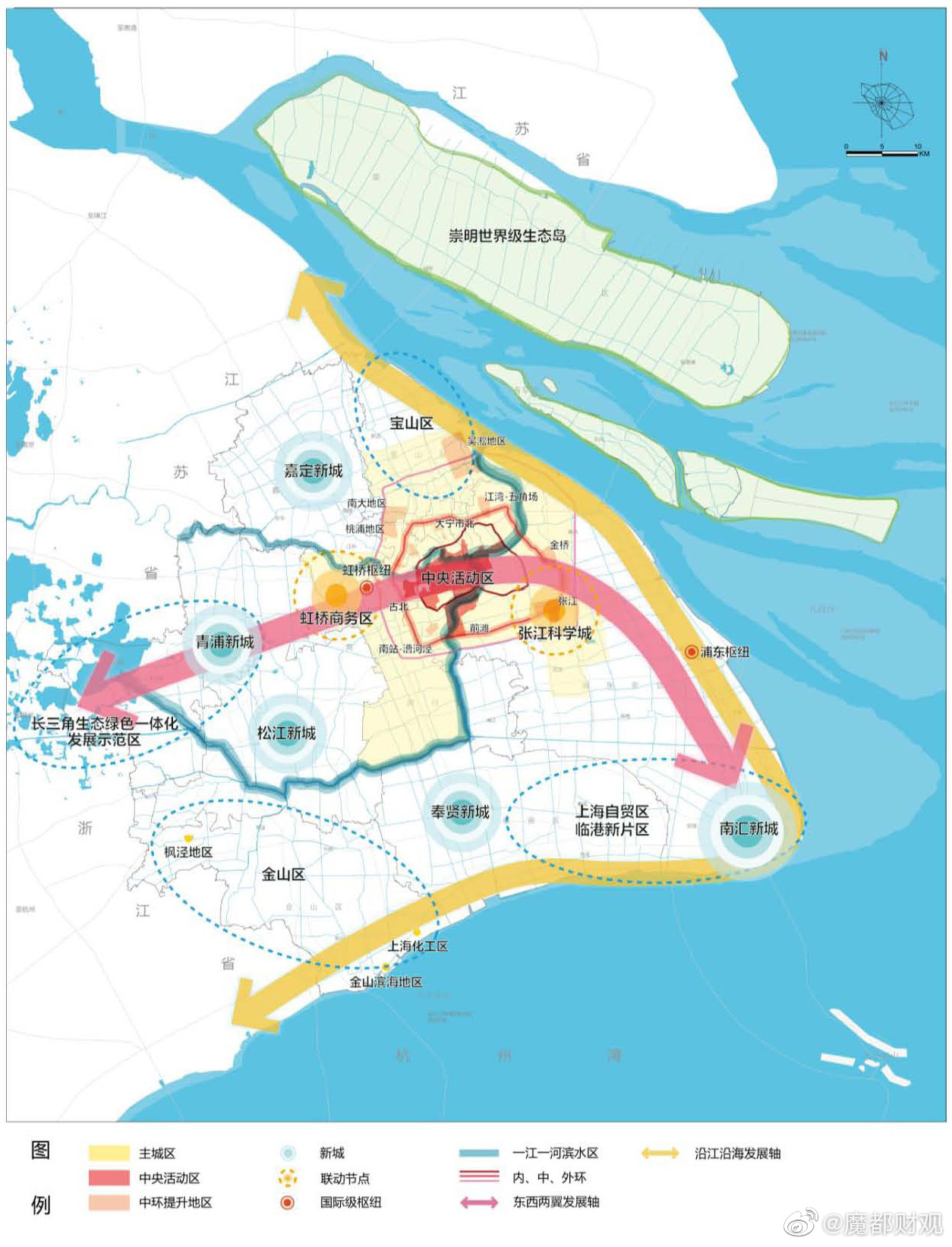

(1)青浦跨越工厂拥有十一条液洗包装流水线和二十二条膏霜包装流水线,主要生产佰草集、玉泽、高夫、双妹、典萃、美加净、启初、汤美星、六神等品牌,设计产能为 7亿件/年,目前产能利用率31%

(2)海南工厂生产六神品牌花露水,设计产能 9300万件/年,目前产能利用率99%

(3)东莞工厂多品类生产,设计产能3000 万件/年,目前产能利用率92%

(4)英国工厂主要生产尿布压缩塑料膜,约1630万件/年;尿布处理桶 80万件/年,目前产能利用率85%

(5)摩洛哥工厂主要生产奶瓶,约1300万件/年;围兜 90万件/年,目前产能利用率81%

此外,在全国拥有8个配送中心,近30家经营部,仓库总面积达80000平方米左右

**以下是券商对上海家化的未来业绩预估**

安信证券

聚焦护肤品类,品牌复购率提升明显

(1)玉泽:天猫国潮日位列国货美妆第一名,品牌客户数提升约59万至361万,复购率42.58%

(2)佰草集:精简SKU,依托诺贝尔奖研究推出新品,打造植物本草技术,品牌客户数提升约8万至193万

(3)六神:延伸产品品类,携手全新代言人,致力于品牌年轻化、场景化、四季化

(4)高夫:提升高端男士护肤占比,推出洁面新品

(5)美加净:扭转下降趋势,发展低线城市下沉市场

线上电商引领增长,线下拥抱新零售:线上通过创新自播内容、多元化平台等方式摆脱天猫平台和超头直播的单一打法和社区团购业务下滑影响。线下积极拥抱新零售,关闭长尾门店111家,提升渠道运营能力

降本增效毛利率提升:毛利率58.73%系调整产品结构所致,包括提升高毛利率的护肤品品类销售占比以及品类内高毛利单品销售占比,迭加成本端优化产品配方和简化产品包装的原因。费率方面,2021年销售费用率38.54%,营销费用率有下降趋势,管理费用率10.34%基本持平,研发费用率2.13%升主要是增长研发投入

应收、存货周转天数大幅减少,营运能力改善:经营性现金流量净额9.93亿元同比增加54.34%,主要系销售收入同比增加所致;应收账款周转天数减少3天至51.76天,系加速回收经销商信贷所致;应收存货周转天数减少11天至99.17,系去除长尾的SKU所致

预计2022-2024年公司营业收入分别为89.37/103.97/119.12亿元,同比增长16.9%/16.3%/14.6%;归母净利润分别为8.04/10.27/12.62亿元,同比增长23.9%/27.7%/23.0%

浙商证券

盈利能力:毛利率净利率再创新高

(1)精简SKU,高毛利护肤品类占比提升

(2)电商精细化运营,超头占比下降

(3)线下百货渠道柜台关店优化、SPA线上化成功改善线下盈利能力

(4)21年净利同增2.2亿元,全资子公司Abundant Merit贡献7777万元(汤美星等婴童品牌产品生产效率提升拉高毛利+银行借款利息支出同比减少)

在应收、应付、库存和经营现金流的角度均达到过去6-8年最好水平

品牌创新:结构优化,品类丰富

(1)产品创新:精简SKU,打造头部新品,提升消费者黏性。新品研发周期从12个月缩短至8.5个月,全品牌头部产品聚合度达71%,未来有望提升至80%

(2)品牌焕新,年轻化重塑。除推出年轻化新品,在营销端也采用年轻化打法,玉泽/佰草集Z时代人群占比同增25%/62%

渠道进阶:多元化探索,精细化运营。对外合作+数字化+智慧零售+私域运营+业务模式创新五位一体

(1)渠道多元化,加码线上,改善线下

线上:一方面加速电商发展。另一方面特渠业务受受平安寿险改革影响导致团购业务下降有望改善,预计22第二季度有望得到改善

线下:拓展智慧零售、优化效率

(2)精细化运营+私域运营,加速增粉同时提升顾客黏性

预计2022-2024年公司营业收入分别为87.95/101.95/118.86亿元,同比增长15.02%/15.93%/16.58%;归母净利润分别为8.34/10.15/11.84亿元,同比增长28.46%/21.65%/16.65%

中信证券

盈利能力大幅提升,四季度单季实现营业收入18.16亿元,同比增加8.71%;归属净利润2.29亿元,同比增加93.75%

聚焦爆品、精简SKU效果显著,护肤高增、其他品类逆势增长

①护肤(佰草集、玉泽、典萃、高夫、美加净)成为第一大板块:

佰草集营收增速超30%,天猫旗舰店及百货客户数增至192.6万,复购率大幅提升至41.6%

玉泽营收增速超20%,客户数增加58.6万人至361.1万,复购率提升至42.6%,新品蓝舱精华表现靓丽

典萃营收增长超35%,高夫超15%,美加净接近10%,双妹超15%

②个护家清(六神、家安)逆势维稳:

六神营收实现高个位数增长,新品菁萃沐浴露在上市首月即斩获天猫V榜沐浴露品类第一,提升了品牌在沐浴露品类的竞争力和年轻市场渗透率

家安因为受到特渠的影响,营收下降逾10%

③母婴(启初、汤美星)保持增长:

启初营收增速超过20%

汤美星受国际供应链影响营收略有下降约2%

④合作品牌(片仔癀、艾禾美、碧缇丝、芳芯)收入同比增长6.48%,毛利率降至36.55%

渠道进阶,线上多平台布局,线下智慧零售降本增效

盈利能力大幅提升,营运水平持续优化

“精简”+“聚焦”策略成效显著;线上占比持续提升,抖音渠道爬坡迅速;新零售渠道占比提升引领线下增长

预计2022-2024年公司营业收入分别为87.49/98.70/111.11亿元,同比增长14.4%/12.8%/12.6%;归母净利润分别为7.89/10.44/12.56亿元,同比增长21.6%/32.3%/20.2%

华安证券

聚焦护肤品类,头部品牌表现亮眼

坚持“123”经营方针,品牌端聚焦护肤品类。聚焦爆品、精简SKU,集中资源打造头部品牌。通过内容营销、IP跨界合作等精准的营销使产品触及了更多的年轻消费者,也深化了品牌的形象,增强了品牌黏性

线上多平台运营,线下拥抱新零售

(1)线上进行精细化运营,推动多平台布局。2021年总共运营了82家店铺,比2020年的36家增长超一倍。

(2)家化直播中心上线,通过近18,000千小时直播助力公司自播业务

(3)线下持续线下推动新零售转型,新零售增长超过100%,占比已经超过国内线下渠道的10%

高毛利业务占比提升,促进公司盈利能力改善

预计2022-2024年公司营业收入分别为92.12/109.18/126.62亿元,同比增长20.5%/18.5%/16.0%;归母净利润分别为8.09/9.75/11.39亿元,同比增长24.6%/20.6%/16.8%

风险提示

新冠疫情持续恶化,宏观经济增速放缓,渠道结构风险,新品培育不及预期等

版权声明:CosMeDna所有作品(图文、音视频)均由用户自行上传分享,仅供网友学习交流。若您的权利被侵害,请联系删除!

本文链接://www.cosmedna.com/article/748559877.html