本文作者:长桥海豚投研

2022 年 1 月 17 日,韩束、一叶子等品牌母公司上海上美化妆品股份有限公司正式向港交所主板递表。关于上美,知道的人可能不是很多,但说到它的子品牌韩束,听过的就多了,上海上美是领先的国货化妆品公司,仅 20 年的经营时间已经拥有韩束、一叶子、红色小象等多个品牌,且于 2020 年,上美是唯一拥有两个护肤品牌(韩束、一叶子)年销售额超过 20 亿的国货化妆品公司,同时红色小象零售额超过 15 亿,在中国市场国货品牌母婴护理产品中居首。

化妆品行业,按品类划分可分为护肤品、彩妆、护发、洗浴、口腔护理、婴童护理、男士护理、香水等多个领域。从全球范围内看,护肤品是化妆品中的第一大品类,占比接近 30%,就国内护肤品行业而言,上海上美是领先的国货护肤化妆品公司,国货品牌护肤产品前三,公司拥有广泛而活跃的全渠道零售及分销网络,且线上渠道占大头。

在本篇文章中,长桥海豚君主要来解决以下问题:

1、化妆品的销售渠道模式是什么?国货化妆品为何从大众市场起家?

2、上美目前的产品矩阵如何?

3、上美目前的销售渠道是如何安排的?

一、从定位和渠道对比看本土品牌逆袭之路

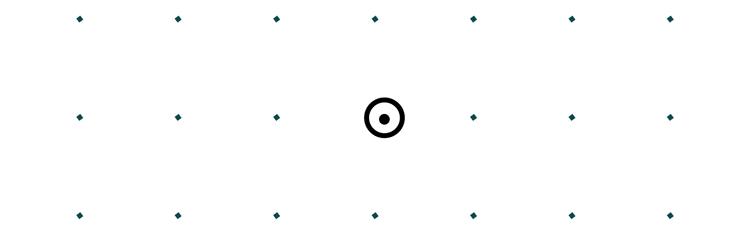

目前国内化妆品企业主要销售模式可分为经销模式、直营模式以及代销模式三大类别为主,其中又可以细分为线上渠道和线下渠道,其中线上平台主要有天猫、京东等,线下渠道主要分有百货商店、超市及大卖场和化妆品专营店等。

数据来源:长桥海豚投研整理

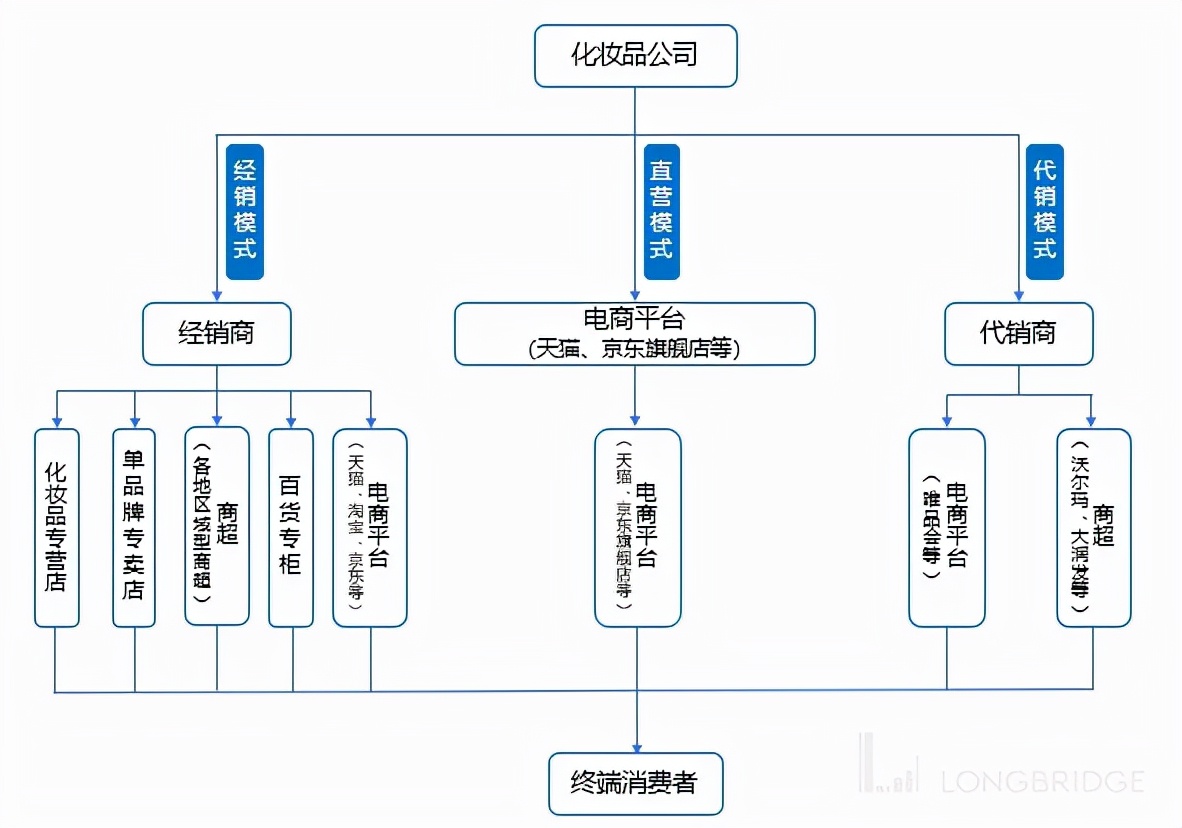

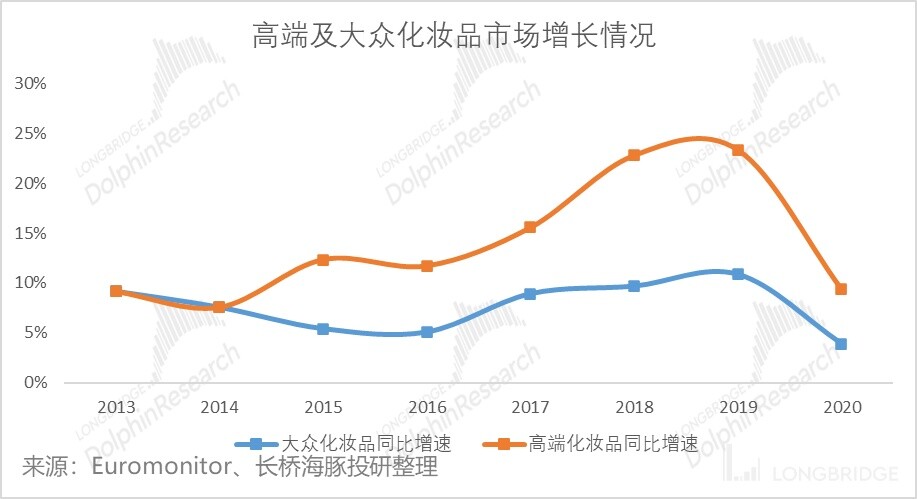

长桥海豚认为目前大众化妆品消费仍然占据我国主要市场,中高端消费群体相对有限。尽管近年来以欧莱雅、雅诗兰黛为代表的国际品牌高端产品在中国市场的发展如火如荼,但是根据欧睿咨询统计,大众化妆品消费在整体市场中的占比仍然高达 73%。

2016 年在高端市场强劲增长复苏和大众市场增速企稳的带动下,化妆品行业整体增速拐点开始向上,2020 年受新冠肺炎疫情影响,增速有所下降,但预计疫情过后,无论是高端还是大众化妆品市场规模将重新回到正常增长水平。

值得一提是的,虽然目前大众化妆品增速低于高端化妆品增速,但由于目前大众化妆品多由国货品牌构成,市场集中度较高端化妆品市场更为分散,长桥海豚君认为以上海上美为代表的国货大众化妆品龙头企业依然能凭借其品牌及渠道优势进行市场份额收割,从而跑出远高于行业的收入业绩增速。

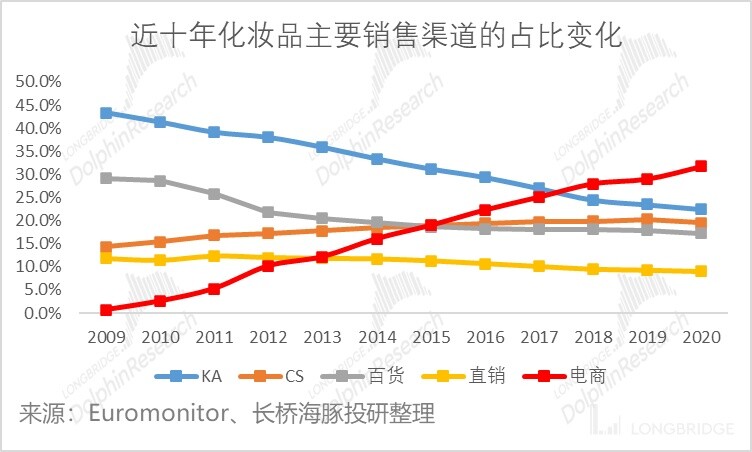

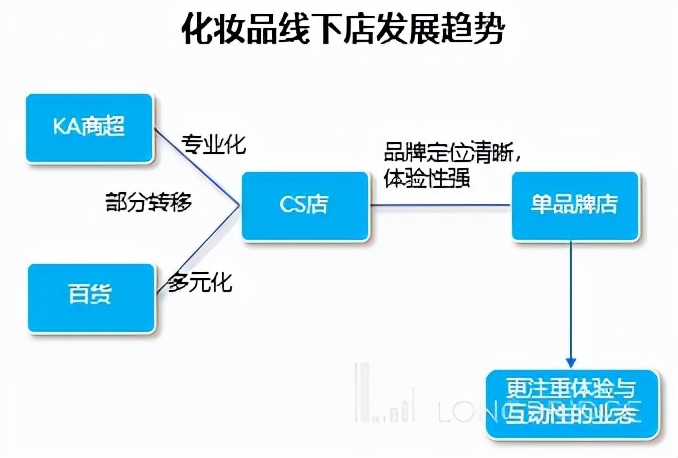

本土大众化妆品品牌经历了两大红利期,首先是CS 渠道(化妆品专营店)的蓬勃发展。根据欧睿咨询数据显示,2003-2020 年的十七年期间,CS 渠道占比从 9.5% 上升到 19.5%,从边缘渠道成长为主流渠道之一。当时处在初创阶段的本土品牌,如韩束、自然堂、珀莱雅等,也正是借助专营店渠道崛起于大众市场,而实力雄厚的外资品牌,特别是定位中高端的外资品牌,仍然主攻百货专柜渠道,给了本土品牌在化妆品专营店发展的机会。

而后,电商渠道后来居上,伴随互联网用户红利,日化行业线上渗透率从 2009 年的不足 1% 上升到 2020 年的第一大渠道,占比 31.7%,而传统商超和百货渠道逐年下滑。

一方面,国产品牌凭借本土化以及灵活的供应链反应优势,最早进驻电商渠道,另一方面,电商 “便宜、打折” 的形象与外资高端品牌形象不符,且外资品牌大多深受电商假货困扰,起初是怀疑、排斥电商渠道,然而御泥坊、膜法世家、阿芙等 “淘系品牌” 却应运而生,随后,百雀羚、韩束、自然堂等头部国产品牌也在电商渠道大放异彩。

大众市场目前是国产品牌主战场,本土公司市占率逐年上升。大众市场,产品及品牌壁垒相对较低,本土品牌具有更强的消费者洞察力,同时并依托渠道(CS 渠道以及线上渠道)以及在营销上重投入拓展市场,2012-2020 年,跻身大众市场前 20 名的本土公司由 8 家增加至 10 家,累计市场份额由 11.6% 提升至 26.1%,前 20 名中国际公司市场份额则受到严重挤压,由 49.4% 降至 37.8%。

在大众化妆品市场,国际品牌宝洁占据主要市场份额,其次是欧莱雅,本土品牌珀莱雅、上海上美和百雀羚占有一定的市场份额。

数据来源:Euromonitor、长桥海豚投研整理

二、深耕大众市场,三大核心品牌共同驱动收入增长

上美集团成立于 2002 年,目前是一家拥有 “多品牌” 的公司,旗下产品覆盖护肤、面膜、母婴护理、彩妆等品类。

上美集团将自己的创业历程拆分为两个阶段:2002-2012 年是 1.0 时代,集中精力扩大 “韩束” 单一品牌的影响力,2013 年至今的 2.0 时代,开始发展多品类矩阵。

2002-2012 年,随着《蓝色生死恋》、《来自星星的你》等韩剧的热播,韩流夹着韩国护肤品席卷中国,也让国内的 “韩国代购” 赚的盆满钵满。借势韩流之风,国内边涌现出不少蹭韩妆热度的国产品牌,如韩束、韩后等国货,凭借名字中的 “韩” 字、韩国当红艺人的代言,收获了一众粉丝,逐渐打造出品牌影响力,这便是上美集团营销 1.0 时代,集中精力扩大 “韩束” 这一核心品牌的影响力。

2013 年至今,则是上美集团多面开花的 2.0 时代,开始发展多品类矩阵。除了已打造核心品牌韩束之外,上美集团陆续推出一叶子、红色小象、高肌能、安弥儿、极方等品牌,根据弗若斯特沙利文报告显示,2020 年韩束的零售额约为 29 亿元,一叶子的零售额为 22 亿元。

数据来源:公司公告、长桥海豚投研整理

从营销方式来看,上美集团采取的也是较为传统的 “大品牌 + 系列产品” 营销手段。除此之外,借势也是其营销策略之一,在韩妆大火之时热捧韩束打造核心品牌,在日本药妆大火之时,又借势日本技术对其产品包装。

上海上美旗下目前有九大品牌,长桥海豚君以 “3+3+3” 品牌矩阵进行划分,与国内化妆品公司相比,相同的是上美实现多品牌覆盖,不同的是品牌矩阵更突显层次分明,分明体现在三方面:一是品类分明,以护肤为基础,发力母婴和洗护,二是定位分明,继续在大众化妆品深耕的同时开始试探中高端市场,三是品牌发展周期分明,稳定成熟品牌、发展新锐品牌、孵化新兴品牌。

数据来源:公司公告、长桥海豚投研整理

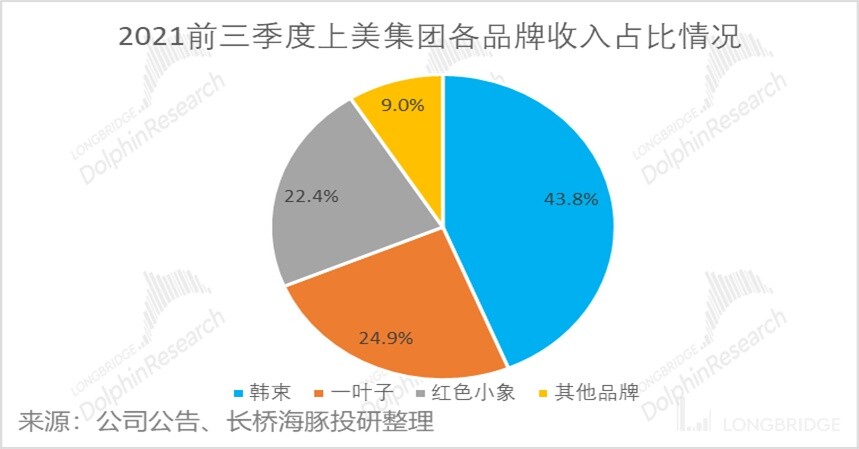

上美集团收益主要来自 “韩束”、“一叶子” 和 “红色小象” 三个品牌,2021 年前三季度合计贡献占总收益 91.1%。其中,主打护肤品的 “韩束” 是上美集团第一个、也是最成熟的品牌,贡献近 4 成的营收。

整体而言,通过上美集团的品牌矩阵可以看出,韩束、一叶子、红色小象均为面向大众的中低端品牌,以韩束包含洗面奶,水,乳,精华,霜,眼霜,BB 霜的红石榴礼盒 6 件套为例,其天猫官方售价不到 200 元,算上活动折扣到手价仅 100 多元。

数据来源:天猫、长桥海豚投研整理

值得关注的是,上美集团近年推出的安弥儿、极方等品牌,则主打中高端产品,上美集团也将推出高端品牌上田耕作(以原 SK-II 资深科学家命名),作全面布局。长桥海豚君认为试水非大众化妆品市场,上美集团中高端、高端产品布局能否成功接力韩束、一叶子,目前还需要时间验证。

三、渠道转型及时,线上运营能力强

在渠道层面,韩束依托 CS 渠道 (化妆品专营店) 崛起,随后逐渐铺开全渠道,2008 年进 KA 渠道,2009 年进电视购物渠道,2013 年开始启动电商战略,2014 年实现全渠道营销。

2009 年,韩束的身影不断出现在 “下沉市场” 的电视购物频道,低成本却高转化的渠道营销让韩束一下爆火,2010 年韩束做到了电视购物行业的第一名。

为了快速扩大知名度和抢夺市场份额,尝到电视购物甜头的上美集团也开始了激进的营销策略。

2014 年起,上美集团从电视购物转战综艺赞助、线下投放,斥资 5 亿元冠名江苏卫视《非诚勿扰》成为当时 “中国广告史第一大单”,线下则在全国范围投放万达影院,开启长达 4 年的大荧幕 “霸屏”。

随着短视频和社交媒体掌握话语权,上美又将目光转移到直播间和短视频。上美集团副总裁刘明曾明确表示,上美在线上渠道的布局野心,在 2019 年公司就已加大线上布局,上美就成立了社交零售部门,社交电商,社交直播、新零售电商部门,并对抖音、小红书、直播等新型流量阵地进行深挖。

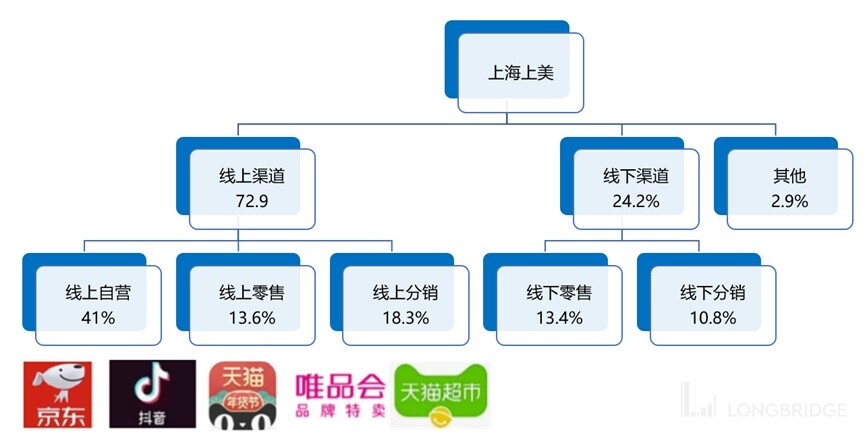

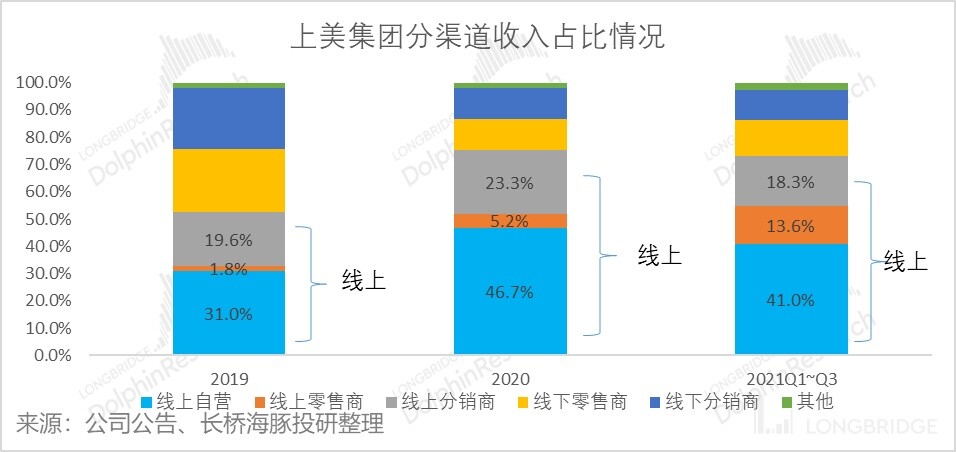

线上渠道的战略布局,使得上美集团迎来新的发展时代,公司的线上渠道包括线上自营、线上零售商及线上分销商。

线上自营模式,公司通过在第三方电商平台上的自营网店直接向终端消费者销售产品,平台主要包括天猫、抖音、京东及快手。

线上零售商客户包括天猫超市、京东、唯品会、其他第三方网店等主要电商平台,公司在线上零售商模式下的大部分销售均售予电商平台。

线上分销商模式下,公司将产品售予通过线上平台经营的分销商,其再将产品售予电商平台或其他线上门店。

线下渠道主要包括线下零售商及线下分销商。公司的线下零售商主要包括大型超市及化妆品连锁店,由其再向终端客户销售产品。就线下分销商而已,公司将产品售予不同地区的地方分销商,再由其将产品售予超市及化妆品店等零售商。

根据公司公告 2019 年、2020 年及截至 2021 年 9 月 30 日止九个月,上美集团的线上销售额分别为 15.05 亿元、25.43 亿元、18.93 亿元,分别约占公司同期总收益的 52.4%、75.2% 及 72.9%。

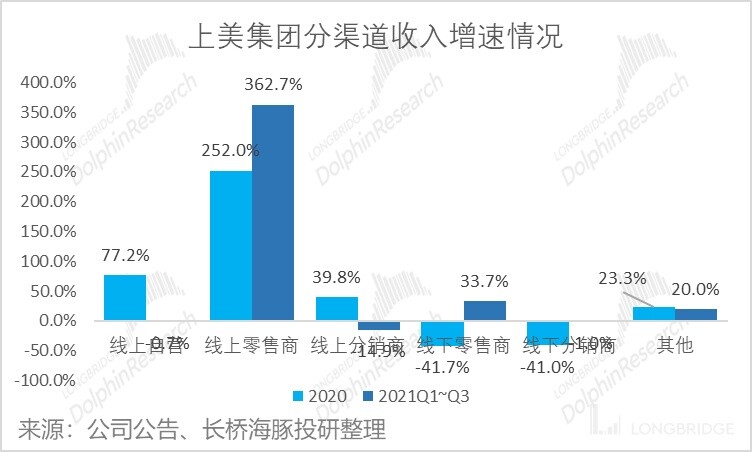

线上自营主要包括京东、抖音、猫旗、快手,是公司线上渠道的主要构成,2020 年-2021Q1-Q3 收入增速分别为 77%、-1%。线上零售商主要包括唯品会、猫超、京东,2020 年-2021 年前三季度收入增速分别为 252%、363%。线上分销主要为线上 B 端分销商,2020 年-2021 年前三季度收入增速分别为 40%、-15%。

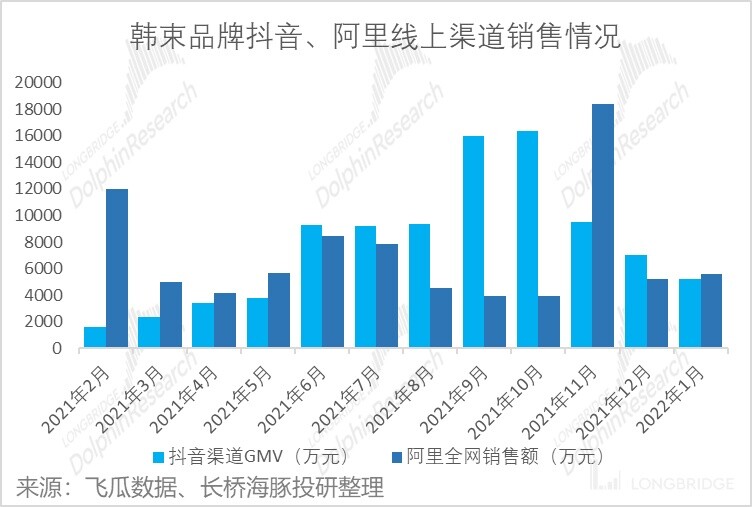

从第三方数据来看,韩束品牌在抖音渠道通过自播以及头部主播结合的方式进行推广,月度

销售 GMV 自 2021 年 2 月起快速增长,2021 年 2 月至 2022 年 1 月品牌在抖音上实现 GMV 合计超过 9 亿元,在抖音美妆品牌中位居前列。

韩束品牌在淘系细分类目销售额排名持续提升,今年 1 月份韩束品牌在淘系面部护理套装类目的销售排名提升至第九名。

2021 年,抖音美妆品牌排行榜上,韩束连续多月销售额排名前十,累计四个月位列第二,表现亮眼。

数据来源:飞瓜数据、长桥海豚投研整理

疫情之后,全球实体零售遭遇重击,化妆品线下店面临客流严重下滑、高运营成本难以负荷、渠道利润严重缩水等问题,目前 CS 渠道依旧是化妆品线下第一大渠道,但随着线下红利的消退,不容易让消费者在众多化妆品选择中形成品牌认知。

长桥海豚君认为目前单品牌店由于供应链简单,中间环节成本少,毛利率较高,但对商家管理要求能力很高,上美集团的韩束线下店可以转型单品牌店专卖店,让市场重新认识公司、证明公司,并最终成为国产大众化妆品品牌中的一颗明珠,同时通过线下渠道转型也能为线上重新引流。

数据来源:长桥海豚投研整理

本篇到此结束,长桥海豚君主要带大家梳理了国内化妆品行业不同销售渠道的变化、上美集团的产品矩阵以及线上、线下渠道运作的情况。

下篇长桥海豚君将梳理上美集团核心运营指标情况,并尝试给出长桥海豚君对上美集团的价值判断。

版权声明:CosMeDna所有作品(图文、音视频)均由用户自行上传分享,仅供网友学习交流。若您的权利被侵害,请联系删除!

本文链接://www.cosmedna.com/article/548973453.html