(获取报告请登陆未来智库www.vzkoo.com)

1 序言

本报告将依次回答以下四个问题:

问题一:为什么中国的奶粉在全球范围内加价率最高?

对比美日等发达国家,中国的配方奶粉加价率更高,不仅品牌环 节加价高,同时渠道环节也加价高。这是社会文化和历史原因共同决 定的:在独生子女为主的家庭结构中,中国家长对孩子非常“舍得”, 家长愿意为创新概念、高端成分支付溢价。 此外,食品安全事件对国人高度看重品牌,品牌加价率高,导致 了品牌格局高度分散。

此外,奶粉消费周期短,而品牌众多,所以很 多品牌依赖渠道来获取新客,使渠道环节加价率高,最终决定了中国 的配方奶粉加价率高于其他国家,定价模式和保健品类似。

问题二:奶粉涨价是否可持续?

中国配方奶粉的高价高投的模式早在 2003 年前后就已经形成, 每一次重大食品安全事件爆发后,一线品牌就会领导一次涨价。例如 2008 年三聚氰胺事件后,进口品牌价格上涨到 250 元/罐以上,2013 年的恒天然肉毒杆菌事件后,进口品牌开始推出每罐 400 元的超高端 产品。经过多年的品牌教育,消费者已经形成了“一分钱一分货”的 心理。甚至政策干预都无法影响产品涨价的长期趋势。2013 年发改委 依照《反垄断法》对代表品牌进行处罚和指导,随后相关产品进行了 一次性的降价,但并未引导消费者回归理性,随后品牌商更是通过推 陈出新继续涨价。2016 年《注册制》实施后,一些中小品牌杀价甩货 导致奶粉价格下行,但行业出清后又是一轮涨价潮,品牌商获批的产 品减,因此更注重提升超高端、高端产品的占比。拉长时间轴来看, 奶粉涨价将是常态,支持涨价的基础是创新,而一线品牌在成分、功 能、概念上的创新永无止境,尤其是一线品牌领导了行业涨价。

问题三:电商快速发展,为什么线下母婴店(MBS, mother baby store)有扩张红利?其利润率提升是否可持续?

MBS 在 2008 年之后野蛮生长,其发展逻辑类似于化妆品 CS、药 房——并不是需求端驱动,更多是上游补贴的结果:2008 年三聚氰胺 事件后一线市场被外资品牌主导,而国产品牌则转战低线市场,主要 投放 MBS。不仅如此,MBS 还是童装、辅食、护理用品重点投放的 渠道,这些品类的品牌格局同样分散,市场空间集中在低线。

MBS 有一个天然壁垒,决定了这个渠道不会被电商冲击:母婴用 品的消费周期短,例如奶粉只有 1 年左右,品牌高度依赖能够“拉新” 的渠道,只有极少数一线外资大牌、高性价比的品牌,能够在电商上 实现转化,重点关注为相关电商代运营公司若羽臣(A17270)、尚展 电商(安正时尚 603339) 。但绝大多数品牌仍然依赖线下 MBS 来获取新客。即使外资大牌都在加大对 MBS 投入。所以电商更多冲击的是 KA 渠道,未来几年 MBS 都会利润率持续提升。

值得注意的是,并不是所有的 MBS 都在扩张,实际上母婴店正 处在快速洗牌的阵痛期。由于母婴店门槛低、利润高,在过去行业高 速发展期间参与者鱼龙混杂, 2018年全国注册的母婴店高达11万家, 很多是依靠小品牌存活的母婴店。而今大量小型店随着上游出清逐渐 关店,只有锤炼了经营实力的行业龙头在加速扩张整合,同时利润率 提升,重点关注爱婴室(603214.SH)、孩子王。

问题四:奶粉已经是存量市场,其中有没有值得关注的投资机会?

奶粉已经是存量市场,但是品牌格局变化之中也有投资机会。国 产品牌崛起的趋势基本确立,本系列研究的第二篇(品牌篇)中详细 阐释。具备市占率提升长逻辑的企业,首先需要有供应链实力,其次 需要有较强的经营管理能力。重点关注中国飞鹤(6186.HK)、 A2M (A2M.AX)、健合集团(1112.HK)等。

此外部分细分品类仍有高速成长机会。羊奶粉在 2019 年市场规 模将突破百亿,已经进入爆发增长阶段。羊奶粉的产品优势非常明显, 行业规模小主要是供给较为稀缺,是一个典型的供给驱动的品类。龙 头品牌在供应链、品牌塑造、定价定位的优势日渐巩固。其中澳优旗 下的佳贝艾特目前市占率约到 1/3,有潜力成为全球性领导品牌,重 点关注澳优(1717.HK)、雅士利国际(1230.HK)。

2 需求分析:生育率下滑致销量增速下滑,行业增长靠提价

中国的婴幼儿配方奶粉市场已经进入存量时代。 2018 年中国配方 奶粉市场总规模为 1626 亿元人民币,过去五年行业增速已经从 17% 下降到 9.3%。在城镇化率提升的大背景下,我国的生育率已经进入一 个下滑的周期,全面放开二胎等优惠政策带来的刺激效果有限。若未 来几年不出台强刺激政策,新生儿数量也大概率将会温和下滑,自然 影响奶粉的销量,预计未来中国婴幼儿配方奶粉市场的销量增长为小 个位数,而行业增长更多靠提价。

以上宏观数据是来自咨询报告的统计,如果要更精确地掌握和预 判需求变化,需要详细去跟踪三个影响变量:

婴幼儿配方奶粉销量 ≈ 适龄消费儿童人口 × 奶粉喂养比例 × 平均奶粉用量

2.1 测算婴幼儿配方奶粉市场容量

首先,婴幼儿配方奶粉不同于普通奶粉,针对 0-3 岁婴幼儿的营 养需求进行成分调配后的产品,由于对安全性的要求高,实际上是属 于药品而非食品,在大多数国家(包括我国)属于药监局监管。由于 不同年龄阶段的婴幼儿所需的营养成分有所差异,我国的奶粉基本上 按照适龄分为三个阶段:

第一阶段(Standard):为 0-6 个月婴幼儿食用

第二阶段(Follow-on):为 6-12 个月的婴幼儿食用

第三阶段(Growing-Up):为 12-36 个月的婴幼儿食用 较大儿童(Toddler), 其成分和成人奶粉更为接近。

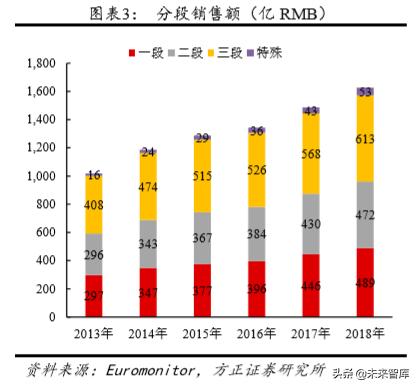

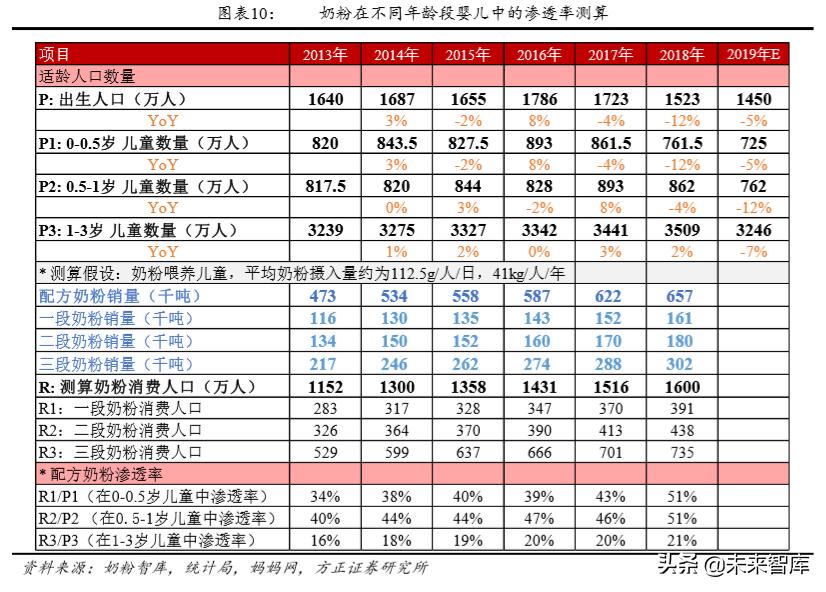

联合国和世界卫生组织倡导在婴儿出生的前6个月对进行纯母乳 喂养,此外我国很大一部分企业产假在 3-4 个月左右,因此将 0-6 个 月前划分为一段,这一阶段采用奶粉喂养的比例相对较小。6 个月-1 岁划分为二段,很多家庭开始进行混合喂养,也是宝宝接触配方奶粉 以及其他辅食的一个高峰时段。第三段奶粉的适龄周期最长,因此奶 粉需求量占比最大。根据欧睿统计数据,2018 年我国配方奶粉中一段 /二段/三段的销售量分别为 16 万吨/18 万吨/30 万吨,销售额分别为 489 亿元/472 亿元/613 亿元。

而从均价来看,一段奶粉的定价更高。2018 年一段/二段/三段的 均价分别为每公斤 308 元/263 元/203 元。各阶段产品的涨价幅度基本 一致,2018 年均在 2%-4%左右。

在不同国家,配方奶粉的分阶方式也有所不同,我国的年龄划分 方式和澳大利亚较为接近,主要划分为 3 段。而在日本,奶粉产品主 要分为两阶,一段针对 0-1 岁儿童,二段针对 1 岁及以上儿童。在美 国,奶粉产品也主要分为两段,一段主要是 0-1 岁儿童,此后为二段, 且美国 2 岁以上儿童大部分转食鲜奶、酸奶、辅食。

产品的分阶越来越细化,从侧面反映了奶粉品牌商已经将中国市 场潜在消费人群、细分市场挖掘地非常充分,部分品牌近年来开始主 推较大儿童配方产品(4 段),而惠氏甚至开始深耕初生儿市场,旗下 超高端系列贝睿思 BabyNes 针对 0-1 个月初生儿上线新产品。

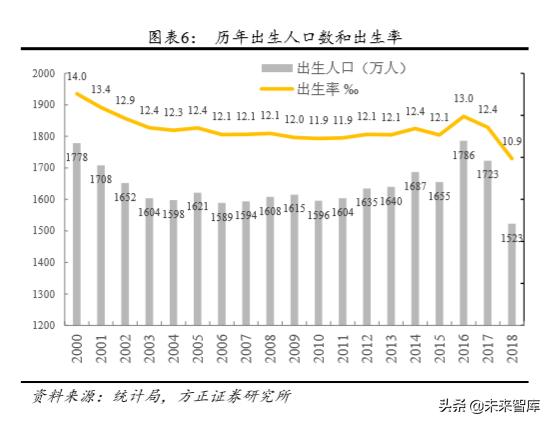

2.2 出生人口:生育率持续下降,二胎政策的催化效果有限

中国生育率已进入持续下滑阶段,全面二胎政策的刺激效果有限。 2009 年生育率首次降低到 12‰以下,2015 年二胎政策实施后,2016 年生育率提升到 13‰,但很大程度上是未来几年的一次性集中释放。 随后生育率、出生人口数量继续下滑,2017 年/2018 年出生人口数分 别为 1723 万、1523 万,分别同比降低 4%、12%。尤其 2018 年出生 率降低到 10.9‰。未来如果没有强政策出台,我们预判未来中国出生 率将保持在当前的水平,甚至进一步下滑。且一线发达城市的生育率 将会下滑更多,也直接影响奶粉和母婴产品的增长。

2.3 奶粉喂养比例:一段奶粉渗透率略有提升,但带来增量有限

在确认适龄人口的趋势后,我们再从微观样本出发测算每个婴儿 奶粉用量,进而推算奶粉喂养的比例是如何变化的。

第一个重要的影响变量是母乳喂养比例。联合国儿童基金会和世 纪卫生组织和儿童基金会建议新生儿 6 个月前进行纯母乳喂养,并要 求奶粉品牌商参与倡导母乳喂养。但中国的母乳喂养率在全世界范围 属于较低水平:1998 年、2014 年、2018 年 6 个月前母乳喂养率分别 为 67%、28%、29%,远低于国际平均水平(38%), 尤其是城市这一 比例仅为 16%,这和中国女性参加工作的比例高关系大,职场压力会 导致女性选择更方便的哺喂方式,城镇化率提升对母乳喂养率有一定 的反作用。而低线市场的泛 90 后新妈妈母乳喂养的比例超 40%。相 比于一线城市的白领女性,或者是二胎母亲,新妈妈身体条件好,时 间更充沛。此外政策能够较为有效地引导母乳喂养,目前国内一些省 份(例如广东)出台政策鼓励母乳喂养,其结果也是广东和深圳的母 乳喂养比例较高,未来不排除有补贴、假期等新政策出台继续改善母 乳喂养的环境。综合上述因素的共同影响,我们预判未来母乳喂养的 比例会保持在一个相对稳定的水平。

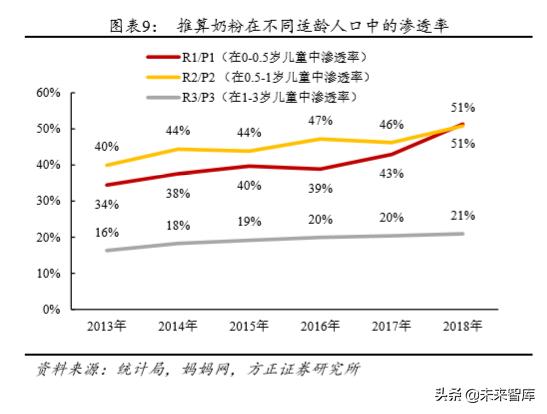

实际上每个宝宝的奶粉的量差别巨大,绝大部分是母乳、奶粉、 辅食混合喂养,由于微观样本方差巨大,所以我们测算一个更为直接 的“渗透率”指标,来反应配方奶粉在适龄人口中的渗透率。首先我 们简单测算一个纯奶粉喂养的儿童的消耗量:

每个婴儿每日摄入的奶量大约为 750ml 配方奶粉常见的冲泡比例为 100ml 奶粉对应 15g 奶粉 每日摄入奶粉约 113g(3.4kg/月或 41kg/年)简单假设每个婴幼儿都采用纯奶粉喂养,再用奶粉销量倒推,则 中国市场相当于每年有 1500-1600 万的纯奶粉喂养儿童。虽然统计数 据显示中国母乳喂养比例基本稳定,但数据反映了一个很重要的信息: 1 岁以后的奶粉喂养渗透率从 2013 年的 16%提升至 2018 年的 21%, 是拉动需求的一个重要因素。这意味着越多的新父母开始采用三段奶 粉,可见城镇化率确实会提升二段、三段奶粉的需求量,很多城镇妈 妈在这一阶段需要回归职场。

虽然很难预判未来三段奶粉的渗透率将如何变化,但这一比例仍 有提升空间(2018 年为 21%),也给品牌商提供了产品研发的思路, 大量品牌也在强调推出大龄儿童奶粉产品,同时推出一些方便使用的 新产品。日本奶粉领军品牌格力高、明治在 2019 年春推出液态奶,美 赞臣的液态奶也开始在京东销售,强调即开即饮、免冲泡的功能,新 产品或将成为开拓需求的新方式。但整体来看,婴幼儿奶粉已经是存 量市场,人口红利消失,乐观预测行业需求量能够保持在稳定水平。

3 历史回溯:奶粉高加价率的形成历程

如果对比海外发达市场,会发现中国的婴幼儿配方奶粉消费是一 个非常特别的消费品——产品加价倍率高于美、日等发达国家,且大 量在母婴店销售额(国外主要在药房、超市)。奶粉品牌格局高度分散, 而国外奶粉品牌则集中为几个头部品牌。容易发现,奶粉在大多数国 家是一种标准消费品,而在中国更类似于保健品,其背后的原因和中 国特色社会文化、历史原因相关。本节回顾奶粉行业二十年的发展历 史,从而解释奶粉“高加价”的定价模式是如何形成的。

3.1 第一阶段(上世纪末-2008 年):行业快速扩容,国产品牌领导市 场,外资逐步登陆

上世纪 80 年代,乳粉企业多为国有企业,奶粉供不应求,母乳喂 养比例高。1986 年改革开放,大量国营的乳企改制,第一批奶粉品牌 诞生,也是国内奶粉行业的发端。与此同时,以惠氏、美赞臣、雅培、 达能、雀巢为代表的外资集团在上世纪 90 年代首次入华开展业务, 并开始在中国销售奶粉。

这一阶段国产品牌占据主导地位,三鹿早在 90 年代初就在央视 黄金时段投放全国广告取得巨大收效,随后三鹿开始拓展液态奶、酸 奶等品类,集团在 2008 年规模接近 100 亿元,在奶粉行业连续十多 年排名第一。而其他国产品牌各自区域建立了领导地位,典型代表包 括雅士利、圣元、伊利。制约行业发展是供给,由于规模化养殖程度 低,供给无法满足企业快速增长的需求,部分企业开始造假。

3.2 第二阶段(2008-2013年):三聚氰胺事件后,外资主导一线市场, 国产守卫区域市场

2008 年的三聚氰胺毒奶粉事件爆发,是中国消费品历史上影响最 大的食品安全事件之一,挫伤了消费者对国产奶粉品牌的信心,这一 事件成为奶粉行业重大转折点。龙头三鹿覆灭,国产品牌市占率持续 下跌,外资品牌快速占据了一线市场。2008 年高端市场前四名品牌分 别为多美滋(达能旗下)、美赞臣、惠氏、雅培,合计市占率达到 56%。

在行业剧变之中,部分品牌凭借较高的品质度过危机,随后转战 低线市场,在 2009 年通过激烈的价格战在区域市场站稳脚跟。在 2010年前后,全国性品牌伊利领导市场,此外国产品牌中的“四小龙”在 各自区域较为强势,雅士利(中部和南部)、贝因美(江浙沪)、南山 /澳优(湖南湖北)、圣元(北方)。与此同时,国产品牌开始通过进口 OEM 的形式从澳洲、欧洲进口乳源打造品牌。2009-2011 年澳优、飞 鹤、贝因美、合生元股票先后上市。

3.3 第三阶段(2013-2015 年):渠道风云变化,行业风波不断,品牌 排序频繁变化

2013 年是颇为动荡的一年,外资品牌、国产品牌排序频繁变化。 当年新西兰恒天然肉毒杆菌事件爆发,第一大品牌达能多美滋覆灭, 外资品牌重新排序,收购了惠氏的雀巢集团巩固了行业第一的地位。 雅培、美赞臣、惠氏等外资品牌在事件后重推高端线,头部品牌又一 次大幅涨价。随后发改委依据《反垄断法》对品牌进行调查和价格指 导,随后大部分奶粉品牌降价(5%-20%不等)。

国产品牌在这一阶段动荡频繁,首先 2008 年以来奶粉的渠道格 局快速变化,MBS 快速兴起而传统渠道流量萎缩,很多企业在渠道调 整的过程未能维护渠道利益,对品牌、定价都造成较为严重的冲击, 开始走下坡路。2013 年国家工信部指导乳企进行收购整合,当年蒙牛 收购雅士利,品牌格局频繁变化。

3.4 第四阶段(2016 年至今):三大政策扶持国产品牌崛起,外资集 团开启新增长战略

国产品牌经过十年的砥砺沉淀,已经具备较强的竞争力,政策支 持起到了很大作用,2016 年三项重要政策对行业影响重大:2016 年 国家食药监局正式出台《配方乳粉注册制》,要求乳企在 2018 年完成 对配方奶粉的注册审核,且每家企业不得多于 3 个系列 9 种配方。 2016 年进口税改、正面清单文件落地,要求外资配方乳粉入华销售同 样需要通过审核,税改后代购的价格优势降低。2019 年的《国产乳粉 提升行动方案》则明确鼓励国产企业在境外收购建设奶源基地,提高 成本优势,将乳粉自给率提升到 60%以上。国产品牌崛起的趋势基本 确立,2018 年飞鹤销售额 115 亿,首次超越惠氏成为第一大品牌,澳 优、君乐宝的奶粉销售额超 50 亿,并成功塑造“佳贝艾特” 、“旗帜” 等大单品牌,品牌势能强化。对上述跨国集团来说,中国奶粉市场的 黄金二十年一去不复返,未来集团的战略重点也切换到新品类、新市 场去寻找增量。例如雀巢集团进行了架构重组,以便将惠氏推广到新 市场,而中国区则将重点植入辅食、成人营养品新业务。雅培、美赞 臣则重点强调在中国推动医疗特殊营养品的发展。

4 奶粉涨价是否可持续?创新永无止境,产品涨价是常态

奶粉按照定位和定价分为超高端、高端、普通三个档次。按照飞 鹤招股书中的分类,目前产品比较通用的分类为:

超高端:定价在 450 元/千克

高端:定价在 350-449 元/千克

普通:定价低于 350 元/千克

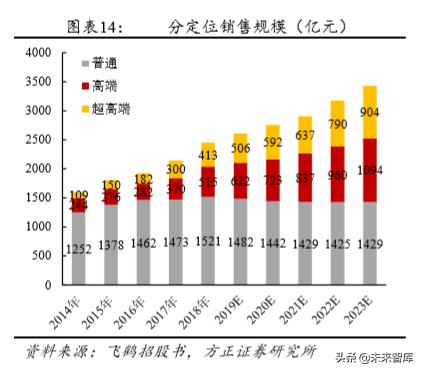

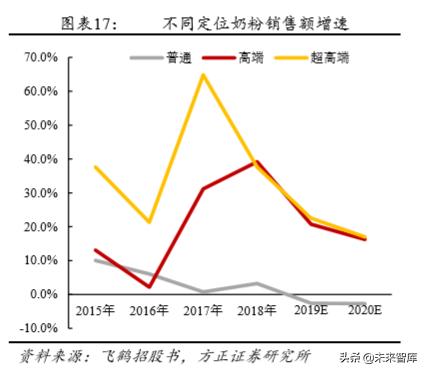

长期来看,奶粉产品升级、产品涨价是常态。2017 年渠道库存消化充分后,奶粉品牌普遍进行了一轮高端化,根据飞鹤招股书信息, 2014 年我国奶粉中普通、高端、超高端的市场占比分别为 78%、 15%、 7%,而到 2018 年比例变化为 62%、21%、17%,超高端、高端线的合 计占比在 4 年期间增加了 16pcts 至 38%。根据 Frost 的预计,未来两 年超高端、高端线的增速将在继续保持在 10%以上,超过行业整体。

4.1 涨价的基础是产品创新:功能性、概念的创新永无止境

奶粉是一个强调功能性的消费品,产品高端化是以成分、概念的 创新为基础的。具备定价能力的一线品牌,始终是创新概念的领导者。 例如:惠氏多年来围绕着“贴合母乳”做创新成分的研发,美赞臣、 雅培针对过敏等症状不断提出解决性的特殊配方产品,其他概念性的 成分包括有机

和化妆品类似,奶粉成分的功能一部分是“显性”的,一部分是 “非显性”的概念。成分创新主要是依赖研发,企业可以自建研发部 门,同时也可从第三方的科研机构获得新成分的专利,但由于技术门 槛低,基本上各种新成分一经上市后基本上就会快速被同行模仿。概念创新更考验企业的消费者洞察能力及营销能力,依赖品牌底蕴和营 销推广。回顾过往 20 年婴幼儿配方奶粉产品的“卖点”,我们并将之 归为显性、非显性两类:

4.1.1 非显性、弱显性的成分或概念

(1)助力智力发育:较早推出的高端成分包括 DHA、ARA、叶 黄素,近几年的升级高端成分有神经鞘磷脂,乳脂球膜 MFGM,脑部 营养元 RRR 等。

(2)促进消化系统发育:普及较早的有益生菌、益生元 GOS、 FOS 等,基本上大多数品牌都已经有采用双益生元成分的产品,近年 有 PureGOS 等升级概念。

(3)促进免疫系统发育:乳铁蛋白、乳清蛋白等,乳铁蛋白的供 原料价格较高,并且价格波动较大,目前主打乳铁蛋白的产品包括美 赞臣蓝臻等。

(4)A2β-酪蛋白:是近年来重要的高端卖点。牛乳中的蛋白质 酪蛋白占比 70%,其中分为 A1 和 A2 两种类型,其中 A1 有一定概率 会导致过敏,A2 技术是通过基因筛选了只生产 A2 型蛋白的乳牛,从 而缓解蛋白质过敏症状。最早是新西兰 A2 牛奶公司提出。目前的在 中国上线的相关产品包括 A2 至初,惠氏启赋 A2,君乐宝至臻 A2。

(5)有机奶粉:是近年来重要的高端卖点,即奶源来自有机牧场, 达到有机认证的产品需要满足一系列要求,例如牧场不施加化肥、农 药,乳牛不使用抗生素和生长激素等。最早提出的品牌包括澳洲网红 品牌贝拉米,以及雅培菁致系列,后续国内外大量品牌都上线了有机 高端线产品,此外美赞臣推出草饲等相关概念产品。

(6)鲜活概念:由君乐宝最先提出的概念,强调全产业链一体化, 从挤奶到加工仅两小时,和传统生产方式相比更加新鲜卫生,并且主 打小包装,使产品更清洁。

4.1.2 功能较为显性的成分或概念

(1)OPO 结构脂:采用了 OPO 结构脂能够使宝宝粪便湿润不易 结块。原 理是添加脂肪的类型做了改变,棕榈油酸链接在甘油基的 SN 2 位上,相比于普通脂肪酸链接在 SN1、SN3 的结构,OPO 结构脂更 容易被吸收,防止了脂肪酸水解游离后在肠胃中形成钙皂,缓解大便 干燥的现象。而目前大量产品都应用了 OPO 结构脂,合生元做了概 念升级 SN-2 PLUS。

(2)羊奶粉:由于羊奶的蛋白质类型不同,并且乳糖含量较低, 因此导致蛋白质过敏、乳糖不耐的概率远低于牛乳,在临床上常被推 荐使用给乳糖不耐、奶粉过敏(奶癣)的婴儿,同时脂肪分子更小, 用羊奶粉喂养的婴幼儿明显会粪便更为潮湿柔软,是消化吸收较好的 表现。

(3)防敏功能:即特殊配方奶粉,适用于不同的症状,例如蛋白 质过敏(水解蛋白成分)、乳糖过敏(不含乳糖的特殊奶粉),此外还 有一些针对早产或者体重过轻儿童的配方奶粉。

国产奶粉品牌很难跻身高端线,一个重要原因就是缺乏颠覆性的 “概念创新”,虽然产品成分和进口品牌并没有区别,都含有最新一代 的高端成分,但由于并非概念的领导者,定位和定价都只能在第二梯 队。但近年来已经有国产品牌开始提出了具有超越性的概念创新:飞 鹤创新性地主打“OPO 结构脂”成分,并提出了“更适合中国宝宝体 质”的广宣语。君乐宝带领国产品牌提出了“鲜活概念”,强调国产乳 企全产业链一体化的优势,牛奶从挤出到加工只有 2 小时,和传统的 奶粉加工模式相比更加清洁、营养。飞鹤的星飞帆系列也成功站上超高端线,成为全国性的高端产品。

4.2 生产加工:技术门槛低,龙头企业工艺国际领先

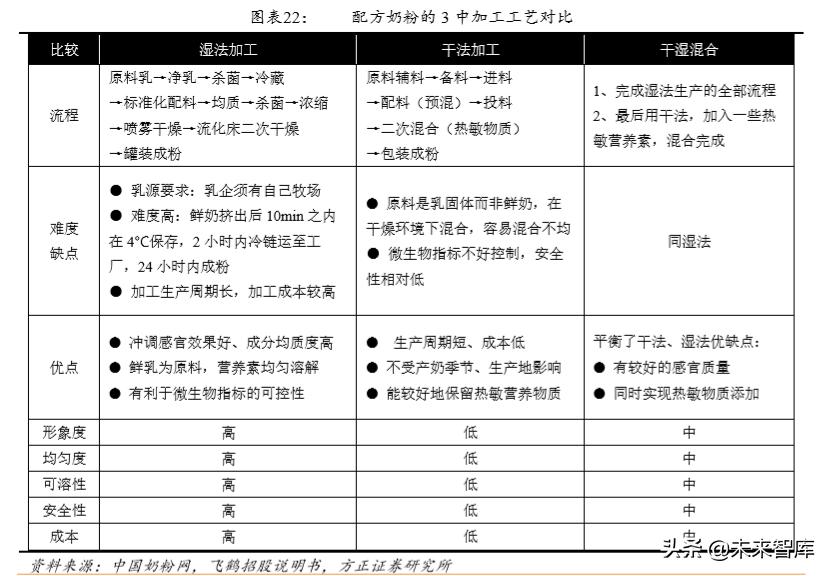

婴幼儿配方奶粉的制造壁垒较低,国产奶粉企业都达到国际一流 水平。配方奶粉的制造工艺分别为湿法、干法、干湿混合分 3 种。目 前大多数工厂都已经采用“湿法”,即在液体状态下进行原料辅料的混 合和调配,优点是奶粉质地更加均匀。干法则是干燥状态下混合基粉。 此外奶粉中有部分成分是热敏物质,一般在完成喷粉后再进行添加。 目前行业中较好生产模式强调“全产业链一体化”,直接在牧场设立工 厂,鲜奶挤出后快速加工完成喷粉,减少过程中的污染和营养损失。

5 渠道的变化?龙头 MBS 加速扩张,同时利润率提升

5.1 婴幼儿产品的三种流通渠道:KA、MBS、电商

中国婴幼儿奶粉主要在三类渠道中销售,分别为超市等传统渠道 (KA)、母婴店(MBS),电商。2008 年前,奶粉主要在传统渠道进 行销售,而在 2008 年后母婴店开始野蛮生长,并不是消费习惯发生 了变化,而是供给端发生了变化,大量国产品牌在三聚氰胺事件后转 为深耕低线市场,开始补贴 MBS,所以这一业态尤其集中在三四线, 西南部市场。2013 年前后电商快速发展,但其影响主要集中在一线城 市、东部沿海城市,MBS 仍然是母婴消费品最重要的渠道。根据尼尔 森统计数据,2018 年全国 MBS 接近 12 万家,其中一线、二线、三四 线分别为 7.7 万、2.7 万、2.6 万家。

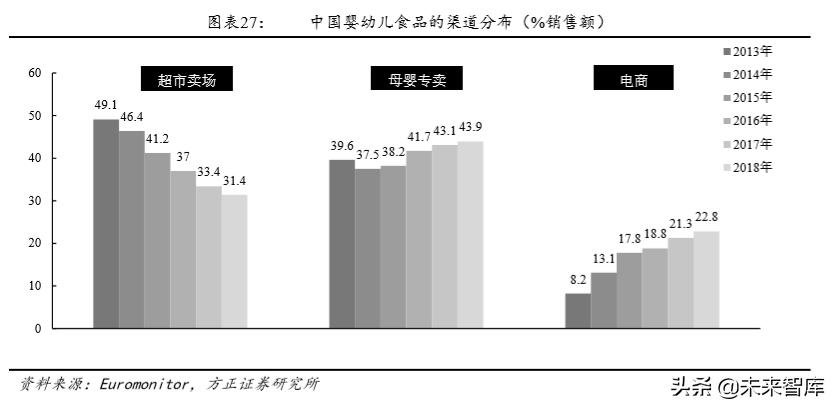

根据欧睿数据,2018 年中国婴幼儿食品的渠道占比为 KA 31%, MBS 44%,电商 23%。我们预判未来 KA 等传统渠道的占比将进一步 减少,而 MBS 和电商占比将持续提升。(备注:根据欧睿数据,2018 年婴幼儿食品市场总规模 1800 亿人民币,其中婴幼儿奶粉为 1626 亿)。

5.2 为什么电商无法冲击 MBS 渠道?

电商的影响主要在一线城市,主要冲击 KA 渠道。三种渠道的特 点不同:电商是投入低、效率高的渠道,而线下渠道成本高。

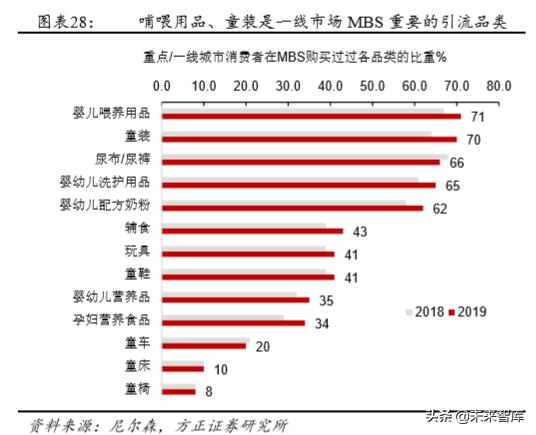

既然 MBS 渠道费用高,为什么品牌商不集中投放电商?奶粉的 消费周期只有短短 1 年,“拉新”对于品牌商来说至关重要。拉新有两 种方式,一是通过高空广宣,二是线下渠道。外资倾向于采用前者, 不需投入大量人力,但触达的消费者集中在一线市场,适合销售知名 品牌的大单品;而对于大多数非一线品牌来说,电商转化率不高,还 必须依赖线下 MBS。在低线市场,消费者对品牌的认知不成熟,首次 购买很多在 MBS。而在一线市场,MBS 和电商相比产品组合更丰富, 哺喂用品、童装是重要的引流商品。所以品牌商近几年都在加大对 MBS 渠道的投入,包括外资品牌都在强化 MBS 的投入。

品牌在电商销售商品会冲击线下销售,为了维护线下渠道的利益, 品牌商一定会保证两个原则:(1)如果是相同商品,保证同款同价, 同时给到 MBS 足够利润空间。即使双 11 等大促,线下门店也会同步 促销,品牌商在节日期间会给到 MBS 相同的补贴和支持;(2)品牌 会为线下 MBS 开发专供产品,不在电商渠道销售,且一般是利润率 空间较高的超高端线产品。典型案例如惠氏 SMA 珍蕴,美赞臣的五 星安儿宝草饲系列,飞鹤精粹系列、臻爱飞帆系列、飞睿系列,澳优 海普凯诺荷致、萃护等。

5.3 MBS 利润率持续提升的动力?品牌竞争加剧

上文解释了 MBS 对于品牌商的重要价值,本节解释 MBS 利润率 提升的原因。由于生育率下滑、需求萎缩的结果,品牌之间竞争越来 越激烈。而且在一线城市,生育率下滑更多,进口品牌之间的竞争尤 其激烈。部分调研样本显示,MBS 从一线外资品牌的进货价格从 85 折降低到 8 折左右。

但值得注意的是,并不是所有的 MBS 享受利润率提升的红利, 实际上母婴零售行业正在全面洗牌。母婴店是一个门槛低、利润高的 生意,因此早年行业参与者鱼龙混杂、无序竞争,在低线城市有大量 的门店靠小品牌的补贴存活。根据不同来源的数据,2008 年中国母婴 店 2 万家(贝因美招股书),2015 年达 10+万(雅士利 2015 年报) , 2017 年工商登记在册高达 17 万家。相当于每个县都有 30-40 家母婴 店,基本上是每个社区都标配的零售业态。但随着 2016 年注册制出 台,监管趋严,上游大量的小品牌退出,也直接导致一些经营能力差、 依靠小品牌补贴的 MBS 也纷纷退出行业,只有锤炼了经营实力的龙 头 MBS,才具备整合行业的能力,也是龙头品牌商会重点投放、重点 补贴的对象。重点关注母婴店龙头爱婴室、孩子王。

5.4 奶粉品牌格局的变化?未来将如何变化?

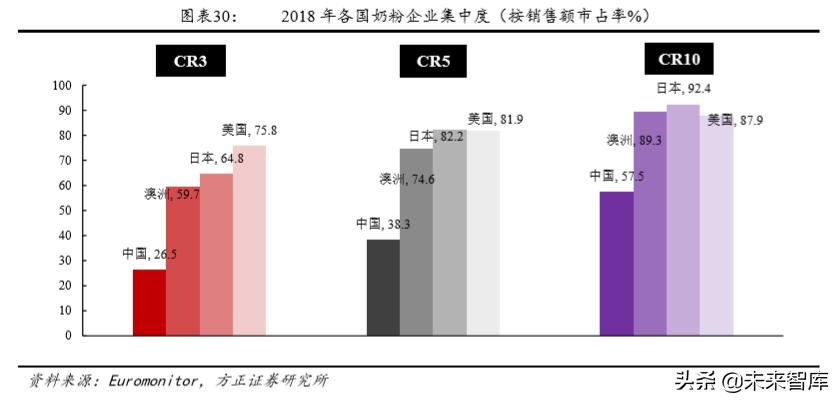

中国奶粉品牌格局仍然高度分散:奶粉在中国属于非标品,而在 美、日等发达国家偏标准消费品,品牌集中度高。2018 年美国/日本/ 澳洲奶粉 CR5 分别为 82%/82%/75%,中国 CR5 仅为 38%,这是奶粉 品牌加价率高的自然结果。

品牌的集中度正在提升,2016 年《注册制》出台后全行业经历了 一轮库存清理,是一个比较挣扎的阶段,2017 年调整结束,龙头品牌 的市占率快速提升。2015-2018 年 CR20 从 59%提升到 74%。这是品 牌格局变化的第一阶段,特点是尾部玩家退出,而第二阶段的变化才 刚刚开始,变化核心是前 20 名企业,尤其是国产和外资之间较量。 2018 年前六大外资集团市占率 42%,前七大国产企业市占率 25%。从 结果来看外资企业仍领先,国产品牌崛起的证据何在?

国产品牌要实现崛起须要经历两个过程:一是供给端,补足硬实 力上的差距并实现超越。二是需求端,要在市场教育上投入资金和耐心,等待消费者从“崇洋媚外”转向“国产偏好”。有些消费品(例如 家电、电子等)主要是供给端有壁垒,需求端的切换容易自然发生; 另一类消费品(例如奢侈品、化妆品)的供给端壁垒不高,进口品牌 是通过长时间的市场教育搭建了护城河。从产品属性来看,奶粉在供 给端、需求端都有较高的门槛。供给端的门槛主要体现在供应链资源, 牧场、工厂等环节的资本投入重;需求端的门槛主要是体现在品牌价 值,除了依赖品牌的历史沉淀,也要广宣、渠道的能力。那么国产奶 粉企业在这两方面做得如何?

首先,我国龙头乳企的供应链上实力已经接近国际一流水平。飞 鹤、完达山、君乐宝等领军老牌奶粉企业在牧场、工厂等重资本环节 坚持不懈投入,从海外引入优质乳牛并不断改良品种、提高规模化养 殖和精益生产能力。在这个过程中,国家起到了巨大助推作用,政府 鼓励国产企业做大做强以达到注册制的标准,同时鼓励国内乳企整合 海外资产,以蒙牛、澳优、伊利为代表的企业,借助资本在海外优质 乳源国进行收购投资,甚至在乳源地自建牧场和工厂,在世界范围内 拥有了优质供应链资源。在产品创新、成分研发、概念创造等方面的 能力也和进口品牌相当。

其次,在品牌塑造上,国产奶粉品牌已经重新获得越来越多消费 者的认可。飞鹤已成长为全国性品牌,2018 年飞鹤单品牌销售规模超 越启赋,第一品牌重新回归到国产企业,此外飞鹤主推超高端系列星 飞帆,其定价定位跻身第一梯队。此外领导型的国产企业包括伊利、 健合、君乐宝、完达山、雅士利、贝因美等。本土企业对市场洞察更 为敏锐,在营销方式也灵活高效。回溯中国消费领域国产崛起的案例, 不难发现功能性显著的商品容易获得消费者的认可,反之则需要较长 时间(例如服装、化妆品),国产奶粉品牌要夺回江山可能需要耐心等 待消费主力人群的切换,80/90 后不同于 60/70 后对进口品牌的迷恋程 度较低,随着未来食品安全的影响逐渐消除,国产品牌更具备提升市 占率的能力。

6 投资机会:羊奶粉是极具增长潜力的细分品种

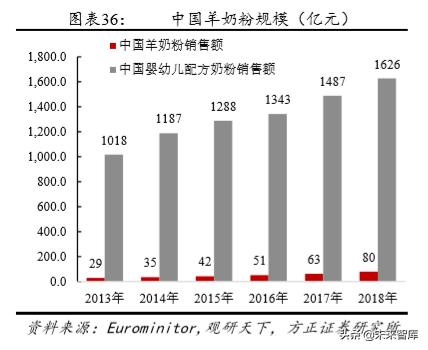

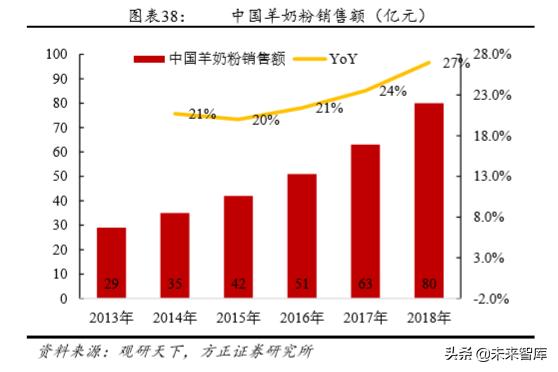

婴幼儿奶粉市场已经进入存量时代,但细分品类仍然有快速增长的潜力。其中羊奶粉 2018 年市场规模接近 100 亿人民币,并且过去 5 年行业都保持着 20%以上的高增速,是一个极具潜力的细分品种。

6.1 羊奶粉的产品优势:营养成分佳,且显性可见

羊奶是全世界公认的“优质保健食品”。在欧美国家被称为奶中之 王、贵族奶。在中国亦有喝羊奶的传统,《本草纲目》中就有“羊奶甘 温无毒、补寒冷虚、润心肺”的描述,因此羊乳尤其适合婴幼儿、老 年人、有吸收功能障碍等特殊人群食用。欧洲的羊乳加工产业较为发 达,在我国北方地区,当地主要以食用羊肉为主,而南方(广东、台 湾)以及东南亚等地区羊奶消费的习惯反而较为成熟。而将羊奶加工 成为婴幼儿配方奶粉的产业也快速发展成熟,从科学角度出发,羊奶 粉亦有明显的优势。

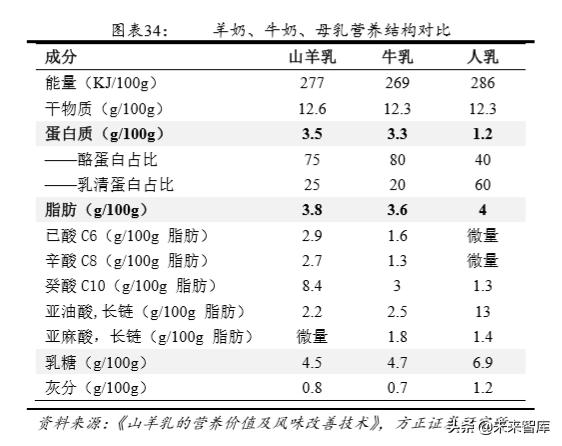

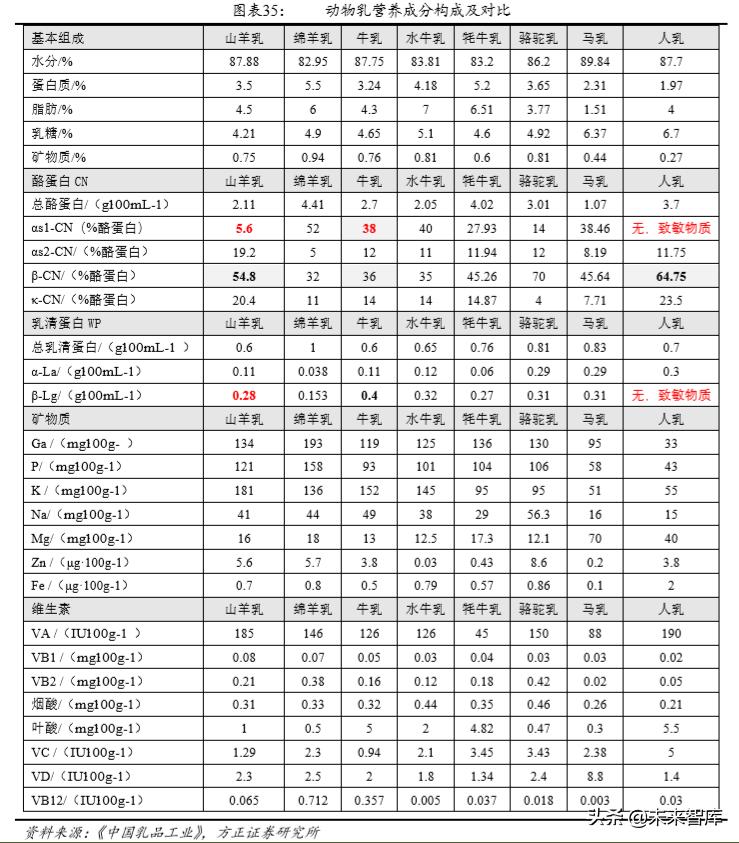

营养成分的结构接近母乳,并且易消化、防过敏等功效显性可见。 在大量动物乳中(牛乳、羊乳、骆驼乳、马乳),羊乳尤其是山羊乳的 营养成分和结构最接近母乳的动物乳,尤其体现在蛋白质的类型更为 亲和人体,并且致敏物质的含量低;乳糖占比相对较低,尤其适合有 乳糖不耐症的人群;脂肪中小分子脂肪占比高于牛乳,相比于大分子 脂肪,容易消化吸收。后文将会依次对三大营养物质的含量、类型、 作用做数据呈现和解释。

最重要的是,羊奶粉的产品优势显性可见,有三大“效果”:羊奶 粉喂养的婴儿粪便明显更加潮湿柔软,是消化好、吸收好的重要表现; 对于蛋白质过敏(例如奶癣)、乳糖不耐的婴幼儿,引用羊奶粉有明显 的缓解效果;此外有学术研究和实验证明,与配方牛奶粉相比,全羊 乳蛋白配方奶粉可以明显促进婴儿的体重、头围、胸围、肩胛下皮褶 厚度的增长,对生长发育有一定促进作用。

(1)羊奶的蛋白质类型及结构优于牛乳,有效防治过敏

首先乳蛋白分为两大类,酪蛋白(CN)和乳清蛋白(WP)。酪蛋 白分子结构大,在肠胃中遇酸会凝结成块,也因此有更强的饱腹感强; 乳清蛋白的分子结构较小,因此也易于吸收。母乳中乳清蛋白占比高(乳清蛋白:酪蛋白比,母乳≈6:4,牛乳≈2:8,羊乳≈2.5:7.5)。

部分婴儿会对特殊种类的酪蛋白质过敏。母乳的酪蛋白中含量最 多两类分别为 β、κ 两种类型,和羊乳酪蛋白的结构一致,而牛乳中主 要的酪蛋白类型是 α-S1 酪蛋白(在酪蛋白中占比 38%),其次是 β。 已经有研究发现 α-S1 酪蛋白是导致部分婴幼儿奶粉过敏的成分,人 乳中不含 α-S1 酪蛋白,羊乳中含有微量的 α-S1 酪蛋白(且在动物乳 中的含量最低),因此羊乳能够防止治疗婴儿过敏的症状(例如奶癣), 临床上已经得到证明并应用。

(2)羊奶乳糖含量相对低,适用于乳糖不耐症人群

乳糖是婴幼儿第二大能量来源,仅次于脂肪,同时乳糖分解后产 生的半乳糖也是大脑等发育的重要原料。但亚洲人因为自身基因不同, 部分人天生缺乏消化乳糖所需的乳糖酶。根据世界卫生组织的调查, 亚洲人有乳糖不耐症状的比例大约在 25%左右。由于人类基因的作用, 大多数人体内的乳糖酶在婴幼儿时期最多,后续人体产生乳糖酶的能 力会不可逆地减弱,而中国成年人饮用牛乳后的乳糖消化不良率大约 为 86%。这类人在引用牛奶及牛乳制品时无法完全分解乳糖,会不同 程度地发生呕吐、腹泻、肠胃胀气等症状。有一部分婴幼儿有较为严 重的乳糖不耐症状,而羊乳中乳糖的含量(4.5)低于母乳(6.9)和牛 乳(4.7),能够一定程度上缓解乳糖不耐症状。

(3)羊乳脂肪分子小,能够被直接吸收使大便潮湿松软

脂肪不仅是婴幼儿重要的能量物质,也对大脑、神经系统的发育 有重要作用。脂肪酸可以按照碳数量可以分为长链、中链、短链三种 类型,小分子脂肪酸能直接被吸收,而长链脂肪酸消化时需要首先在 酶的作用下分解成为游离脂肪酸,游离的长链脂肪酸也会和体内的矿 物质结合形成不易消化的钙皂。而目前大多数奶粉中会添加棕榈油等 长链脂肪酸,喂养容易导致婴儿大便干燥、凝块的比较重要的原因。

而羊乳中的脂肪酸绝大部分是短链、中链的脂肪酸,乳脂球直径 在 2μm 一下的占比达到 57%,远高于牛乳(23%)左右,更远高于 奶粉,因此山羊乳的消化效果明显更好,不仅宝宝消化速度快,而且 粪便会潮湿、柔软,是非常显性可见的优点。

(4)羊奶粉还有具有丰富保健功能

羊乳中特有的上皮细胞生产因子、超氧化物歧化酶、芋碱酸等成 分,对皮肤和黏膜有修复功能,能够预防皮肤粗糙,通过清除自由基 减缓皮肤衰老,因此欧洲等也出产羊乳香皂、护肤品等高附加值产品; 羊乳中含有丰富的小分子活性物质,例如乳铁蛋白、免疫球蛋白,对 强化免疫系统有的促进作用,因此是老人、病人很好的天然保健食品; 羊乳的矿物质、微生物种类丰富且含量高,钙、磷、锌、碘、烟酸、 核苷酸等成分含量明显高于牛乳甚至人乳。

6.2 中国羊奶粉的市场规模和发展历程

中国的羊乳产业起步晚,羊乳制品的在我国形成工业化生产,最 是从 20 世纪 70 年代开始,而直到 2000 年前后,我国的羊奶粉品牌 才开始逐渐进入市场。行业规模和牛乳、豆乳相比还非常小。羊奶粉 行业在过去 20 年的发展中有三次主要的催化性事件:

(1)2008 年“三聚氰胺”:食品安全事件导致中国消费者对牛奶 粉的安全性产生了质疑,而羊奶粉作为牛奶粉的替代补充产品,迎来 了第一次发展机会。

(2)2013 年香港奶粉限购事件,以及 2013 年国家颁布《关于禁 止委托、贴牌、分装等方式生产婴幼儿配方乳粉的公告》,规定“不得 使用除牛、羊以外的其他动物乳生产婴幼儿配方乳粉”,对羊奶粉的发 展有一定的促进作用。

(3)2018 年正式实施的“配方奶粉注册制”,品牌开始抢滩羊奶 粉、有机奶粉两大赛道。 2017 年被认为是中国羊奶粉行业的发展元年: 行业爆发和注册制的实施和催化有关:大量羊奶粉企业为了在奶粉注 册正式制落地(2018 年 1 月 1 日)前通过注册,开始加速布局抢占市 场。尤其一些区域性的国产羊奶粉品牌,开始将渠道拓展全国。2017 全年完成注册的羊奶粉企业有 20 家,注册品牌达到 200 个。

根据观研天下提供的数据,2018 年中国的羊奶粉销售额为 80 亿 元(较 2017 年同比+27%),过去 5 年市场增速保持在 20%以上。在 婴幼儿配方奶粉中的占比仍然较低(2018 年羊奶粉的销售额占比仅为 4.9%)。在品牌的持续发力羊奶粉的大趋势下,我们预计婴幼儿羊奶粉 的市场规模有望在 5 年内突破翻倍至 200 亿元左右。

7 羊奶粉市场是典型的“供给驱动”,海外供应链更为成熟

7.1 自然因素决定羊奶供给较为稀缺,高度依赖进口

7.1.1 羊奶粉原料和辅料产量低,供给稀缺

三个自然因素决定了羊奶天然产量低于牛乳。(1)奶山羊有较为 特殊的生活习性,很难和奶牛一样实现规模化养殖。(2)奶山羊单产 低,泌乳期奶羊每日奶量 5kg,远低于奶牛 20kg。( 3)奶羊的泌乳期 较短,全年大约为 200-240 天,集中在春夏两季,和奶粉销售冬季错 开。因此,羊乳产量和销量都无法和牛乳相比,并且牧场非常分散, 全球范围内,都少有规划化的奶山羊养殖场。在羊乳产业发达的欧洲, 大多数也是以分散的家庭牧场形式存在。

此外,为了达到婴幼儿配方的营养需求,羊奶粉还需要添加乳清 蛋白,而纯羊乳清蛋白比羊乳还更为稀缺。相比之下,牛乳清蛋白的 生产已经非常成熟,所以部分羊奶粉产品仍然添加的牛乳清蛋白, 100% 采用羊乳清蛋白的奶粉也定价更高。

7.1.2 羊奶的脱膻技术已较为成熟

新鲜羊乳和牛乳相比羊乳有明显的膻味,来源有两种:(1)污染 性气味,公羊在发情期经角尖腺分泌出脂质散发膻味,被污染这种脂 质的羊乳会有明显的膻味。(2)羊奶中一部分短链脂肪酸(例如已酸、 辛酸等),在相互作用的情况下可能生成具有膻味的络合物,其释放出 的气味是羊奶典型的膻味。目前大多数羊奶粉制造企业,通过强化饲 养管理,以及制作工艺优化,已经具备了非常成熟的脱膻技术。

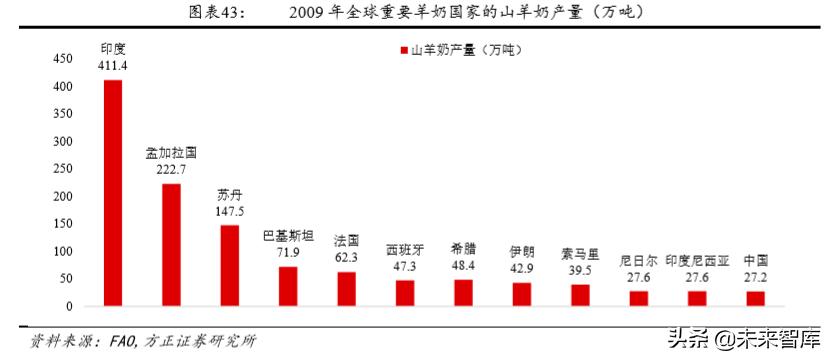

7.2 羊奶供给情况:海外乳源的优势更加明显

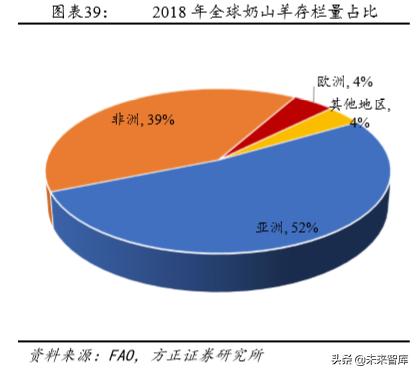

制约羊奶粉发展的核心因素仍然是供给,而羊奶的供应是国际化 市场,国内产能仍然和海外优势国有较大差距,所以进口乳源仍然占 据主导优势。根据 FAO 的统计数据,2018 年全球山羊奶产量为 1526 万吨,其中亚洲(53%)、非洲(26%)、欧洲(17%)。虽然亚洲山羊 存栏量高,乳产量高,但由于亚洲养殖规模化程度低、加工水平低, 实际有效供给较少,成熟羊奶产地仍集中在欧洲、澳洲等国家。

7.2.1 欧洲泌乳羊品种优、单产高

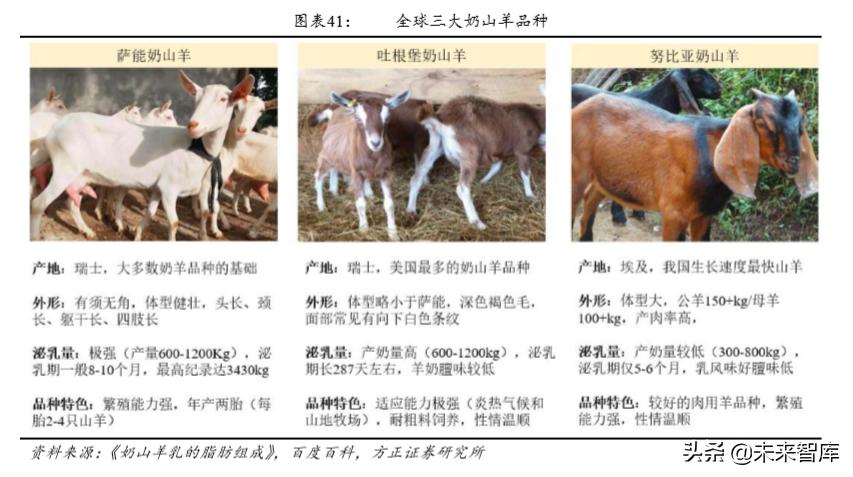

全球奶山羊品种繁多,但产乳能力差别大,全球范围内较好的泌 乳羊品种有瑞士萨能奶山羊、瑞士吐根堡奶山羊、埃及努比亚奶山羊。 我国从上世纪 80 年代开始培育优良奶山羊品种,大多数的奶山羊品 种是以瑞士萨能羊为基础优化培育而成,主要的品种包括关中、西农、 崂山奶山羊。

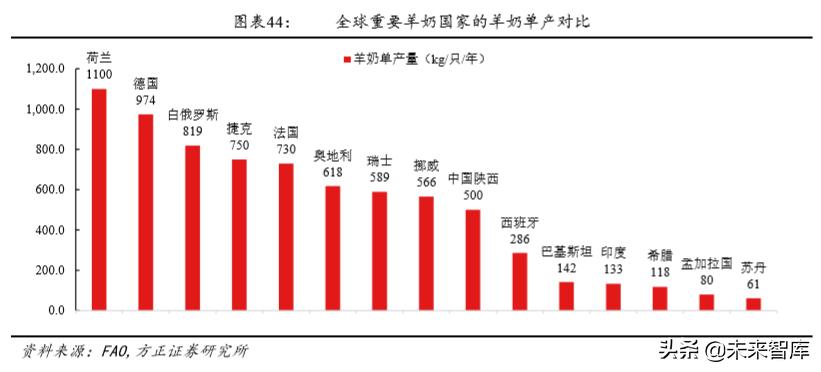

平均单产最高的泌乳羊多来自欧洲国家,包括荷兰、德国、白俄 罗斯、捷克、法国等,羊奶单产量可以达到 700kg/只/年以上水平,原 因是欧洲泌乳羊品种优良、持续优化,并且饲养管理水平高。从总产 量来看,欧洲的前三大羊奶产国分别为法国、西班牙、希腊。亚洲主 要的山羊集中在印度、孟加拉,但泌乳羊品种有所退化、管理粗放, 单产量明显低于欧洲国家。中国较为优质的奶山羊主要集中在陕西, 随着科学化养殖水平逐步提升, 2018 年陕西奶山羊平均单产量提升到 500kg/只/年水平。

7.2.2 欧洲奶农形成“合作社”联盟,重视开发高端产品

羊奶不仅单产低于牛乳, 而且供给高度分散。由于奶山羊习性特 别,很难集中养殖,所以大多数养殖户都进行放养,即时是在欧洲的 羊奶产地国,养殖环节主要依托家庭羊场进行,单个家庭的养殖规模 都不大,500-1000 只,较少有万只羊场。奶农最终是通过“合作社” 的形式形成联合体,家庭羊场除了获得羊奶收入外,同时参与合作社 的分红。在羊乳制品加工环节,欧洲仍然有很多“家庭作坊式”工厂, 年产量不到 1 万吨,但由于供给少、制作精良,其中不乏世界级的高 端品牌,产品供不应求。

由于羊奶产量小、营养价值高,非常适合开发高端产品,因此欧 洲羊奶产地国家非常重视高附加值、功能性产品开发。乳制品比较的 高附加值产品有奶粉、乳酪、乳清蛋白、羊初乳等。代表性产品包括 法国、西班牙、希腊、意大利的羊奶酪(chevre)。其他地区还生产和 销售着一些其他羊乳产品,如以 Ghee 为代表的类黄油产品、开菲尔 等。在美国和瑞士市场上,还存在很多由山羊奶生产的化妆品,例如 有机肥皂、面霜、沐浴露、洗发水、护发素等。

7.3 国内羊乳产业发展情况:政府大力支持打造千亿产业链

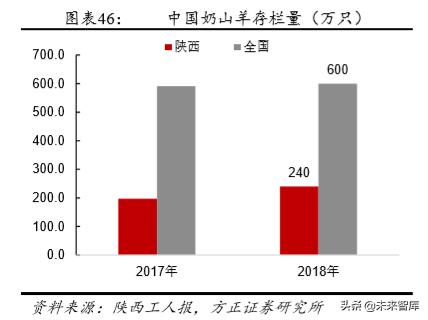

我国的奶山羊大省包括陕西、山西、甘肃、山东,但真正将羊奶 加工成为商品的地区主要是陕西,山东以液态奶形式自产自销,云南 主要用于加工成乳饼。陕西地区的奶羊品种优良,单产较高。根据 2018 年的统计数据,陕西的奶山羊存栏量为 240 万头,奶山羊乳产量为 60 万吨(产量在全国占比 45%), 2018 年陕西的羊奶粉产量 8.3 万吨, 在全国占比超过 80%。商品开发方面,陕西省主要产品为羊奶粉,但 其中成人奶粉为主,高附加值的婴幼儿奶粉占比较小。2017 年陕西羊 奶粉总产量 6.9 万吨中婴幼儿配方奶粉为 2.7 万吨,28 家羊乳制品企 业中 19 家生产婴幼儿配方羊乳粉。

国内羊乳的养殖环节分散,原料乳供给不足。羊乳产业化发展和 牛乳基本相似,都以加工企业为核心通过挤奶站收储。陕西的羊乳加工企业多,但奶站和加工厂产能利用率地下。欧洲国家虽然养殖户也 规模小、经营分散,但通过“合作社”形式提高了供给的稳定性、安 全性,也对羊乳的价格体系形成了有效的引导。

此外国产羊奶价格的波动性,2008 年三聚氰胺事件后,羊乳价格 滑落到 3 元/kg,后续在政策引导下价格体系逐步恢复。2018 年前为 通过奶粉注册制,大量品牌大量囤积羊奶,导致 2018 年羊奶价格从 5.4元/kg暴涨到9元/kg以上, 2019年后羊乳价格大幅回落到3元/kg, 价格暴跌也导致部分养殖户杀羊。

政策支持国内羊乳产业发展,陕西计划打造千亿羊乳产业链。 2018 陕西省政府发布《关于实施“3+X”工程推进产业脱贫意见》, 提出计划到 2025 年打造“千亿羊乳产业”,指导方案包括:(1)增加 奶羊养殖规模和原料乳生产规模:力争到 2025 奶山羊存栏突破 500 万只,羊生鲜乳 85 万吨。(2)提升产业化水平和加工制造能力:羊乳 制品产量增长到 45 万吨,加工销售要贡献千亿产值的 60%。( 3)打 造陇县、富平、乾县 3 个全产业链示范县,构建“以规模化养殖为引 领,以专业村为载体,以家庭牧场为基础”的养殖经营模式。

国内的羊乳产业发展仍有较为漫长的过程,从自然禀赋来看,海 外供应链优势明显。对品牌商来说,深度布局海外的羊乳供应链,包 括羊乳清的供应非常重要。并且在上游资源稀缺性较强的情况下,通 过投资收购等方式强化供应链稳定性有着重要的意义。

8 中国婴幼儿配方羊奶粉发展现状及品牌格局

8.1 国内羊奶粉品牌分为三大类

目前国内羊奶粉品牌基本上都隶属于国内乳企,外资品牌的布局 较晚,目前外资中的羊奶粉品牌包括达能可瑞康(Karicare) ,白俄罗 斯品牌贝兰多(Bellakt),澳大利亚品牌 Bubs。三家企业的具体模式 和相关产品在本系列研究二“品牌篇”中有具体介绍。总体来看,国 内乳企在羊奶粉上更具领先优势。

不同羊奶粉品牌的商业模式有所区别,尤其是乳源地、产业链布 局环上有区别。我们可将国内的羊奶粉品牌可分为三大类:

(1)进口乳源,在海外收购或合作加工厂的品牌商

澳优:羊奶粉品牌“佳贝艾特”,乳源为荷兰

蓝河:品牌“蓝河”“春天羊”,乳源为新西兰

宜品:羊奶粉品牌“蓓康僖”,乳源为西班牙

圣元:羊奶粉品牌“圣特拉慕”,原料从荷兰、法国进口

雅士利:羊奶粉品牌“朵拉小羊”,乳源为澳大利亚

伊利:金领冠系列“悠滋小羊”,乳源来自荷兰

合生元:羊奶粉品牌可贝思,乳源来自澳大利亚

(2)国产乳源,从养殖和加工起家的全产业链布局企业

和氏乳业:在陕西陇县建有 6 个规模化奶山羊养殖基地,最 大的两个养殖场奶山羊存栏量大约 2 万头

圣唐乳业:陕西富平县奥尼克牧场,奶山羊存栏量 5 万头。

前关山乳业:羊奶粉主品牌“小羊妙可”,和飞鹤联合投资的 绿能牧业养殖场存栏奶山羊 1.4 万头。

雅泰乳业:品牌朵恩,陕西富平县,从合作社发展而来,在 陕西深度合作 7 个羊奶养殖基地和 8 万头奶山羊。

(3)国产乳源,供给通过收储完成,主要做品牌的国内企业

这类国产羊奶粉品牌商众多,集中在陕西省富平县,这类企业多 多数是建设挤奶站,从小型养殖户收储。大部分仍然是区域性品牌, 代表企业有红星美羚、金牛等。

从投资角度来看,前两类模式在供应链上的优势更明显。国产乳 源在供应链上掌控能力更强,但是从成本优势、以及消费者偏好来看, 进口乳源更容易快速打造出品牌。目前澳优旗下的“佳贝艾特”已经 成为羊奶粉品类汇总市占率最高、定位定价最高的领军品牌。

8.2 需求特征:教育市场主要依靠线下,中西部普及度更高

羊奶粉作为小众品种,市场教育成本高,且高度依赖线下渠道的 进行市场教育。2015 年《中国婴幼儿羊奶粉调研报告》的统计数据显 示,羊奶在中西部地区普及地更早,上架率超过 60%的省份包括四川、 重庆、河南、湖南、湖北、安徽、江西等。虽然羊奶粉供给稀缺、价 格更高,但一线发达市场的普及度低于中西部地区,这和我们一贯的 认知有所区别,其中有两个原因:

8.2.1 中西部地区奶粉品牌在线下渠道上投入更大

湖南省涌现了大量的国产品牌,“奶粉湘军”也是中国奶粉的发源 地之一,曾经创办过的品牌包括南山、澳优、英氏、蓝河等。这些国 产品牌渠道能力、销售能力出色,奶粉湘军早在上世纪 90 年代就摸 索出了品牌地推的打法,包括“上导购、买陈列、做促销”的创举。 而目前国内的羊奶粉品牌中,澳优、蓝河均是湖南企业,最早拓展的市场也是中西部区域。

8.2.2 陕西及北方部分省份有羊奶粉消费传统

我国的羊乳产能主要集中在陕西、山东、宁夏、内蒙古等省份, 因此北方地区有羊奶消费传统,但产品大多数以成人羊奶粉为主,高 附加值的婴幼儿羊奶粉占比较低。

8.3 品牌格局“一超多强”,行业已经进入关键的决胜阶段

目前羊奶粉品牌呈现“一超多强”的格局:根据乳业专家 2019 年 提供的数据,2018 年头部羊奶粉品牌的市占率达到 60%,领军品牌为 澳优旗下的“佳贝艾特”,2018 年佳贝艾特销售额突破 20 亿,在国内 市占率约为 1/3,此外第一梯队品牌包括宜品乳业旗下“蓓康僖”、雅 士利国际旗下“朵拉小羊”和“多美滋”、和氏乳业旗下“澳贝佳”, 上述品牌估计 2018 年销售额突破亿元。

澳优佳贝艾特:核心优势在于在海外供应链,通过投资收购荷兰 海普凯诺等公司,在羊奶、羊乳清蛋白等核心资源上具备了一定垄断 优势。海关数据显示, 2017 年/2018 年中国进口羊奶粉数量分别为 1.14 万吨/1.48 万吨,其中佳贝艾特进口量分别为 5717 吨/9278 吨,占总进 口量的比例分别达到 50%、63%。

雅士利国际:背靠蒙牛、达能两大股东的资源,雅士利引入了澳 洲羊奶粉品牌“朵拉小羊”,此外旗下多美滋品牌也上线了羊奶粉产品。 海外羊奶粉工厂已通过注册制审核,在羊奶粉供应链上的资源充分。

2018 年被称为羊奶粉爆发元年,预计 2019 年行业规模约 100 亿 人民币,随着供给提升、品牌教育力度增强,我们判断其规模将保持 较高的增速。虽然羊奶粉的增长潜力大,但对于中小品牌商来说“挑 战大于机遇”,行业已经进入比较关键的决胜阶段:

(1)注册制抬高门槛,通过注册的海外工厂成稀缺资源。能通过 注册制的企业分为两类:一是拥有养殖场和加工厂的国产企业,例如 和氏、雅泰;二是在海外有供应链的企业,例如澳优、蓝河。工厂是 最重要的资产,因为羊奶、羊乳清蛋白的供给都集中在工厂,且通过 注册制需要时间、资金成本。

(2)行业竞争激烈,大品牌重金投放广告。羊奶粉处在启蒙发展 阶段,也是打造品牌的最佳的窗口期,需要较大的资金投入。企业不 仅要大力补贴线下渠道,同时投放全国性广告,佳贝艾特冠名综艺节 目《疯狂的麦咭》并邀请黄磊代言,蓝河赞助腾讯视频《成为妈妈后》, 朵拉小羊邀请黄景瑜代言。此外大量龙头也在 2019 年上线羊奶粉产 品,包括合生元、伊利均在 2019 年储备了羊奶粉系列,对于中小品牌 来说竞争格局更为激烈,龙头的品牌优势更为明显。

观点总结和投资建议

本篇报告是母婴系列研究的第一篇(需求篇),对中国婴幼儿配方 奶粉市场做详细的阐述。首先用数据说明婴幼儿配方奶粉市场已经进 入存量时代,需求随生育率下降萎缩,未来行业的小幅增长靠产品提 价,母婴产业链中的投资机会有两类:

(1)最具投资价值环节的是渠道,尤其是母婴店 MBS,在需求 下滑的大背景下,品牌商竞争加剧、加大对渠道补贴力度的结果,龙 头母婴店 MBS 扩张同时,利润率将持续提升,且不会被电商冲击。 重点关注爱婴室(603214.SH)、孩子王,同时关注相关代运营公司若 羽臣、尚展电商的成长机会。

(2)奶粉品牌,虽然奶粉已经是存量市场,但是国产品牌崛起带 来新的投资机会,重点关注具备市占率提升、同时具备涨价能力的品 牌,重点关注中国飞鹤(6186.HK)。此外羊奶粉进入快速增长阶段, 龙头品牌佳贝艾特市占率 1/3,重点关注澳优(1717.HK)、雅士利国 际(1230.HK)。

(报告来源:方正证券)

获取报告请登陆未来智库www.vzkoo.com。

立即登录请点击:「链接」

版权声明:CosMeDna所有作品(图文、音视频)均由用户自行上传分享,仅供网友学习交流。若您的权利被侵害,请联系删除!

本文链接://www.cosmedna.com/article/465317473.html