文 / 零度

出品 / 节点财经

春风十里没能滋润到丸美股份,反倒是把股价跌到了谷底。在大跌小涨的22个月里,市值缩水近75%。冬天已经过去,丸美股份的春天还有多远?

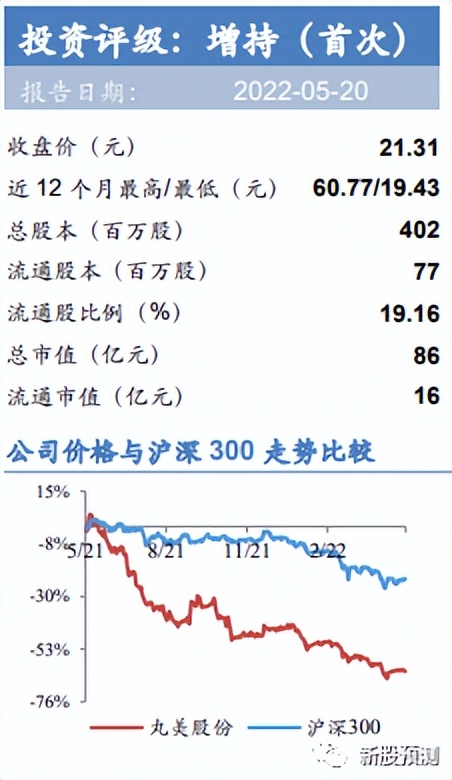

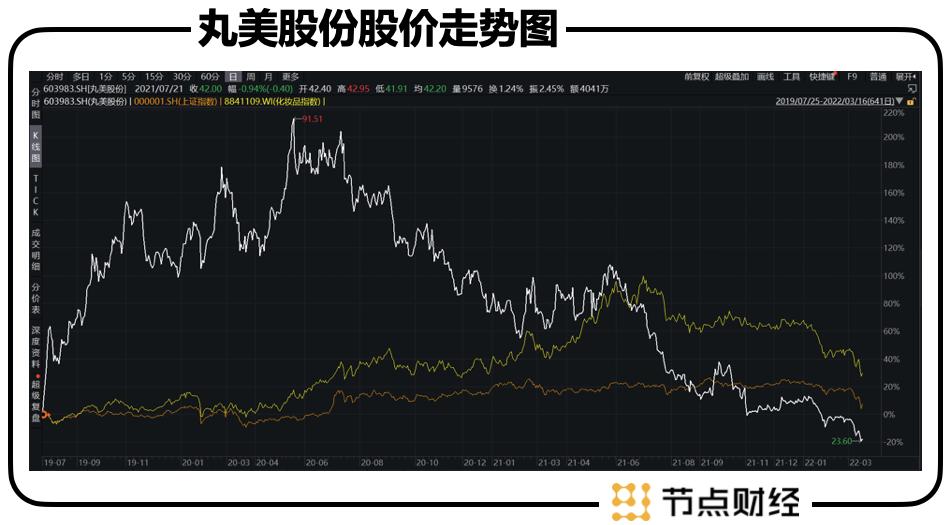

丸美股份在2020年5月以前,绝对是资本市场的宠儿,不到一年的时间,股价比之上市收盘价翻了3倍,而同期沪深300指数总体来说基本没动。在2020年4月底,丸美股份还以券商给予买入评级中的目标价格预期最高涨幅排名第一(+116.91%),东北证券给到了预期最高目标价157,如今看开,让人唏嘘不已。最高价91.8已经成为丸美股份的股价丰碑。

22个月的“雪崩”,若说是大盘不好,大盘在此时间区间并没有太大变化;若说是因为行业不景气,化妆品行业在区间开始到2021年6月还经历了一大波上涨。丸美股份何以“独善其身”?究其原因主要是三点,前期过分透支估值、股东持续减持套现、盈利能力持续下降。

连股东都担心丸美的未来市场表现,那丸美的资本之路还‘可’吗?今天,我们就来盘一盘,丸美股份近期下跌的原因并从其商业布局看“市值苏醒”的可能。

/ 01 /

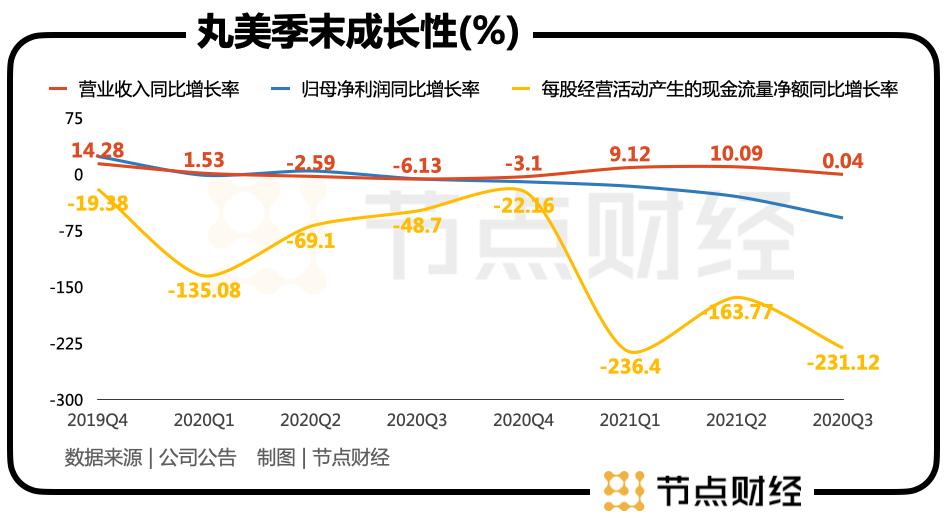

较晚入局直播新渠道

成本费用上升业绩承压

丸美股份在去年秋天交出了首张亏损成绩单。2021Q3营业收入2.64亿元,同比-23.19%;归母净利润-0.47亿元,同比-167.51%;归母扣非净利润-0.48亿元,同比-187.46%;截至三季度末,经营活动产生的现金流量净额同比-231.39%;加权平均ROE4.71,同比减少7.49%。

搞清楚丸美股份的这份题是如何答的,决定了等待的是危机还是困境反转。

从第三季度的报告出发,对丸美利润负有主要责任之一的便是费用。截至Q3,丸美股份的销售费用率以及管理费用率均达到了前所未有的高度,销售费用率高达42.5%,费用缘何而来呢?

这与丸美营销渠道改革、业务战略变化分不开,丸美在过往大力发展线下渠道的基础上,终于逐渐意识到线上渠道前所未有的重要性,业务重心开始从线下向线上转移,开始将其天猫旗舰店的第三方代运营模式调整味自建团队自行运作的模式。在探索抖音、快手等直播渠道所付出的关于规则、方法论及验证成本和红人与流量成本带来了销售费用的大幅上升。与此同时,由于业务运转方式的转换,所需的团队扩张、人工成本、推进成本等带来了管理费用的上升。

从这一角度来看,虽然增收不增利,但情况也没有那么遭。公司的的亏损是由于业务战略重塑、渠道扩张造成的。在消费品市场,品牌创立初期,一个普遍认知就是烧钱砸市场。对于竞争激烈的美妆市场,能够抢占市场先机,抢先进行心智占领往往比盈利更重要。

丸美虽说不是一个新品牌,并已具广泛市场基础。新兴直播渠道抖音、快手就是丸美的新战场,所面对的客户群体差异、用户习惯差异等对从0-1切入的丸美来说都是新的挑战。所以,在打开市场、吸引人气的角度讲,导致平均单价下跌、营业成本增加的优惠及大幅配赠也是必由之路。毕竟,几乎每个牌子在直播间都是这么走过来的。

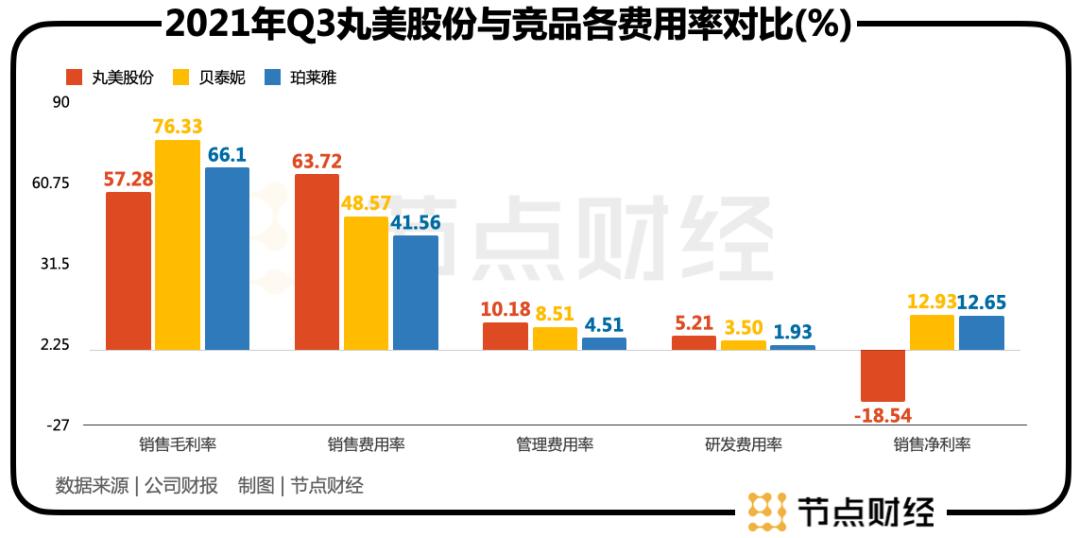

但问题在于,别的品牌也“又买又送”怎么没赔钱?贝泰妮Q3单季归母净利润同比增长64.29%、珀莱雅同比增长30.09%。对比一下丸美同珀莱雅、贝泰妮的关键数据,可见丸美股份在Q3的费用“全线开花”,三个费用率都一骑绝尘。当然,这也是丸美股份没有更早更重的进入相应市场的代价。

再者,销售毛利率上,丸美股份也有很大的劣势,低于珀莱雅近十个点,贝泰妮近二十个点,这是由于几个品牌在处于线上营销的阶段不同,还在探索阶段的丸美必将付出更多的代价。

烧钱但会持续多久?线上转型何时可以显现成效尤为重要。从当下的情况看,第四季度也并不乐观。有重磅双十一在守,丸美截至去年三季末的存货为1.55亿元,环比减少13.4%;而珀莱雅、贝泰妮存货环比分别增长34.3%、62.9%。可见丸美对于第四季度的信心并不那么充裕。

虽然新战略是顺势而为,但业绩亮点还任重而道远。故而未来股价大体还会暂时持续低迷,会持续多久呢?这要看丸美的“广度”和“深度”。

/ 02 /

产品线扩充,对业绩成长奏效吗?

虽然丸美的业绩是从2021Q3才亏损的,但丸美的股价可不是从2021 Q3才跌的。丸美长期经营状况的下降并非是适才发生的,亏损也早现端倪。

如图可见,丸美近8个季度季末的经营活动现金流净额持续恶化;营收增长率缓慢;净利润连续五个季度季末值下降。

资本市场可能偶尔迷糊,但终归是清醒的,当新股红利被吃尽,基本面恶化带来的恶果便在股价走势上暴露无遗。那么丸美的市值若想苏醒,必然离不开基本面拐点的到来。这要看丸美股份的营销新战略及产品矩阵的布局。

首先造成今日的局面的,是其渠道布局带来的损失。

而丸美一直倾向于全渠道营销模式,线上线下双轮驱动,虽然进入线上渠道不算太晚,但对线上渠道用力不足使其丧失了先机。

过去营销渠道与品牌选择的错位,可能也让丸美失去了一部分阵地。线上战略以中低端品牌为主,线下战略以中高端品牌为主。虽然理论上看重点明确,分工有序,但这或恰是没有跟上时代潮流的体现。电商面对的早已不仅是中低端群体,中高端群体更是普遍存在业余时间少的问题。很多国际大品牌也目光转向线上,而丸美过往营销很可能存在错位,失掉一部分潜在客户。

不仅如此,过去的品牌战略与目标人群或也存在错位可能。一方面,丸美将主要品牌定位于中高端人群,但市场对丸美的印象可能很难维持在中高端定位,这可能也是国货一路走来的历史硬伤。另一方面,丸美在电视剧、综艺里广泛植入广告,请流量明星站台,可见丸美想通过带货吸引年轻消费者。而丸美深入人心的广告语“弹弹弹弹走鱼尾纹”,给消费者直观感受可能是其客户群体或是面向大龄女青年以上。

故而除粉丝经济外,年轻消费者青睐于中低端的可能选择售价更低的,而青睐于中高端的则购买国际大牌的可能更大,所以丸美在品牌定位、目标人群、销售策略三角形中是存在互相矛盾的。

但在承担错失市场的后果中,丸美也意识到了部分问题,就2021Q3大幅增加了线上渠道的铺设便可以看出丸美改革渠道策略的决心。

丸美也逐步打开了产品广度,眼护产品除了“弹走鱼尾纹”,也针对“熊猫眼、泡泡眼、熬夜脸”等问题,推出了主打线上的“小红笔”,“15分钟闪电淡纹”蝴蝶绷带眼膜也令人期待;踩着家用美容仪的风潮,丸美也推出了美容仪+“小红蝎”精华液的导入组合。眼护以外,“小金针”的推出也搭上了次抛精华的快车。

品牌方面,除定位中高端的“丸美”外,丸美也进行了差异化的品牌拓展,拥有大众功能性护肤品“春纪”、轻奢韩系彩妆品牌定位“恋火”。但截至2021Q2,差异化定位效果尚不明显,“丸美”营收占比高达95.48%,其他品牌收效甚微。

此外丸美在2021上半年成立了第三期产业基金,新增投资了专业婴童护肤品牌“戴可思”、高端美容仪品牌“JOVS”、美瞳品牌“可啦啦”,扩大了丸美股份的产业生态辐射圈。

这两年,丸美没有停止对于广度的探索,试图通过黑科技护肤理念,有效触达年轻消费群体,助力品牌年轻化。但如今想要在诸多品牌已经占领的阵地上去扭转前期战略失利,必然需要更多的付出,转型的阵痛期也是其理应承担的后果。丸美未来的动作走向以及阵痛期过后的业绩落地与否则是我们需要关注的重点。

/ 03 /

核心竞争力仍在,长期要看运营效率

流量时代正在逐步消退、直播监管趋严带来的热度下降,丸美错过的流量红利或许没有机会赚回。不要再错过下一个风口才是关键。

风口永远有,下一个风口在哪也是门“玄学”,但真正支撑品牌的可持续发展的还是核心竞争力。战略迭代能力、品牌护城河、产品实力、研发能力才是企业利于不败之地的内核。地基打的深,品牌之楼才盖得高。

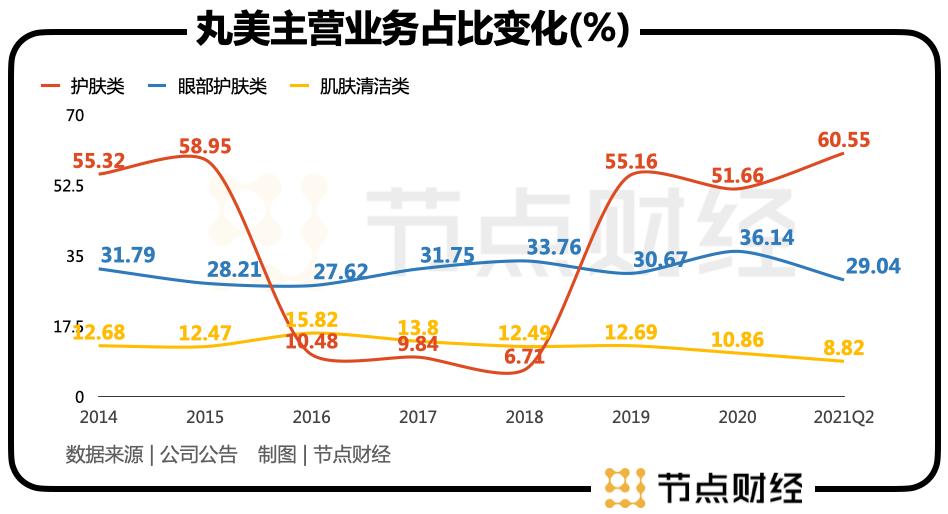

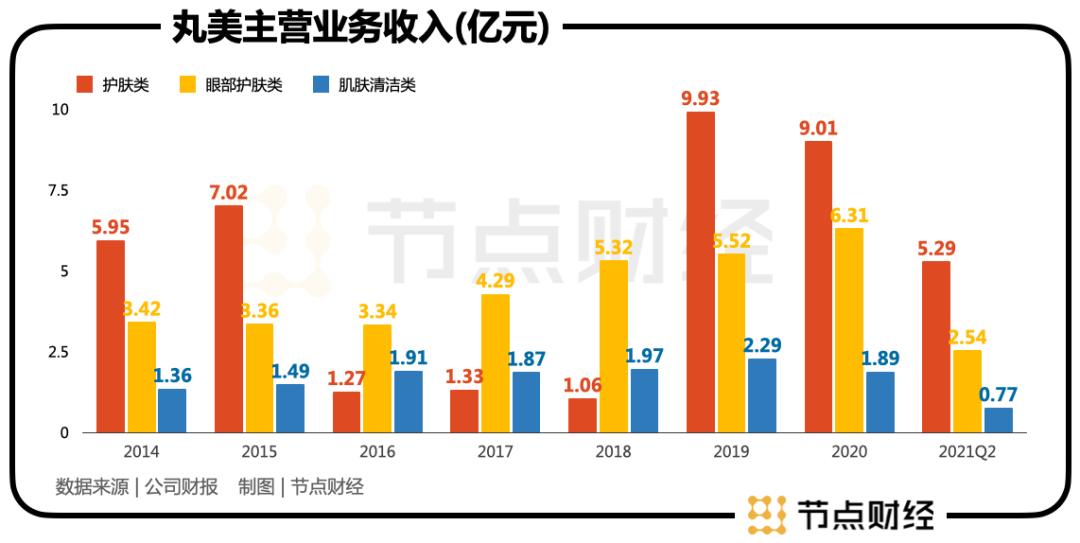

从丸美主营业务比重变化走势看,眼护类始终占有30%左右的比重,肌肤清洁类占比10%左右,护肤类波动较大,但为现阶段主营收入贡献最为突出的业务。

眼护虽然是丸美的主打产品线,却不是贡献最大的,但这恰恰是丸美的品牌战略——大单品战略,以点带面,通过“眼部护理大师”来进行品牌心智建设,以眼护为原点,向其他产品辐射。从近五年收入来看,眼护产品确系起到了“定海神针”的作用,营收稳步增长。

丸美的品牌定位在中高端,但作为国货品牌,多年来很难与国际大牌抗衡。诸如雅诗兰黛、兰蔻等品牌有着多年的市场积累、早已在世界范围内深入人心,消费者对其功效的信赖度非国货可比。

所以丸美的中高端线路难度重重,但并非没有机会。随着文化自信带来的国潮崛起,很多领域国货都站起来了,而且不再以廉价的形式站起来,而是与诸多西方品牌一决高下,比如李宁和耐克之争,华为和苹果之争等。

化妆品领域同样存在这种机会,首先是西方品牌的“自甘堕落”,一面出现了诸多质量问题、价格歧视问题等消耗消费者信心的侵权行为,另一面一些营销也拉低了品牌的高端形象;其次国内品牌经过多年的品牌建设,产品研制,质量把控,在很大程度上扭转了消费者对国货的固有印象,开始接受差异化国货的差异化定价。故而只要丸美提供更好的产品,那么国人就会为丸美的中高端形象买账。

从研发费用占比可知,丸美对研发的重视度急剧提升,对产品研发有诸多布局。设置了“健康产品实验室”以及“生化分子生物学实验平台”;与国际知名原料商战略合作,引入国际前沿研究方向和科技应用;在国内也与高校、科研院所展开产学技术共创。截至2021Q2,丸美股份累计已获专利127项。

品牌力、产品力、研发力决定了丸美股份的地基,而时代洪流则助力了丸美的高度。

丸美现阶段的市值觉醒难度虽然还很大,但随着战略的推进,“完美”的未来仍然可期。

节点财经声明:文章内容仅供参考,文章中的信息或所表述的意见不构成任何投资建议,节点财经不对因使用本文章所采取的任何行动承担任何责任。

版权声明:CosMeDna所有作品(图文、音视频)均由用户自行上传分享,仅供网友学习交流。若您的权利被侵害,请联系删除!

本文链接://www.cosmedna.com/article/789378329.html