计算机行业:科创小组会议强调创新,政策加码驱动行业 荐11股

类别:行业研究 机构:国盛证券有限责任公司 研究员:杨然 日期:2018-09-06

事件:9月5日,国家科技体制改革和创新体系建设领导小组第一次会议在北京召开。会议听取了科技部关于研究国家中长期科技发展规划有关建议的汇报,审议了《关于弘扬科学精神转变作风改进学风的若干意见》,强调认清形势、转变作风、推动创新型国家建设。

科创能力空前强调,政府科技管理职能转变是关键。1)目前,我国经济已由高速增长阶段转向高质量发展阶段,叠加中美贸易摩 擦影响、外部环境发生深刻变化,内外部环境变化倒逼科技创新能力提升。此次会议明确指出科技创新能力是决定综合国力和国际竞争力的关键因素,其重要性得到空前强调。2)按照中央财经委员会第二次会议的决策部署,会议要求抓紧研究制定国家中长期科技发展规划的有关准备工作,是对前期决策的延续和落实,且着眼于前沿趋势和全球化视野。3)会议强调政府职能转变,即从过去分钱、分物、定项目转到制定政策、创造环境、搞好服务。政府科技管理职能由计划型向服务型转变,是激活科技创新动力、构建良好的科研生态体系的关键所在。

科技兴国政策加码,战略地位不断确立。我们一直强调,科技兴国战略不断强化是近期行业核心推动力。1)2018年5-6月市场对国际外部环境影响下科技政策的力度过于悲观,从产业调研及自上而下政策来看之后实际一直处于正常推进当中。2)7月以后,政策上科技兴国战略基本明确。其中,7月8日人民日报正版刊登科技兴国内容,我国科技政策的坚定信号基本确立;7月13日,中央财经委员会第二次会议强调提高关键核心技术创新能力,为我国发展提供有力科技保障,全面强调科技兴国战略;8月6日,按照深化党和国家机构改革统一部署,根据议事协调机构调整有关安排和工作需要,国务院决定将国家科技教育领导小组调整为国家科技领导小组。3)8月10日信息消费及企业上云政策发布,标志着国家科技政策趋势加强。4)考虑到科技竞争已经是目前国际竞争的核心,预计后续国家科技战略会进一步确立。

自主创新、云计算、人力成本改善三线闪耀。1)自主创新核心企业:中科曙光、科大讯飞。2)顶级云领军:浪潮信息、航天信息、石基信息、广联达、万达信息、长亮科技、卫宁健康、用友网络。3)人力成本改善:新北洋。

风险提示:税控降价影响相关公司短期业绩;金融去杠杆力度影响金融创新;财政原因影响相关公司订单落地;新零售竞争格局恶化。

新能源:龙头优势明显,静待毛利率调整 荐9股

类别:行业研究 机构:光大证券股份有限公司 研究员:刘凯,马瑞山 日期:2018-09-06

新能源汽车产业链2018 年中报已披露完毕。我们根据产业链将全行业公司划分为11 个细分领域,选取样本公司共109 家(A 股70 家,新三板39 家),2018H1 全产业链样本公司整体收入增速37.1%。2018H1 细分业务收入增速超过40%的板块包括原材料-钴、原材料-锂、正极材料-钴系、锂电设备,总体来看,以中上游为主;2018H1 细分业务毛利率上涨的板块包括原材料-钴、原材料-锂、热管理,其他板块毛利率均出现下跌。

原材料:钴/锂/铜箔整体收入分别为227.3/64.3/17.9亿元,同比+64%/+45%/+12%,平均毛利率分别为38.3%/57.9%/24.2%,同比+2.9/+6.1/-0.2pcts。

正极材料:钴系正极材料/LFP整体收入107.8/8.9亿元,同比+41.4%/+10.7%,平均毛利率分别为15.0%/21.0%,同比-6.0/-6.1pcts。

负极材料:整体收入26.7亿元(+32.6%),毛利率29.0%(-5.9pcts)。

隔膜:整体收入13.1亿元(+1.2%),毛利率34.2%(-14.3pcts)。

电解液:整体收入32.8亿元(+6.9%),毛利率28.4%(-11.8pcts)。

动力电池:整体收入120.9亿元(+32.2%),毛利率29.8%(-4.6pcts)。

锂电设备:整体收入29.4亿元(+44.8%),毛利率39.9%(-0.8pcts)。

电机电控:整体收入22.1亿元(+29.3%),毛利率18.9%(-4.5pcts)。

热管理:整体收入70.1亿元(+12.2%),毛利率24.3%(+3.3pcts)。

充电桩及服务:整体收入8.5亿元(+3.9%),毛利率22.7%(-2.7pcts)。

整车:累计销量41.2万辆,同比+112%。

投资建议: 长期来看,汽车电动化的趋势有望催生出万亿级空间的新增市场,未来在整车制造、动力电池、正负极材料(含原材料)、电机电控、充电桩等产业链各个环节有望成长出体量较大的公司。中短期,受到补贴退坡及结构性产能过剩等因素的影响,中下游环节的毛利率依然承压。我们建议关注新能源汽车产业链各环节的细分龙头,具体标的公司包括:宁德时代(300750.SZ)、杉杉股份(600884.SH,子公司杉杉能源)、璞泰来( 603659.SH) 、创新股份( 002812.SZ , 上海恩捷) 、天赐材料(002709.SZ)、华友钴业(603799.SH)、天齐锂业(002466.SZ)、赣锋锂业(002460.SZ)、芳源环保(839247.OC)、贝特瑞(835185.OC) 等。

风险分析: 新能源汽车政策变化带来负面影响;技术路线更替风险;市场竞争加剧风险等。

环保及公用事业:期待积极财政+宽松信用 荐4股

类别:行业研究 机构:安信证券股份有限公司 研究员:邵琳琳,周喆 日期:2018-09-06

信用+财政收紧,业绩增长放缓,分化显著。环保板块2018年中报披露完毕,2018H1,安信环保板块94家上市公司共实现营业收入1256.2亿元,同比+17.7%;实现归母净利润133.2亿元,同比-3.5%;实现扣非后归母净利润118.7亿元,同比-6.1%。上半年,PPP 监管趋严、地方财政+信用收紧,环保企业项目推进受到影响,环保板块自2012年以来首次出现中报业绩下滑,同时,仍有不少环保公司利润端业绩表现抢眼,博世科、国祯环保、伟明环保2018年上半年扣非后归母净利润分别同比+115.9%、+143.5%、+54.9%,行业内业绩分化显著。2018H1扣非后归母净利润增速居前的有:水处理(+20.3%)、固废处理(+19.5%)、环境监测(+15.9%)、生态园林(+9.1%)等。

现金流+负债率双承压。2018H1,环保板块整体收现比83.7%,同比+0.62pct;经营性活动现金流净额/营业收入比例为-7.3%,同比-0.15pct,现金流自2015年以来持续承压。由于政府相关款项结算与付清程序较多、付款时间较长,环保企业回款主要集中在下半年,上半年经营性现金流净额一般为负数。环保板块整体资产负债率继续呈上升趋势,截至2018年二季度末,资产负债率为56.7%,同比+3.4pct,环比+1.26pct,其中,水处理(整体)、市政水处理工程、生态园林板块资产负债率分别为56.5%、59.2%、69.2%,分别同比+8.04pct、+7.8pct、8.5pct。环保板块整体资产负债率自2014年 以来呈现明显上升趋势。

水环境治理现金流+负债均承压,危废、再生资源维持高景气。2018年上半年,资金成本上行,工程业务占比大、依赖资金撬动的市政水处理工程和生态园林板块受影响较为明显,财务费用率分别为5.12%和5.71%,分别同比+3pct 和1.8pct。资产负债率方面,截至2018Q2,市政水处理工程板块、生态园林板块资产负债率分别为56.5%和59.2%,分别同比+8.04pct 和+7.8pct。经营性现金流净额/营收指标方面,市政水处理工程、生态园林板块分别为-15.25%和-2.52%。固废板块中再生资源和危废板块展现高景气,扣非后归母净利润分别同比+59.2%和+40.6%。下游再生产品价格(钢、铜等)持续上涨,加之禁止洋垃圾进口等措施对再生资源行业进行持续规范,行业整合加速,再生资源上市公司竞争优势更加突出,持续受益。以长江清废行动为代表的环境监管持续加码,漏报、瞒报危废纳入处理,部分地区危废处理行业迎来“量价齐升”,危废板块展现出高景气。

投资建议:工程类环保期待信用宽松,聚焦现金流优秀的运营类标的。

今年以来,工程类环保板块受到财政+信用两大因素收紧影响,持续调整。8月以来,国常会定调,积极的财政政策将更加积极,政治局会议指出,要加大基础设施补短板的力度,财政部提出要加大地方专项债发行力度,生态环保领域项目推进加速预期强。信用方面,自7月以来,定向降准、央行窗口指导银行增配低评级信用债(21世纪经济报道)、“资管新规”细则等政策发布,“宽货币”预期逐步确立,而对于“宽货币”传导至“宽信用”需持续关注,成为影响板块情绪的关键因素。当前时间点来看,环保板块的PETTM 为24.8x 左右,低于历史平均35x,为6年来底部。若相关融资支持政策逐步落实至项目的信用宽松,环保企业业绩释放将更加顺畅,建议关注板块情绪修复相关机遇,建议关注【碧水源】【博世科】【国祯环保】。建议聚焦运营类环保标的,具有优秀现金流和较好的防御性,建议关注【龙马环卫】。

风险提示:政策变动,项目推进不及预期,信用持续收紧,利率继续大幅上行。

食品饮料:稳中求胜 荐6股

类别:行业研究 机构:华鑫证券有限责任公司 研究员:万蓉 日期:2018-09-06

近期行情回顾:上周各大指数表现不一,其中上证综指、深证成指、创业板和沪深300 指数涨跌幅分别为-0.15%、-0.23%、-1.03%和+0.28%。申万28 个一级指数涨跌不一,从涨跌幅上看,房地产、休闲服务和国防军工分列第一到第三位,涨跌幅分别为+2.48%、+1.84% 和+1.65%;涨跌幅后三位的是钢铁、建筑装饰和采掘, 分别为-2.15%、-1.59%和-1.49%。食品饮料板块跑输沪深300 指数1.42 个百分点。食品饮料子行业涨跌幅排名前三的分别是肉制品(+1.55%)、白酒(+0.27%)和食品综合(+0.01%)。

行业及上市公司信息回顾:茅台:年底可提前执行2019 年1-2 月配额;五粮液中报出炉:营收214.21 亿元, 净利润71.1 亿元;2018 年全球乳业20 强企业排行榜; 蒙牛上半年揽收345 亿,奶粉增长65%;健合集团公布中期业绩;2018“亚洲品牌500 强” 茅台蝉联行业第一,五粮液增幅最快;中国食品剥离资产,专注饮料业务之后的第一份期中成绩单出炉;研究发现:美国产啤酒中广泛存在“微塑料”;2018 年1-7 月中国进口啤酒48.8 万千升,增长21.6%;中国调味品产业2017 年收入3097.40 亿元,同比增长8.9%。

投资建议:半年报已披露完毕,白酒和调味品行业的业绩总体来说比较不错,基本符合我们之前的预期。经过最近几周的调整,目前估值已有一定程度的回落,处于历史中位水平。作为传统的防御型行业,绝大多数子行业基本面可以确定,表现也相对坚挺,我们对食品饮料板块依然保持相对乐观的态度。随着双节的临近,建议关注受益于消费两级分化明显的细分行业以及此类行业中估值具有相对优势的上市公司,如五粮液、舍得酒业、山西汾酒、中炬高新、汤臣倍健、西王食品等。

风险提示:消费增速不达预期、行业政策变动风险、食品安全问题等。

消费行业:北京消协公布31款不达标服装 荐4股

类别:行业研究 机构:川财证券有限责任公司 研究员:欧阳宇剑 日期:2018-09-06

今日,川财消费零售指数下跌1.65%。

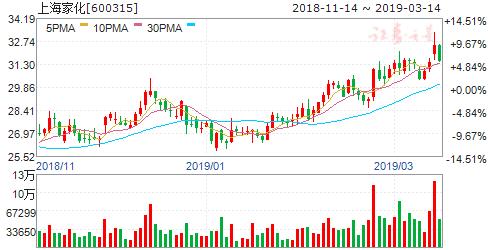

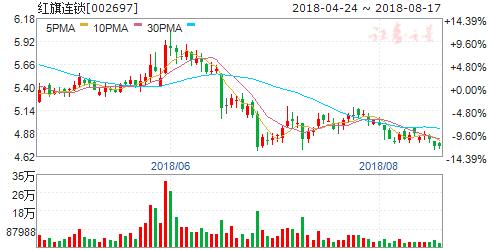

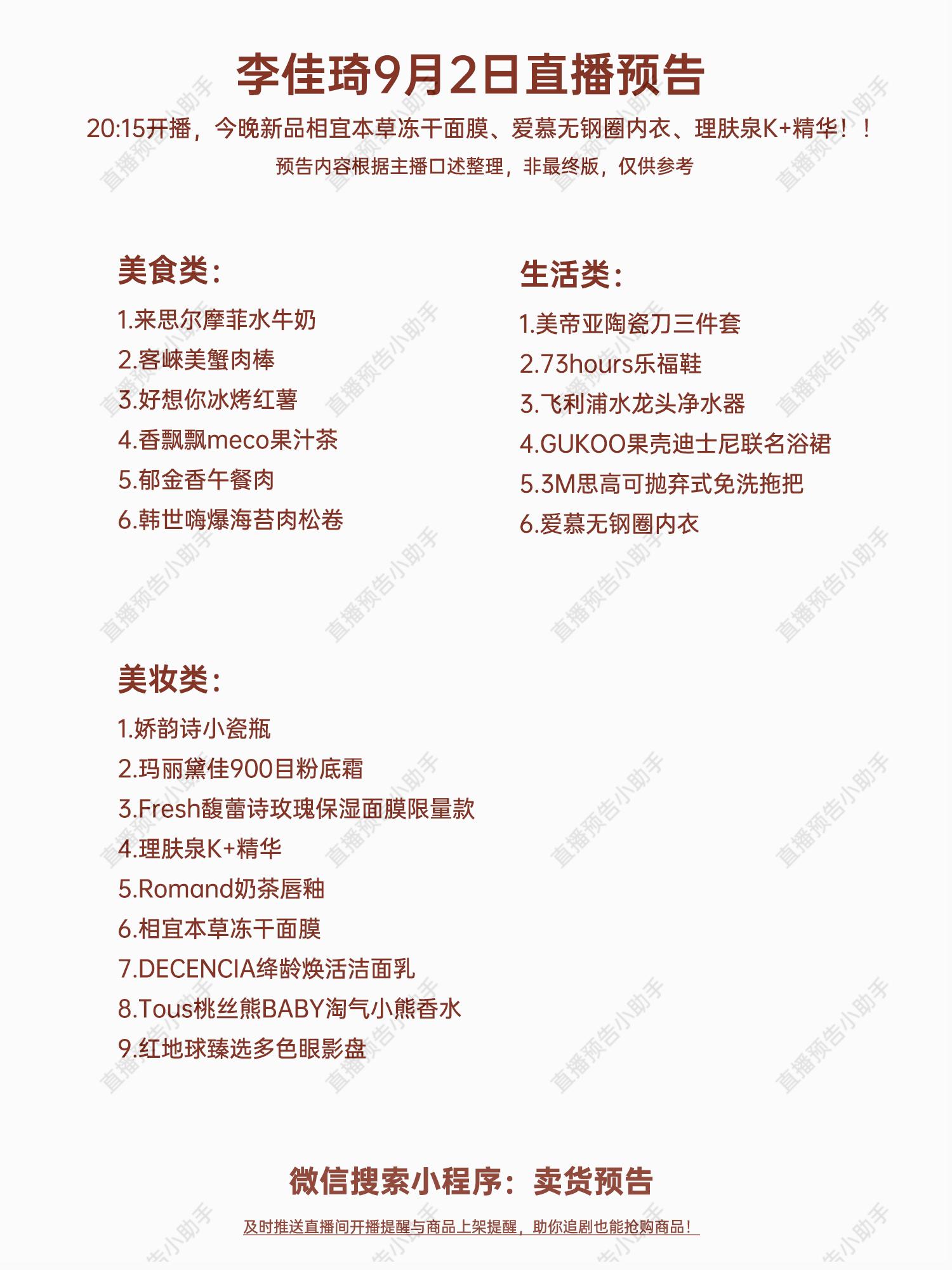

整体来看,50家、百家数据7月同比分别为-3.9%/-2.0%,高端消费受经济影响略显疲软,同时叠加CPI上行预期加强,新零售背景下,行业中少数的优质公司正在不断转型、探索,未来有望出现融合线上线下能力的新业态、新模式,出现打破传统格局的快速成长的投资机会,近期回调充分,建议逐步布局新零售中偏必须消费的超市行业。2018年二季度零售板块业绩符合预期。百货行业2018年上半年收入增速为10.48%,超市行业2018年上半年收入增速为1.92%,同比2017上半年提升1.24个百分点,化妆品行业2018年上半年收入增速为15.27%,同比2017上半年提升3.81个百分点,黄金珠宝行业2018年上半年收入增速为8.00%,同比2017上半年下降1.8个百分点。受益于渠道变革,三四线城市使用化妆品人数快速提升,化妆品行业消费尤其是电商渠道快速提升,中国品牌得益于本土资源以及先发优势已在三四线城市、线上渠道成功布局且已有较大体量,参考成熟国家的化妆品企业的成长史,整体来看,我们认为中国化妆品企业仍有崛起机会,其中面膜品类与电商渠道最为契合,中国品牌有望依托新渠道、新用户以及数据经验的积累,在化妆品行业中崛起,尤其值得关注面膜品类。相关标的:御家汇、珀莱雅、上海家化、拉芳家化。

行业动态

1、北京消协公布31款不达标服装 来源涉及京东蓝色港湾。9月4日,北京市消费者协会公布再生纤维素类服装比较试验结果,100款样品中有31款样品未达到国家及相关标准要求,整体不达标率为31%。其中线上有25款样品不达标,线下不达标样品来自汉光百货、蓝色港湾等5家商场。

2、卫龙官方回应产品抽检不合格。9月4日,卫龙产品所属的漯河市平平食品有限责任公司(以下简称“平平食品”)就此前产品抽检不合格一事进行声明。平平食品称产品按照河南省地方标准及食品生产许可证依法依规组织生产,目前河南省地方标准现行有效,因此产品完全合法合规。

公司要闻

富森美(002818):公司发布控股股东、实际控制人增持公司股份的进展公告。实际控制人刘兵先生于8月31日、9月3日增持公司股份13.1万股,本次增持后,刘兵先生直接持有公司股份190,266,844股,占公司总股本的42.75%。

风险提示:行业景气度不及预期;技术创新对传统产业格局的影响。

传媒行业:国产优质内容驱动高票房,暑期档再创新记录 荐3股

类别:行业研究 机构:中国银河证券股份有限公司 研究员:杨晓彤 日期:2018-09-05

受片酬天花板和购剧限价令两个政策提出的影响,影视板块本月依然持续下跌走势

8月上证综指下跌5.25%,创业板指数下跌8.07%,影视动漫(申万)指数下跌13.36%,传媒(申万)指数下降10.67%,传媒及影视动漫子行业均跑输大盘。8月影视板块跌幅较大主要有两方面原因:一方面是受到大盘整体回调的影响,另一方面,在受7月份影视从业人员纳税舆论影响之后,8月份片酬天花板和购剧限价令两个政策的提出,进一步加深了影视板块的下跌走势。

暑期档总票房创新高,好内容驱动高票房

2018年暑期档(6月-8月)累计综合票房达173.60亿元,超过去年同期的163.37亿元,同比增长6.26%,创造了中国电影市场暑期档票房新的历史记录。 暑期档繁荣的主要原因是各个公司今年都加大了对暑期档的布局,高票房的产生离不开好内容的驱动。院线渠道下沉至三线及以下城市,导致中国电影市场的观影人群的结构发生变化,观影需求和题材偏好与一二线观众有所区别,在这种情况下,大众化程度高的内容更容易获得观众青睐。

院线的市场份额分布基本稳定,集中度稍有增加

2018年1-8月各院线表现出良好经营态势,前十大院线票房合计达293.39亿,整体市场规模同比上涨16.99%,高于同期全国票房的同比涨幅15.30%。前十大院线中,大地院线月票房增速最大,高达33.18%,幸福蓝海和华夏联合的月票房增速超过20%。

院线的市场份额分布基本稳定,集中度稍有增加。2018年前十大院线市场份额为68.52%,同比整体稳中有升。

投资建议

今年暑期档电影票房达173.60亿元,超过去年同期票房,创造了中国电影市场暑期档票房的新纪录。我们认为,暑期档繁荣的主要原因是各个公司今年都加大了对暑期档的布局,高票房的产生离不开好内容的驱动。院线渠道下沉至三线及以下城市,导致中国电影市场的观影人群的结构发生变化,观影需求和题材偏好与一二线观众有所区别,在这种情况下,大众化程度高的内容更容易获得观众青睐。建议关注重点布局三线以下城市影院建设的【横店影视】及内容行业龙头【光线传媒】、【华谊兄弟】等。

风险提示

票房增速下行,院线行业并购整合低于预期,行业政策风险等。

版权声明:CosMeDna所有作品(图文、音视频)均由用户自行上传分享,仅供网友学习交流。若您的权利被侵害,请联系删除!

本文链接://www.cosmedna.com/article/611885714.html