1. 资生堂:源于日本,目标制胜全球的国际化妆品集团

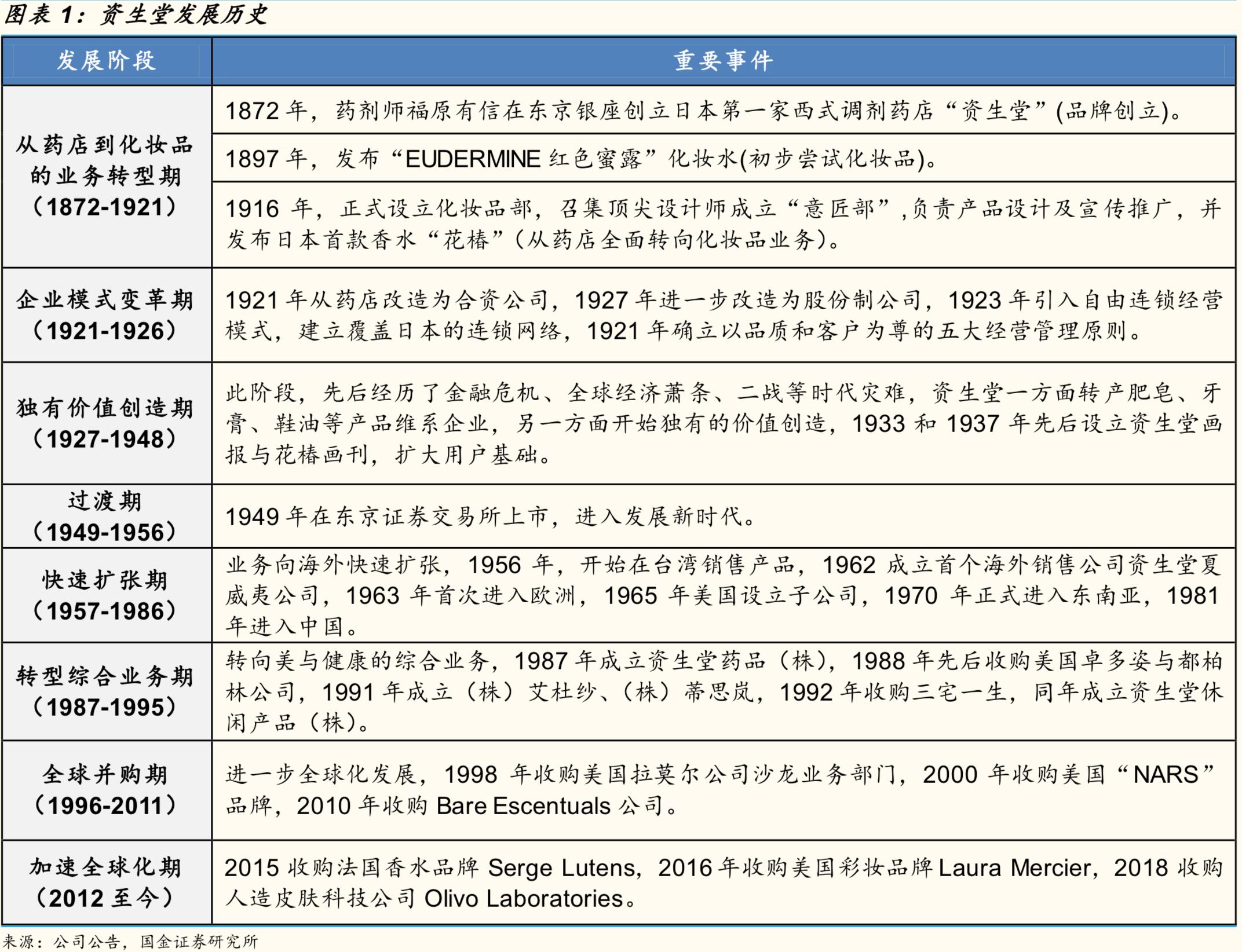

1.1 发展历程:从一间药房成长为亚洲第一大化妆品集团

融合西方药学与东方哲理的百年化妆品巨头:资生堂起源于药剂师福原有信1872年在东京银座创立的日本第一家西式调剂药店,名称取自中国古典易经“至哉坤元,万物资生”。公司于 1949 年在东京证券交易所成功上市,如今已发展成为拥有遍布全球近百家子公司,营收突破 1 万亿日元, 覆盖化妆品、香水、个护、专业美发等业务的国际巨头。资生堂深耕日本市场,非常注重打造自有品牌:自成立以来,日本是公司主要深耕 的市场,且公司一直以来非常注重通过自有品牌培育拉动的内生增长,明星品牌如 SHISEIDO、Clé de Peau Beauté、IPSA、ELIXIR、 ANESSA、洗颜专科等均为自己培育。

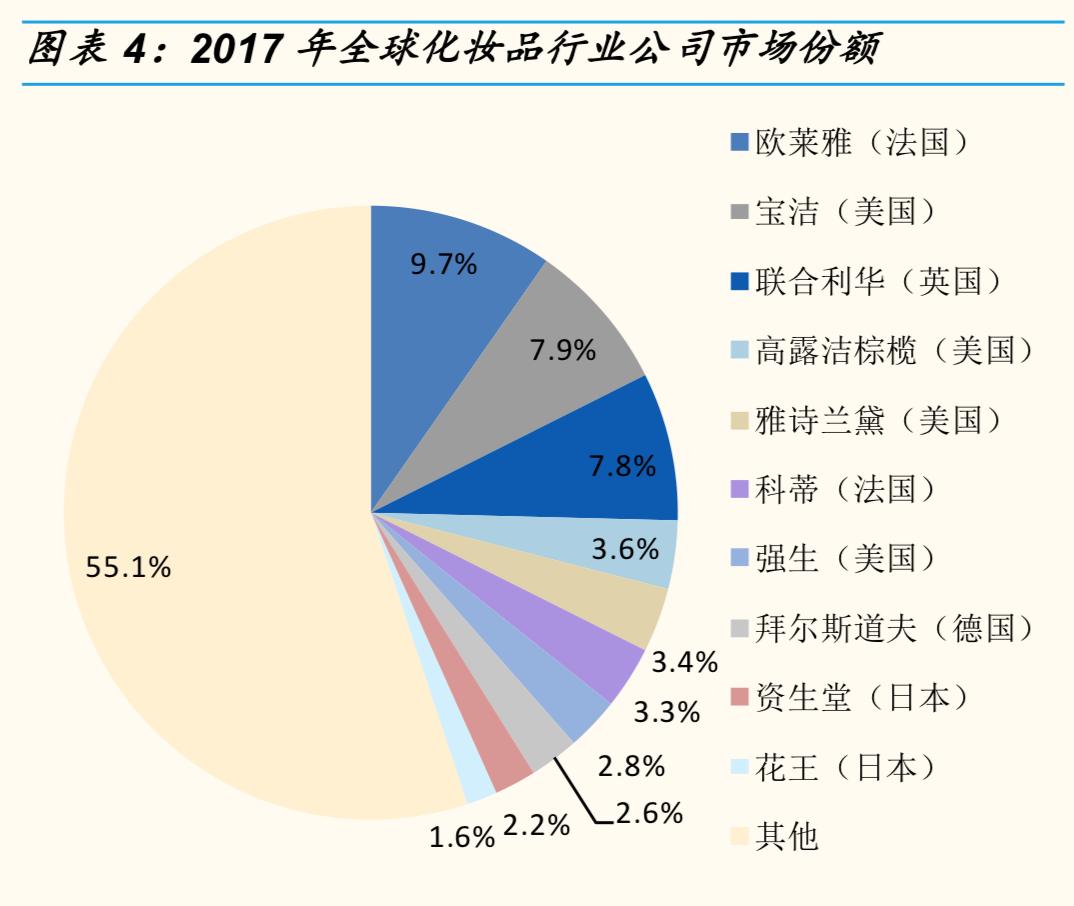

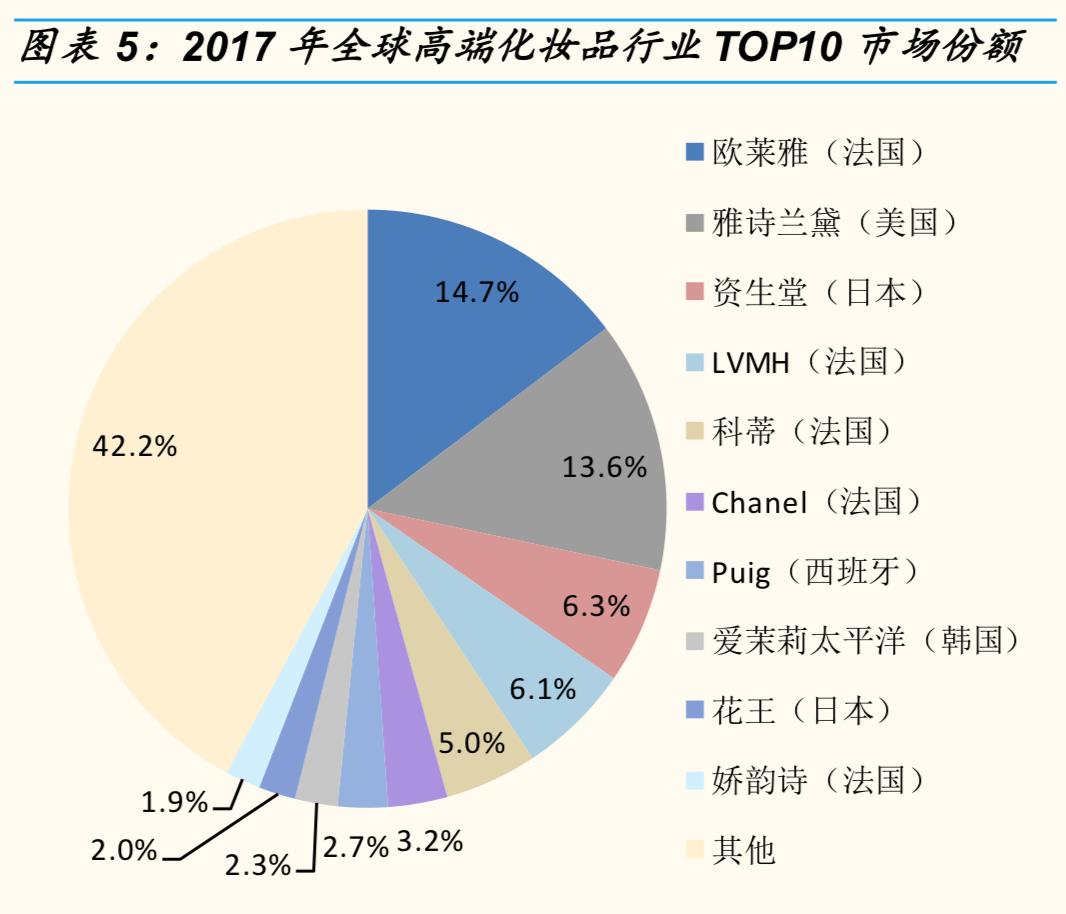

1.2 市场地位:全球高端市场排名第三,日本高端市场排名第一

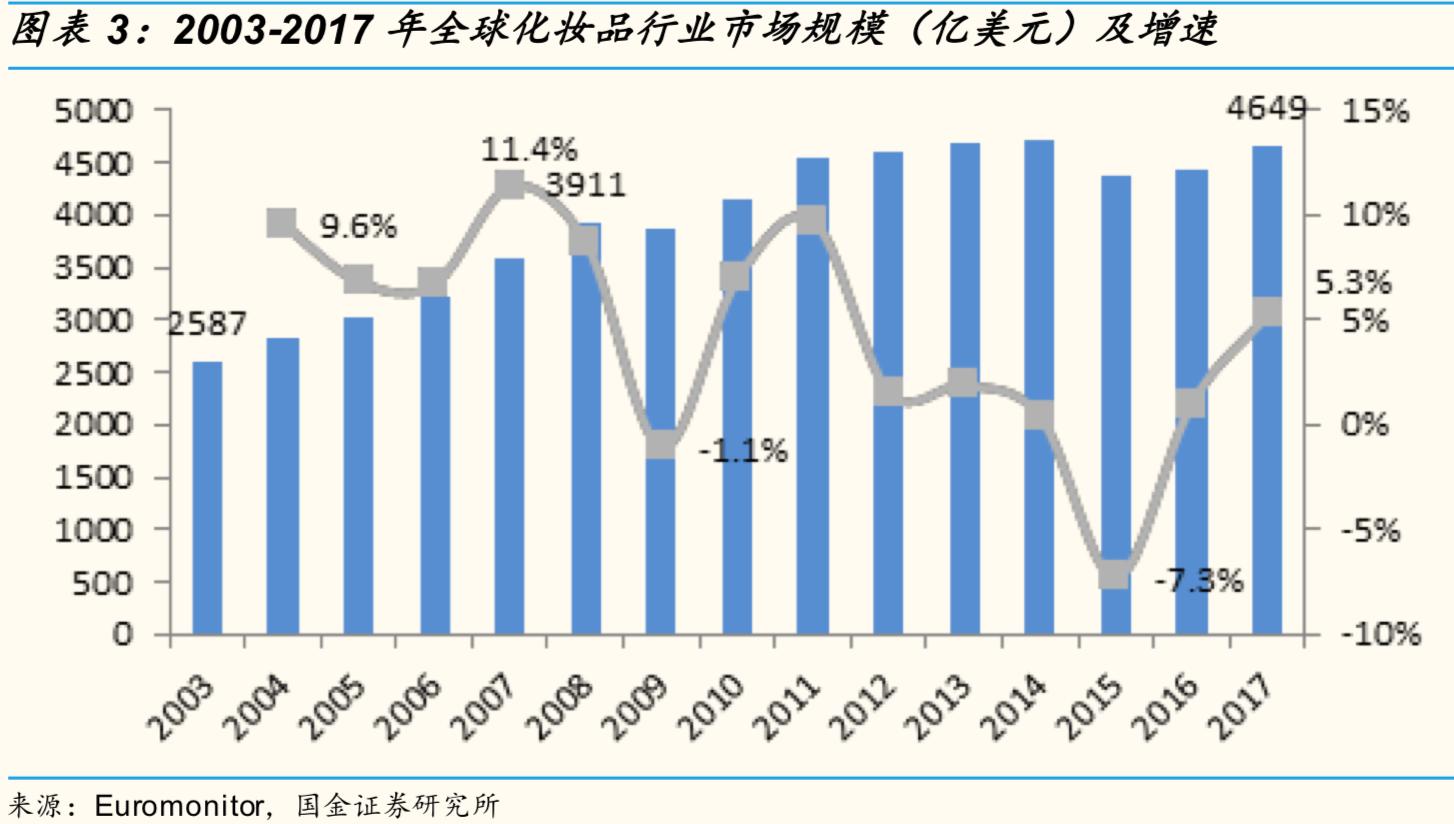

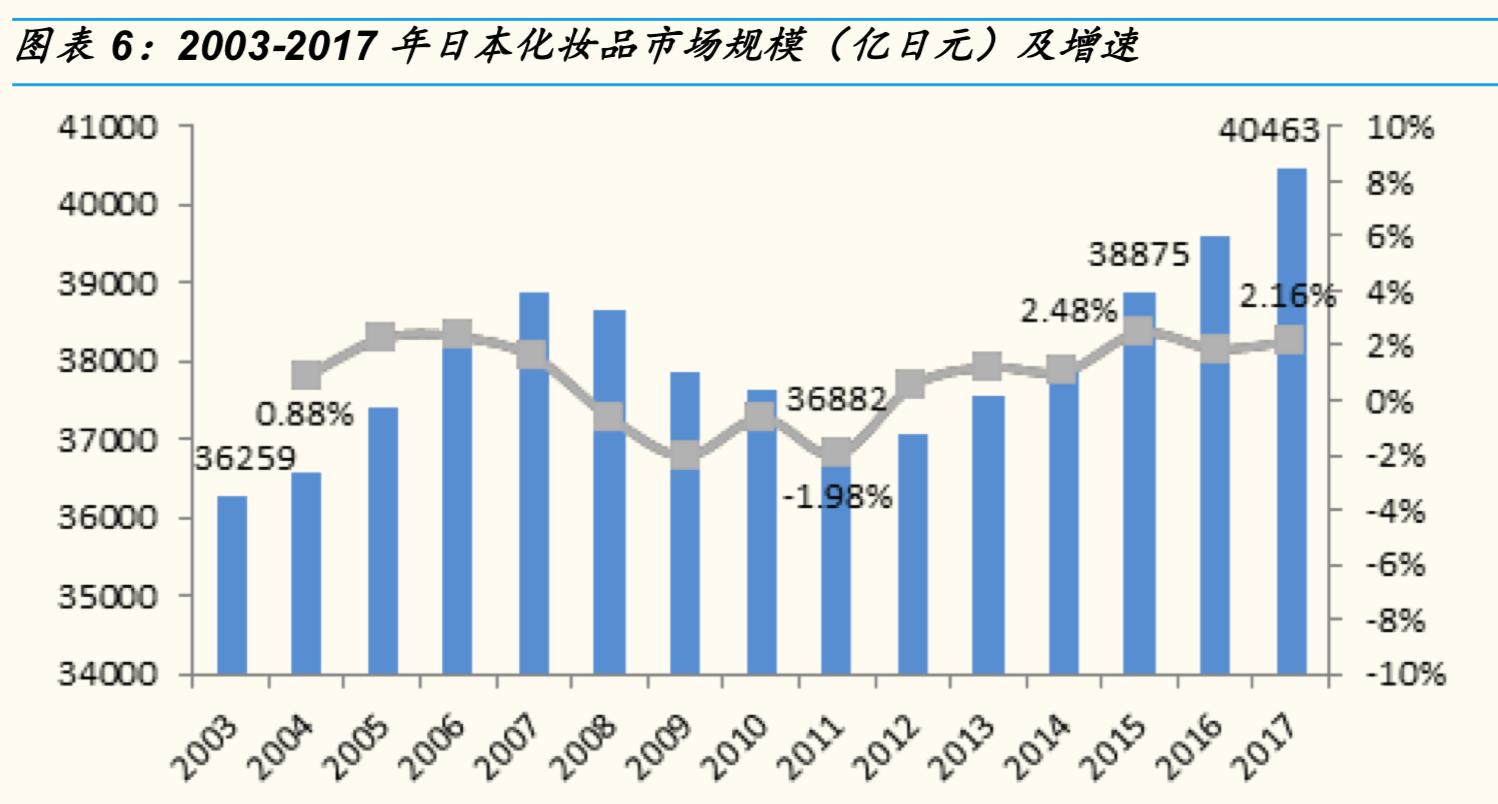

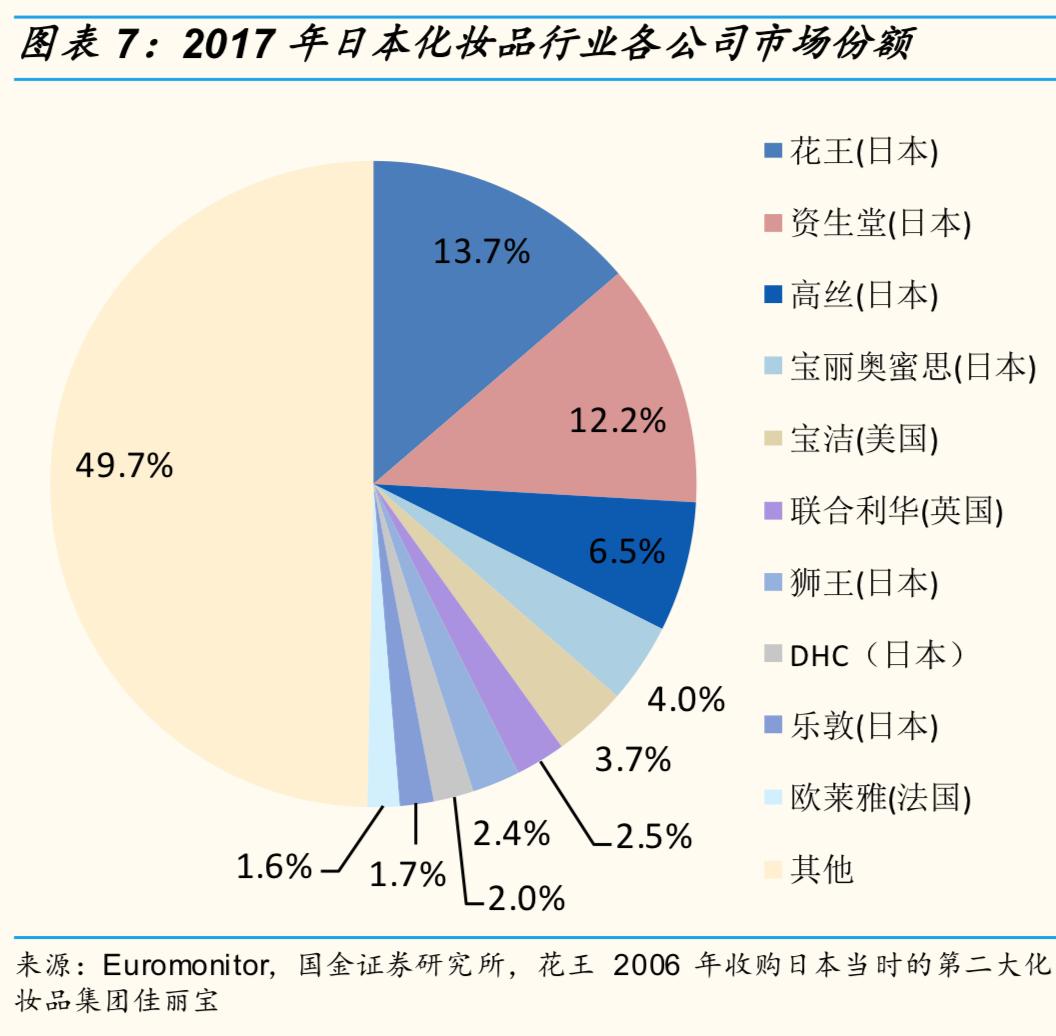

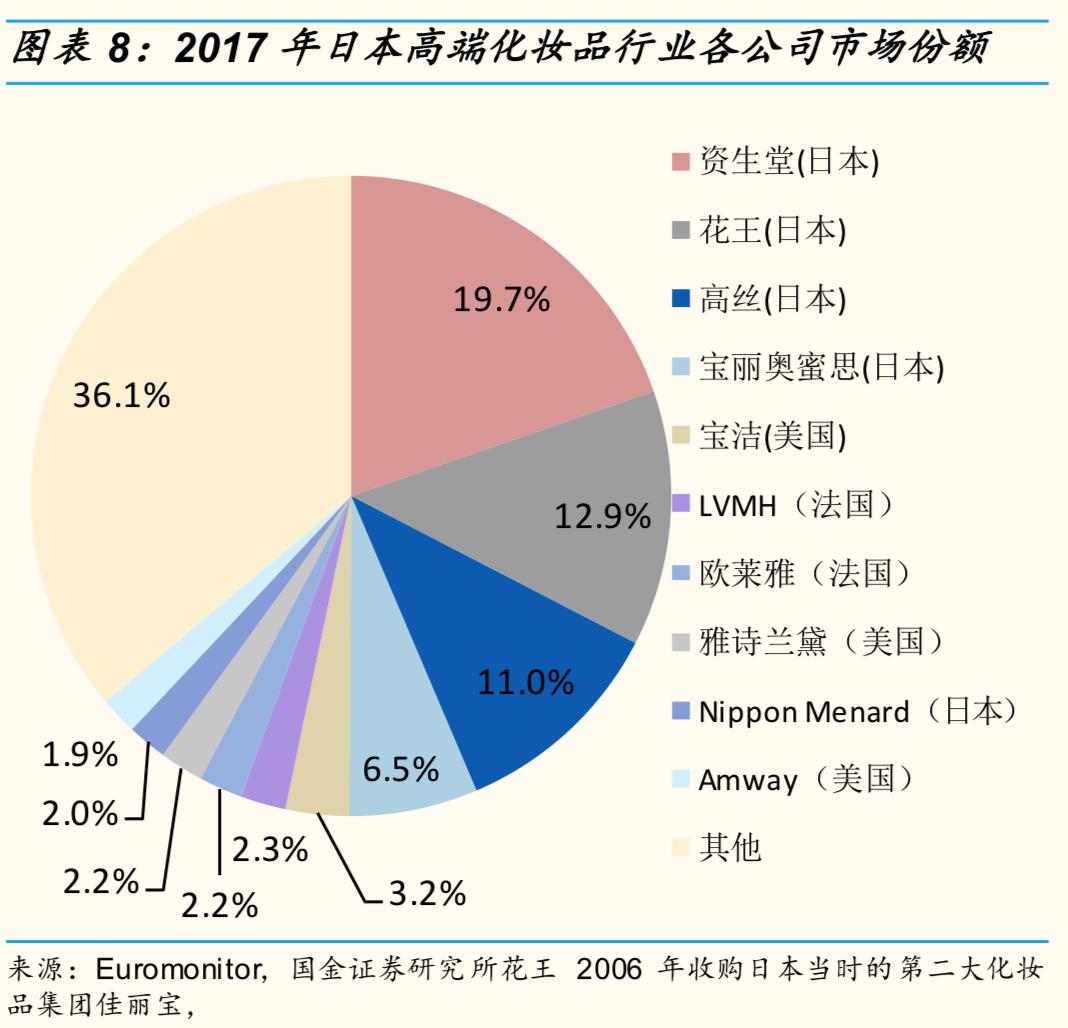

2017 年全球化妆品行业市场规模为 4649 亿美元,同比+5.3%:根据 Euromonitor 数据,2003-2017 年,日本化妆品行业的市场规模由2587亿美元增长至 4649 亿美元,近 14 年复合增速为4.28%。从市场结构来看, 2003-2017 年,全球化妆品行业高端和大众市场占比基本稳定,其中高端市场占比为 27%-29%,大众市场占比为 71%-73%,大众市场规模是高端市场规模的 2.4-2.7 倍。

1.3 市值复盘:经历经济周期检验,业绩驱动市值增长

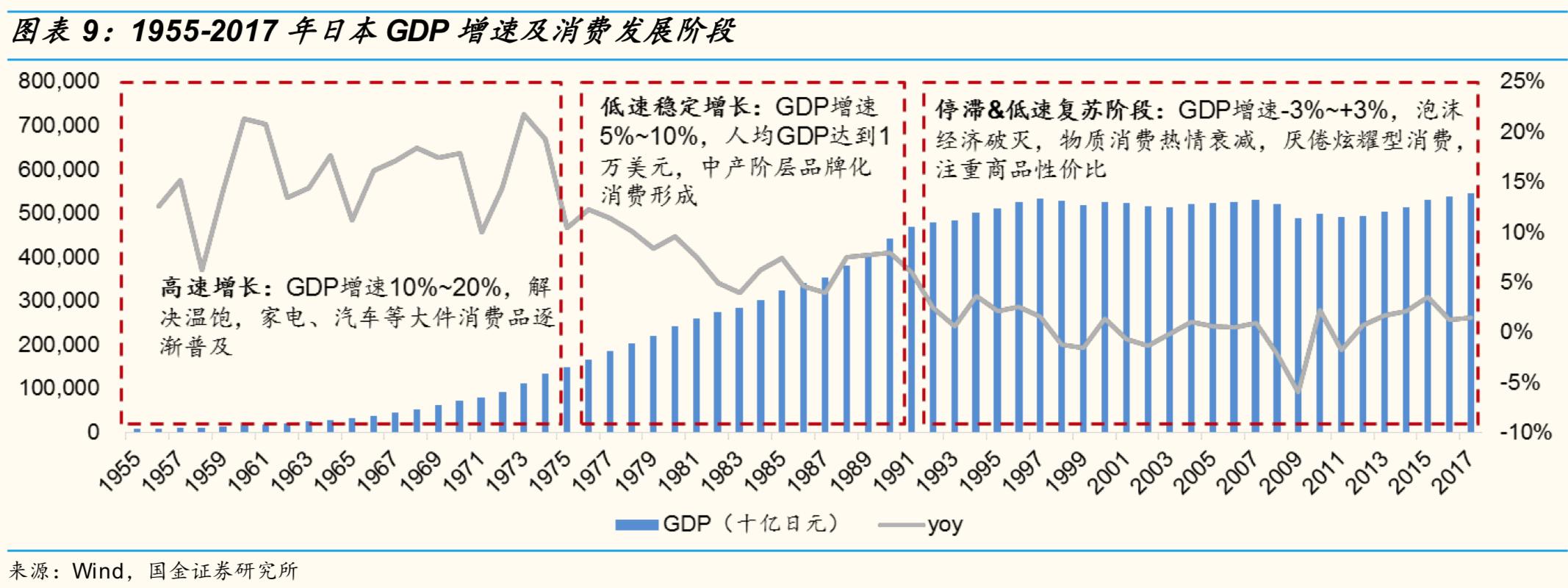

1955 年至今,日本经历了高速增长、低速稳定增速和停滞&低速复苏的 3 次经济增速换挡:11955-1974,GDP 增速 10%~20%,国民在解决温饱基础上,家电、汽车等大件消费品逐渐普及;21975-1991,GDP 增速 5%~10%,人均 GDP 突破 1 万美元,中产阶层品牌消费观形成,化妆品 行业迎来蓬勃发展;31992 年至今,泡沫经济破灭,GDP 增速-3%~3%,国民更看重商品性价比。

2. 六大维度分析资生堂为何成为亚洲第一

2.1 品牌:自身培育为主+明星口碑产品+高端优先策略

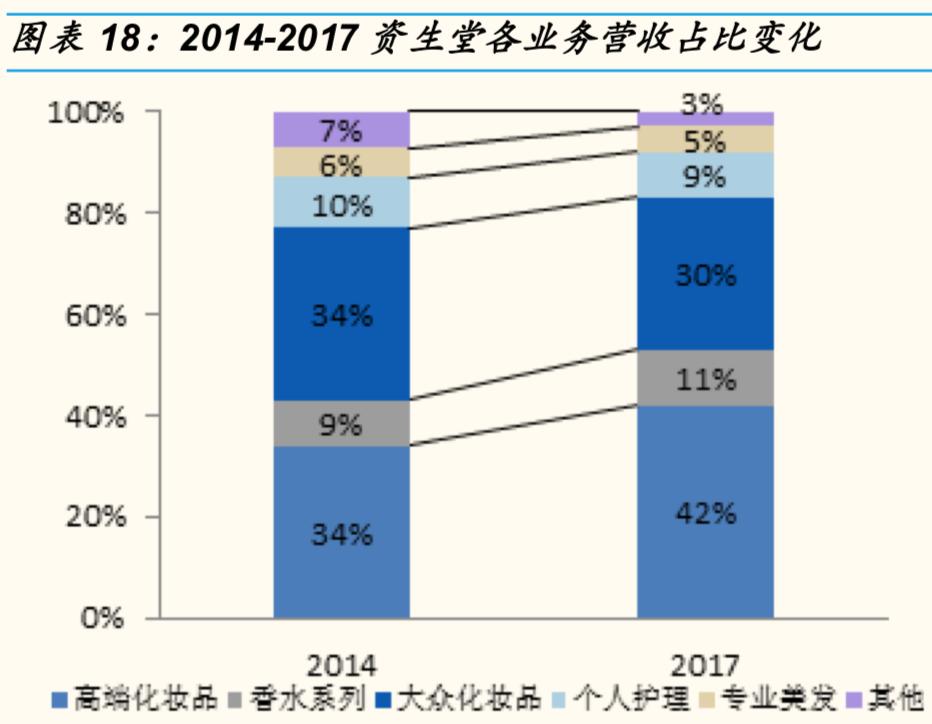

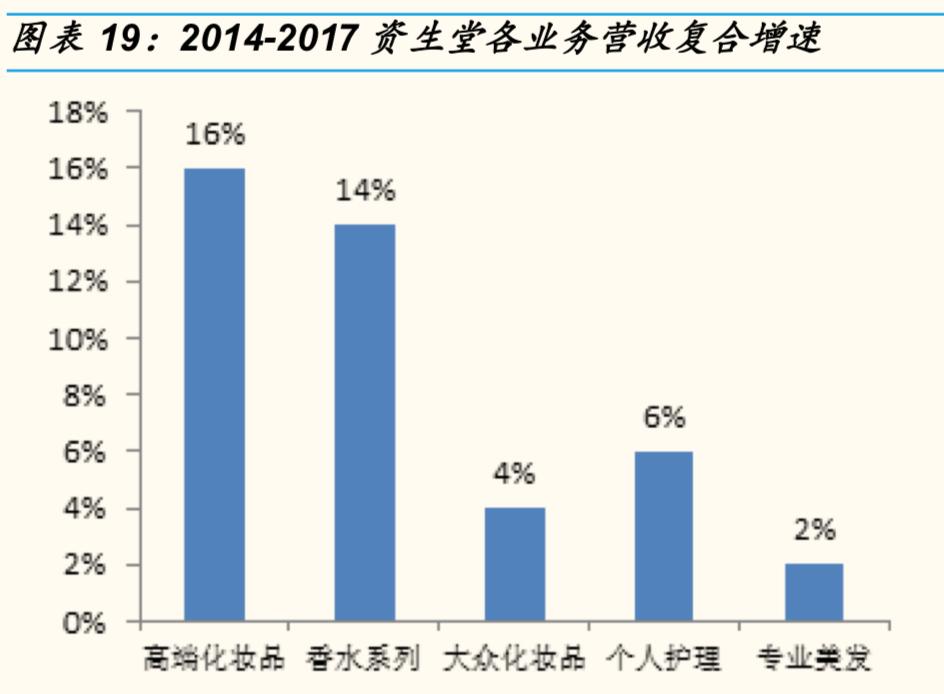

n资生堂核心事业部包括高端化妆品、香水、大众化妆品、个人护理:高端化妆品以 百货公司和化妆品专卖店为中心,通过美容顾问销售高附加值、高价位的化妆品。香水系列通过与著名设计师合作、打造个性化的高价位香水,主要在香水店和商场铺货 。大众化妆品以 药妆店和量贩店为中心,主打供客人自由选择的价格适中的化妆品。个人护理以 药妆店和量贩店为中心,包括低价位的护肤品、洗发水等护发产品、身体护理产品等。此外公司还有专业美发沙龙用产品、餐饮、食品和零售业务。

2.2 研发:140 年来不断创新,开创众多里程碑式的研究成果

自成立以来,资生堂推出了众多引领时代的“美白”、“防晒”、“抗皱”研究成果,并由此诞生了许多如今众人皆知的化妆品。例如 1897 年发售日本首款基于西方药学处方的化妆水“EUDERMIN”(红色蜜露),1917 年开发日本首款美白化妆水“抗氧化青瓜水”,1923 年开发日本首款防晒霜“Uviolin”,1971 年领先于其他公司率先发售敏感肌肤专用化妆品“EVENESE”系列,1993 年开发抗皱•视黄醇配合制剂,在日本国内推出首款含视黄醇的化妆品等。

凭借行业领先的研发嗅觉与实力,资生堂不断创造高品质、高功能、安全的化妆品和尖端美容解决方案。未来公司不仅将在化妆品领域创造新的价值,还将在人工皮 肤、头发和皮肤再生以及高级美容护理等新领域创造新的价值。到 2020 年,公司预计研发人员将增加到 1500 人,研发费用率将 超过 3%。此外,为实现世界级水平的研究开发能力的最大化,2018 年 12 月公司在横滨·未来港 21 区设立全球创新中心并投入运营。

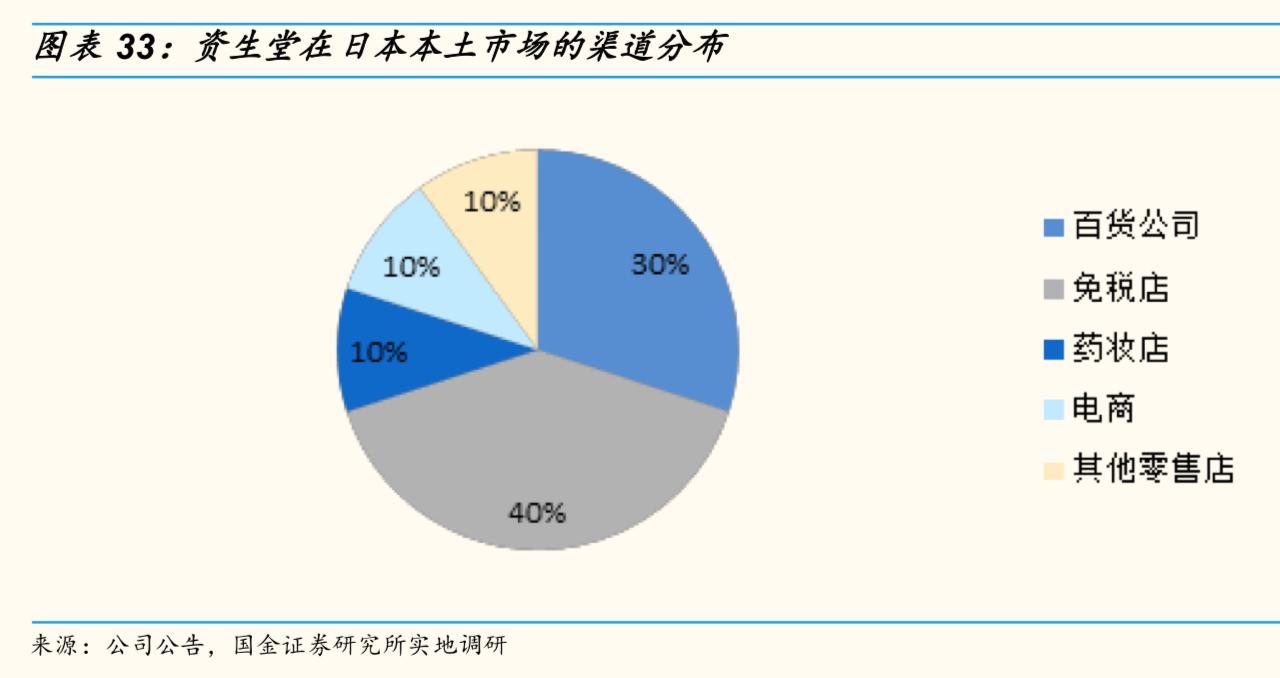

2.3 渠道:高端品牌抢占最豪华地段,大众品牌遍布免税店及药妆店

资生堂根据不同的品牌定位选择不同的渠道侧重策略:The Ginza 为集团最尖端品 牌,只在日本国内发行,且日本国内也仅有东京银座总店、帝国酒店专卖店以及国际机场有售。定位国际化“贵妇级”品牌的 CPB 将所有销售地点都选择在每座城市最豪华、最高档的地区。定位高端的SHISEIDO 选择各大百货专柜为主要渠道。而大众品牌中的 ELIXIR 则遍布 日本,在约 23,000 家店铺有售。此外,大众品牌 Maquillage 和 ANESSA 也是在日本各大药妆店、免税店和零售店中均有强大的铺货能力。药妆店在日本化妆品渠道中占有举足轻重的地位。战后繁荣时期,欧美公司都是高价产品进入日本市场,且主要占据着百货渠道。泡沫经济破灭后,大众化妆品仍旧保持着稳健的需求,以大众价位为主、几乎只销售日本本土品牌的药妆店成为日本化妆品行业日益重要的渠道。松本清是日本最大连锁店最多的药妆店,商品类目繁多,涵 盖范围从平价品牌到贵妇级大牌。日本免税店则是近年来增速迅猛的渠道:日本免税商店通常设置在国际机场港口以 及几个热门城市的主要商场及购物街,可分为机场免税店、商业区免税店和 DFS 免税店。日本有多达 20 多个机场,差不多所有机场都拥有机场免税店;商业区例如银座 和新宿也有很多免税店。近年来,随着赴日旅游人数的增加,旅游购物的零售额也不断提升。日本电商渠道并不凶猛,占比仅 8.5%。日本线上主要购物平台以亚马逊为主,化妆品电商占比仅在 8.5%。我们认为日本电商渠道发展并不凶猛的原 因为:1由于早前 日本大多数家庭主妇不上班,有充足的时间去实体店购 产品,已经形成了一定的消费习惯。2 日本的药妆店与便利店遍地开花,且服务更好,消费者在实体店购买产品 本就十分方便快捷。3 日本的物流和人力成本较高。这些因素都在一定程度上限制了日本电商渠道的发展。

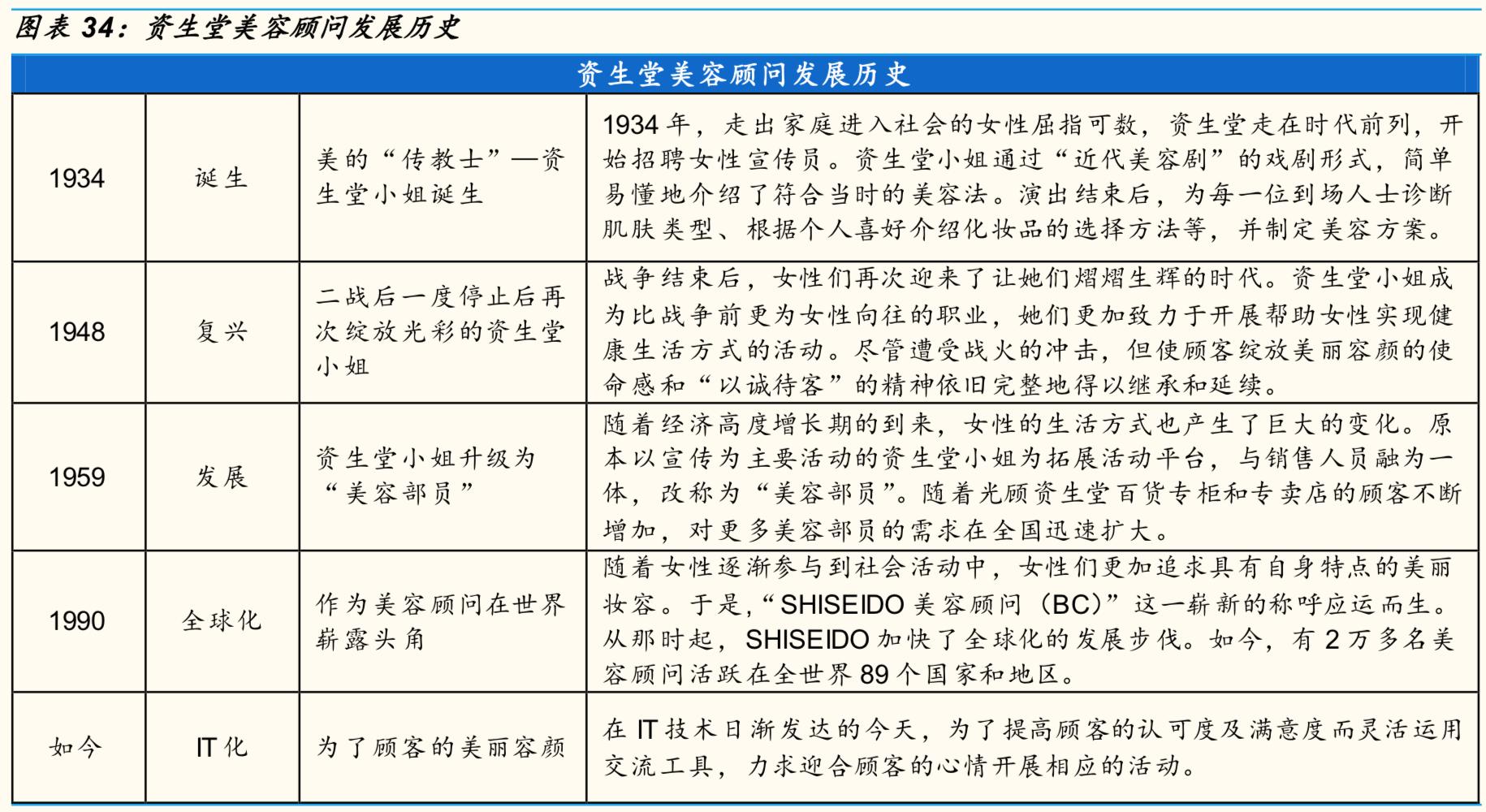

2.4 营销:营销投入持续加大,一线代言人诠释品牌价值

我们认为,化妆品是一个通过为女性“创造梦想”来销售产品的行业,营销投入就 是这个“创造梦想” 的过程。 能够对创造出的价值提 出好的 提案并很好的将其传达出来是资生堂的一大优势。自 1916 年资生堂设计部成 立以来,就一直引领日本 的宣传、广告及设计界 。此外,资生 堂在全球约有 2 万名美容顾问担任美容专业人士,与个人消费者建立密切关系,传递品牌价值。

2.5 供应链:全球布局高效生产,加大国内工厂投资主推“日本制造”

资生堂一直积极推进全球技术网点的整备,确保实现在全球范围内的稳定、高效生产:除了日本国内的大阪工厂、挂川工厂、久喜工厂, 生堂还在中国大陆、中国台湾、东南亚、欧洲、美国拥有 9 个研究开发中心及 13 个生产据点 。海外研究中心 致力于针对当地消费者的皮肤需求及化妆习惯进行研究,开发具有当地特 色的产 品,并不断向世界各地的消费者提供安全高品质的产品及服务。

资生堂敏锐地把握到了访日游客 高涨的需求,计划在东京北部的枥木 新建一座生产工厂,同时提高大阪府西部一工厂的产能至当前两倍。枥木县的新工厂预计于2019 年建成投产,将为本土市场生产中端商品。大阪工厂预计于 2020 年投产,将为本土和海外顾客提供高端产品。

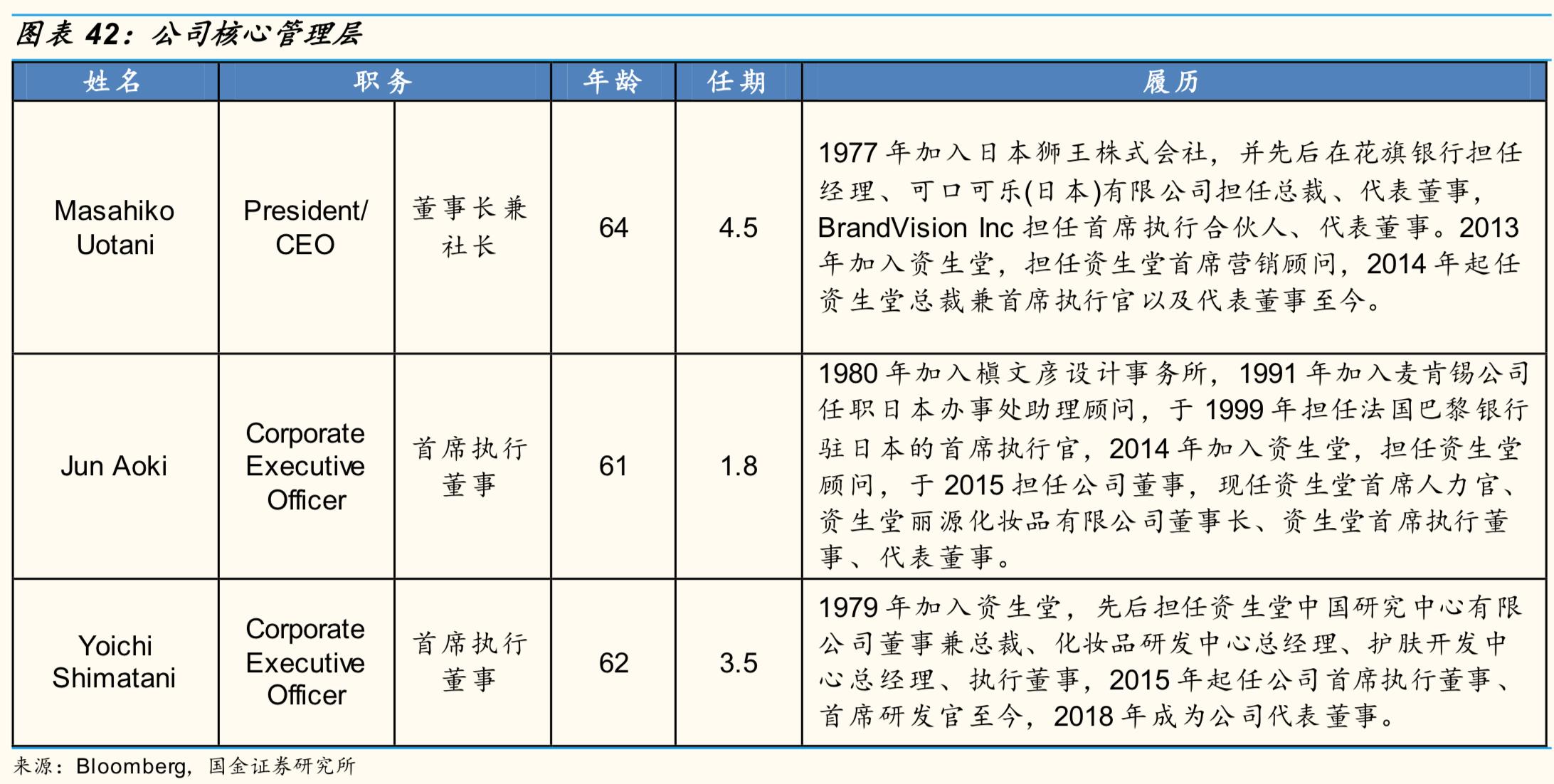

2.6 公司治理:职业经理人管理,董事会监督的现代化集团

资生堂股权结构分散,无实际控制人,目前公司前 10 大股东累计持股比例为 42.93%:从资生堂股权结构来看,创始福原家族并非其实际控制人, 公司已经完全是职业经理人管理,由董 事会监督 的现代 化集团。这或许与第一任社长福原信 三的管理理念有关,资生堂上市后,福原信三规定福原家族不滥用权力、不屈服权势,避免家族势力介入公司经营。

3. 全球化与中国布局

3.1 全球化布局相对保守谨慎,如何适应各地区地缘文化是重要挑战

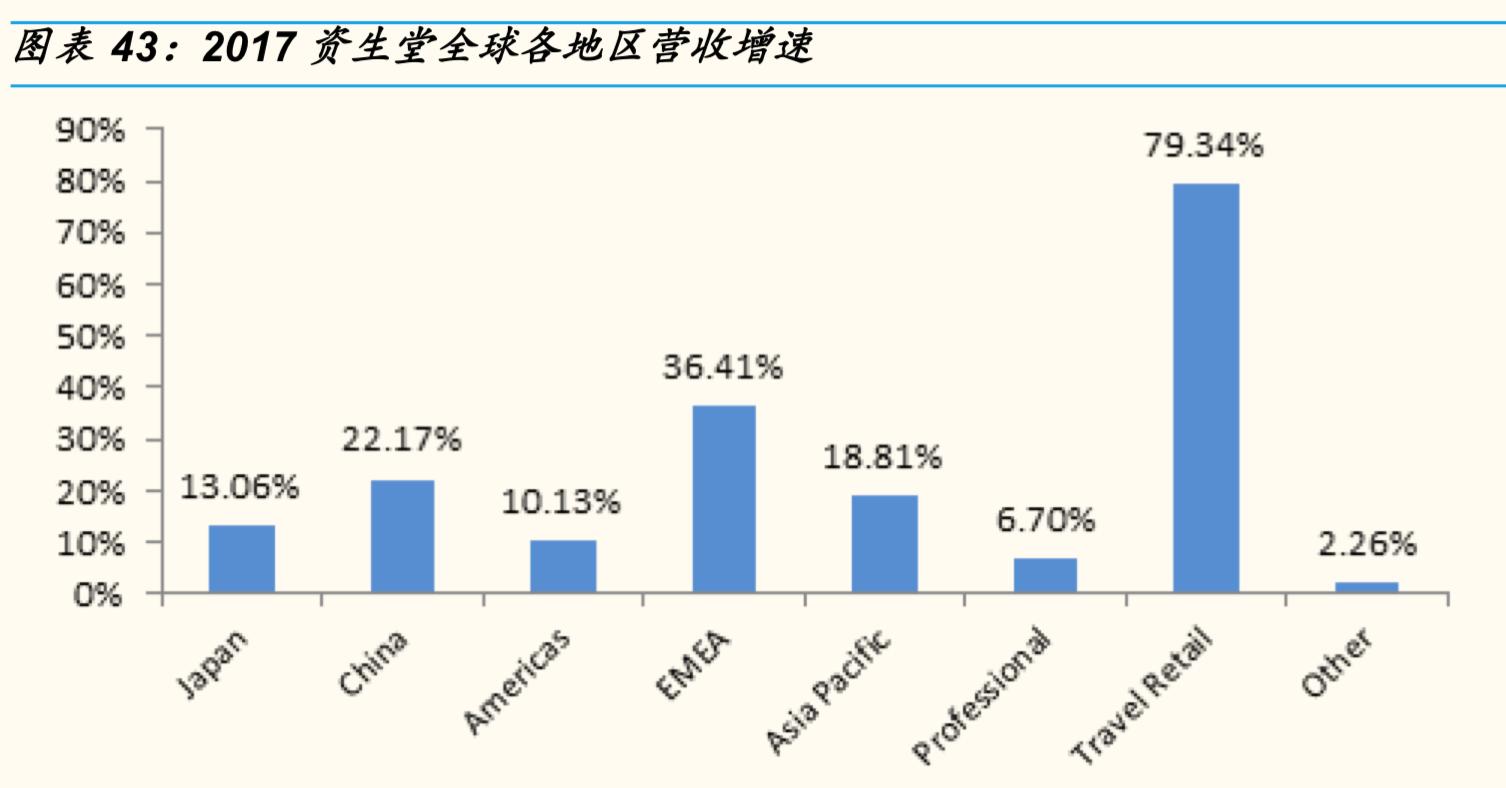

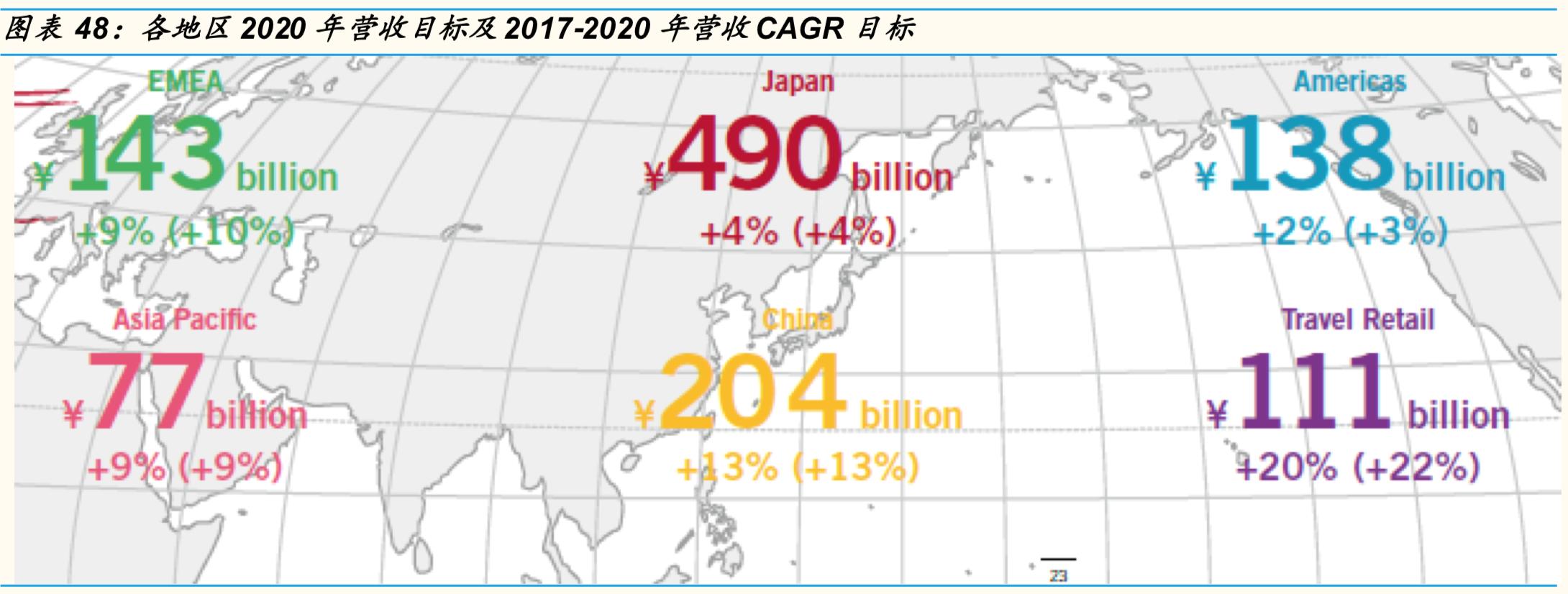

全球化是资生堂近年来的一大重要战略:近年本土业务逐渐饱和,格局稳定,资生 堂开始通过资本方式积极拓展海外业务,进一步扩大市场规模和品牌知名度。从增速角度来看,旅游零售、EMEA 地区和中国为资生堂增速最快的市场,2017 年营收增速分别为 79.34%、36.41%和 22.17%。

3.2 资生堂中国业务:机遇和挑战并存

资生堂在中国的业务发展经历了三个阶段:

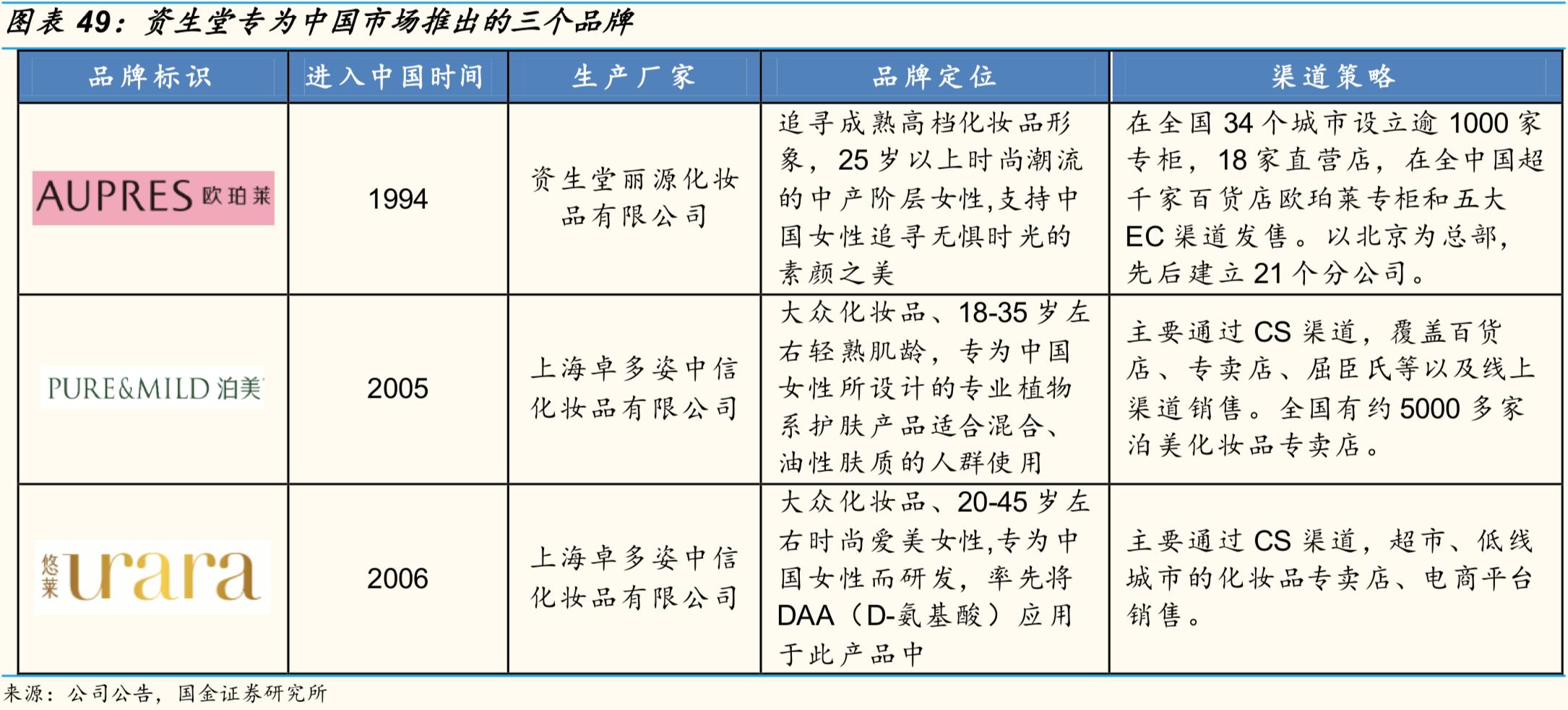

阶段一: 进口代理。1981 年,资生堂首先通过设立办事处的方法把日本国内的产品输送到中国,在部分国有的百货商店(北京饭店、友谊商店等)开始现场销售资生堂化妆品。1983 年,资生堂与北京的丽源公司签署技术合作协议,首次合作生产和销售 日化产品,以北京丽源公司“华姿”品牌代理销售资生堂产品。阶段二: 本土化策略为主导。1991 年资生堂和北京丽源公司共同筹资组建了中日合资资生堂丽源化妆品有限公司,由之前的进口销售,开始转变为在中国本土生产销售化妆品,同时开发面向中国市场的专有品牌。1998 年资生堂又合资成立了上海卓多姿中信化妆品有限公司。为了更好的研发针对中国市场的产品,2002 年 4 月资生堂在北京成立了资生堂(中国)研究开发中心有限公司。2003 年,资生堂成立了 100%全资子公司——资生堂(中国)投资有限公司。阶段三: 国际化+本土化相结合。2017 年,资生堂集团中国地区总部成立,领导资生堂(中国)投资、资生堂丽源、资生堂香港、上海卓多姿中信和资生堂(中国)研究开发中心 5 个分公司共 9000 余名员工共 同发展在中国的 20余个国际化品牌和 3 个中国专属品牌。渠道建设方 面,目前资生堂的进口产品只进入高级百货店,以保持高端的品牌形象,而像欧珀莱、泊美、悠莱等会选择进入百货店、专卖店与化妆品专 营店等多个渠道,以覆盖更广的消费者群体。

本土化策略中较为成功的案例——欧珀莱:

欧珀莱是资生堂专门为中国女性设计并只在中国市场销售的化妆品。在资生堂开拓中国市场时,在恰当的时机推出了本土化的欧珀莱品牌, 致力于打造高端的品牌形象,拥有较为成熟的高档化妆品消费群体。欧珀莱一开始就定位在中国生产的所有合资化妆品中最高档的位置,在营销中与资生堂紧密相连,在渴望美丽、希望时尚的许多中国女性 消费者心中,欧珀莱就是资生堂。主要定位百货专柜渠道:在全国 34 个城市设立逾 1000 家专柜、18 家 直营店,在全中国超千家百货店欧珀莱专柜和五大 EC 渠道发售。本土化策略中遇到较大挑战的案例——泊美&悠莱:

泊美:泊美是资生堂针对中国市场推出的大众化品牌,主打天然,植物概念。在低线城市,这类没有明显形象和信息露出的产品,迅速被本土品牌的专柜淹没,2015 年泊美在多个省份都有不同程度的下滑。悠莱:主打 D-氨基酸技术应用的护肤品牌,其余产品系列缺乏亮点,主要通过 CS 渠道,渠道竞争激烈,面对快速变化的市场没有及时反应,导致部分 CS 渠道的代理商和专营店结束了与悠莱的合作关系。我们认为,资生堂专为中国市场推出的泊美和悠莱遇到较大挑战的原因可能归于以下三个方面:

1 中国化妆品中低端市场竞争激烈,在下沉渠道和 触达低线城市消费 、者时国产品牌更有优 势;

2资生堂对自身品牌的管理一般采取“ 品牌分生”策略,泊美和悠莱并未如欧珀莱一样署名资生堂,而是独立经营,独立发展,因此在大众市场缺乏品牌形象辨识度。

3 作为跨国公司,资生堂很难对中国不断变化的市场、消费者价值和购买行为做出及时高效的回应。

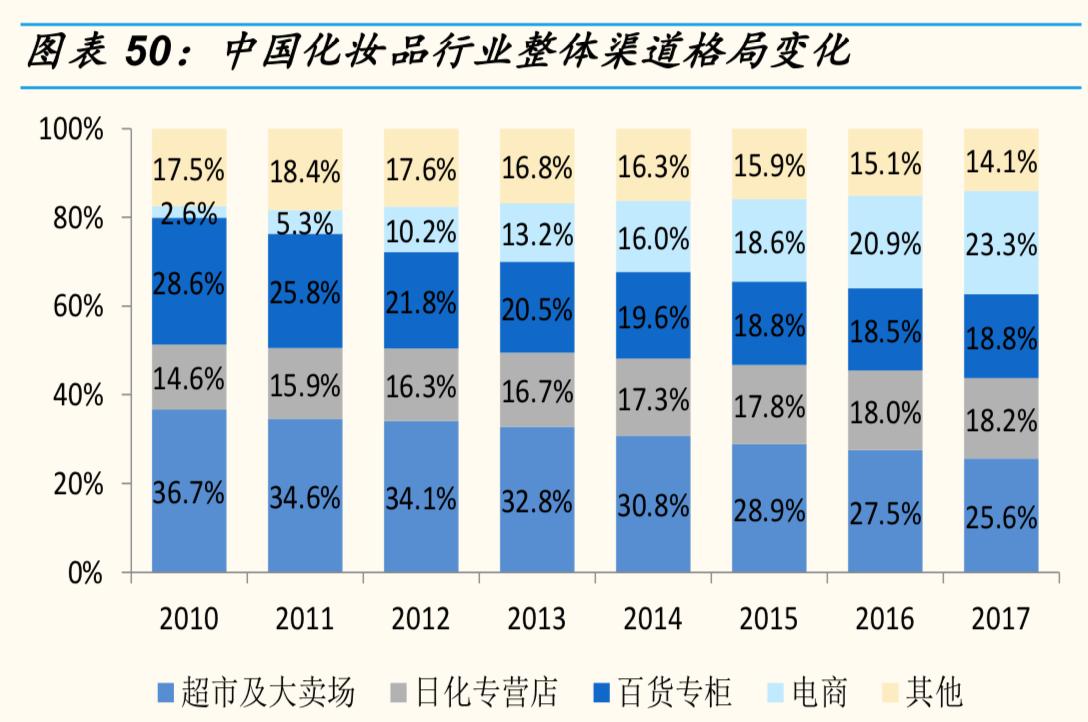

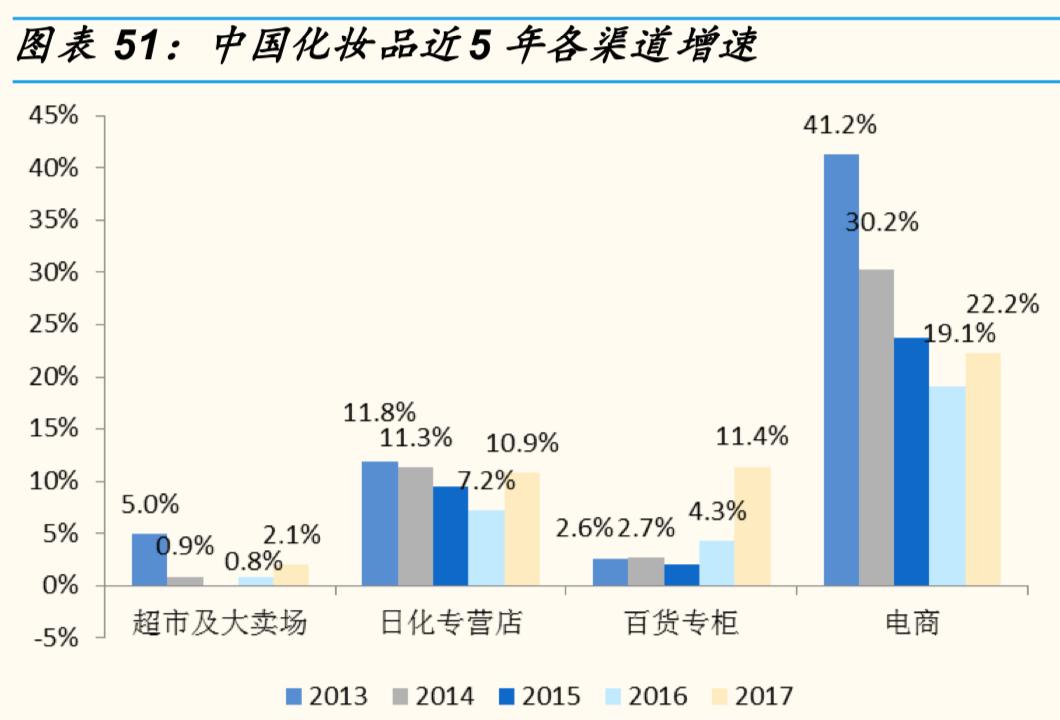

一代时势造一代英雄,电商和 CS 渠道是当前中国化妆品行业渠道的核心商业变量 ,也是海外化妆品巨头较不熟悉和较难下沉的渠道。日本的成功发展经验 ,在中国的一二线城市能够得到一些成功,但是遇到和日本国情相差较大、层级复杂的中国的三四线城市,难免会遇到下沉的困难。

目前中国化妆品行业渠道中电商占比已经超过 23%:中国 80、90、00 后成长于中国互联网爆发之时,随着这批新消费者成为美妆消费的主力人群,电商渠道高速成长为化妆品行业中的重要渠道。因此,在中国电商已经成为化妆品销售的兵家必争之地。电商是中国商业核心的差异变量,是与海外化妆品市场差异巨大的点,也是中国本土品牌逆袭的利器。

CS 渠道是在中国复杂的城市层级中,下沉能力最强的渠道,也是跨国公司最难做好的渠道: 商超和百货渠道门槛较高,扣点较高,渠道下沉能力有限。与商超和百货不同,CS 渠道具有低门槛、复制速度快、下沉能力强等优势。根据最新的行政区域划分,我国有34 个省、334 个地级市、 2851 个县级市和近 4 万个乡,CS 渠道仍是面对复杂的城市层级扩张空间最大的渠道。但是由于 CS 渠道具有极高的分散化和本土化特征,对于渠道经验的积累有较高的门槛,跨国企业想要理解国内各 地的商业文化 ,和各类经销商渠道商完成高效及时的沟通反馈和对接并非易事。

预计未来资生堂在中国化妆品市场的主战场仍在高端领域。资生堂将自身在中国市场的关键战略定义为:

( 1)突出“日本制造”概念,保持高端品牌的业务,如 SHISEIDO,ClédePeauBeauté,IPSA;

(2)布局三、四线城市,利用集团协同效应,增加主要销售柜台;

(3)加强数字营销和 电商营销 。此外,结合公司过去数十年在中国高端和大众市场成与败的经验,我们认为未来资生堂在中国化妆品的主战场仍在高端领域。

版权声明:CosMeDna所有作品(图文、音视频)均由用户自行上传分享,仅供网友学习交流。若您的权利被侵害,请联系删除!

本文链接://www.cosmedna.com/article/348522679.html